用数据说话:10大上市乳企,未来3年谁将胜出?

2022年4月26日,《中国居民膳食指南(2022)》发布,奶及奶制品的推荐量由原来的每天 300 克,更改为每天 300—500 克,奶制品的重要性进一步确定。

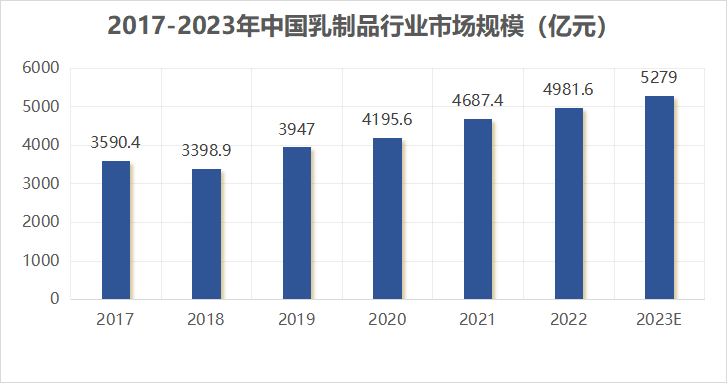

我一直很关注乳制品,主要是觉得有特点的区域乳企比龙头更具备成长性,且乳制品行业市场规模在持续增长。

国家统计局数据显示,2022 年我国乳制品产量3118万吨,同比增长 2%。我国乳制品总产量世界前列,但人均乳制品消费量约为世界平均水平的 1/3,具备较大增长空间。

今天梳理了乳制品企业,通过比较分析,我更加确定了,有创新能力的区域乳企,成长性更高,并选出了两家确定性较高的乳企。

其一:根据一季度净利润增速排名,前三名均是区域乳企

按照同花顺行业分类,乳制品企业共有18家,主营业务是常温奶、低温乳制品、奶油、奶酪或含乳饮料。

为了更加精准对比分析,我剔除了几家相关度低、上市不久的企业,筛选出10家主营业务相似度高(可比性高)的乳制品企业(如下图)。

营收和净利润是分析企业成长性的好指标。

首先看营收、净利润的绝对值。因为营收规模特别小的企业,本身抗风险能力就比较弱,虽然我们喜欢小而美,但太小了就不美了。

其次,看增长速度。我们更喜欢净利润增速大于营收增速的企业,这是企业经营良性循环的标志。可能是公司的管理能力、费控能力增强,或者流程优化、产品结构优化,使得净利润增长更快。

按照一季度净利润增速排名,天润乳业、燕塘乳业、新乳业进入前三甲。

而且,这三家企业的净利润增速都是大于营收增速的;近5年平均毛利率、净利率也不低。

因此,通过成长能力和盈利能力比较,我暂且找到了三家成长能力较强的乳企。三家公司一季度表现亮眼的原因如下。

天润乳业:一季度公司产品销量增加、品相结构 调整及外购原料奶价格下降所致。

燕塘乳业:去年同期被动式打折情况严重,基数较低;今年情况得到改善。

新乳业:一季度业绩增长原因,公司并未说明。但可以排除去年同期基数低的原因,其2022年一季度营收增速15%、净利润增速49%。我觉得,新乳业业绩增长离不开产品、品牌定位和渠道多方面的加持。

其二:从财务状况、产品、估值角度,给三家企业评分

1、天润乳业

天润是新疆当地的乳企,如今已经逐渐走向疆外。

天润乳业,最大的特点是净利率最高,因为销售费用率很低。不过现在估值并不低,所以不是好价格。

前两天,专门分析过它,具体可看文章《净利率行业第一!被严重低估的区域龙头,堪称10年前的伊利!》。

对了,天润的酸奶我喝了,味道真的不错!好喝的大家总是会主动分享给周边人,难道天润销售费用率低,一部分原因是顾客黏性高还自觉吗?

2、燕塘乳业

广东的朋友一定知道这家公司吧,我在网上搜到,广东有三大本土乳品品牌——燕塘、风行、香满楼。2014年,燕塘乳业在广东省内的市占率是25%,最新数据年报中并未披露。

广东省是燕塘乳业最主要的收入来源,2022年98%的收入都来自广东省内。业务结构上,乳酸菌乳饮料类、液体乳、花式奶营收占比分别是39.3%、38.6%、20.6%。

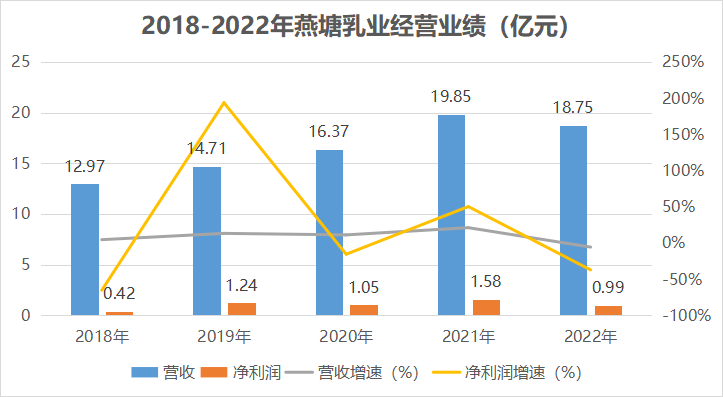

拉长时间段,可以发现燕塘乳业的业绩不够稳定,且2022年营收首次下滑,净利润也同比降低了37%。

年报数据披露,2022年公司产品销量不佳,花式奶销量减少了14.43%,液体乳销量减少了1.35%,乳酸菌饮料销量减少了0.87%,冰激凌雪糕停产,相对应的整体存货增长了23%。

前面分析可知,燕塘乳业一季度业绩增长,主要系前期基数较低,而业绩能否持续是我们关注的重点。

在我看来,区域乳企在当地大本营是具备天然优势的,但对产品创新能力要求较高。燕塘乳业2022年研发费用增长26%,研发人员数量增长4.4%,目前研发投入7083万,还是不低的。

公司的产品创新能力也不错,去年推出了8款新品,如富硒娟姗鲜牛奶和娟姗纯牛奶、A2β酪蛋白纯牛奶、零蔗糖零脂肪老广州酸奶等。具体销售数据并没有在年报中披露。

且结合近五年估值水平,32倍PE并不低。

3、新乳业

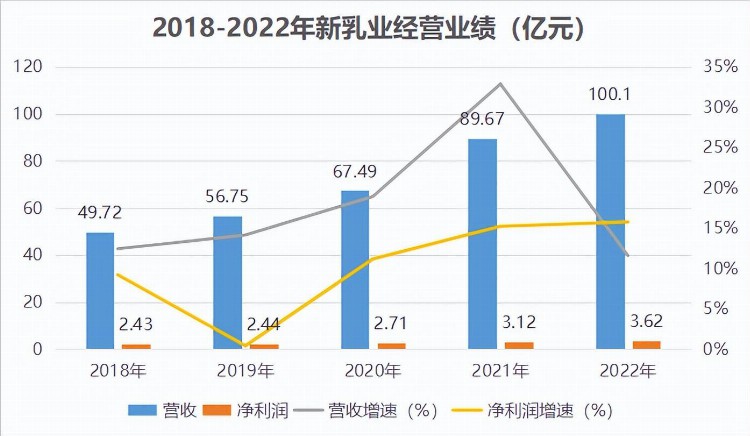

新乳业是四川的乳企,主要销售区域在西南、华东、西北,2022年三个地方营收占比分别是37.2%、28.8%、14.4%。去年液体乳营收97.76亿元,占比87.7%。

新乳业也是三家公司中营收规模最大的,且2018—2022年,公司的营收、净利润均在持续增长,十分稳定。

不过,新乳业的盈利能力不太理想。天润近5年平均毛利率、净利率分别是22%、8.29%;新乳业近5年平均毛利率、净利率分别是28%、4.22%。

新乳业毛利率比天润高6%,但净利率却更低。这与销售模式有很大关系。

天润和新乳业都有经销和直销两种方式,2022年新乳业经销、直销收入占比分别是51%、38%;天润乳业的经销和直销收入占比依次是89%、11%。

经销模式下,公司将产品卖给经销商,然后由经销商卖给相应区域的终端客户,不需要公司花大笔钱促销。

直销模式,是公司打通大型超市、直营门店等渠道,通过线下、线上方式将产品卖给消费者,需要做广告,推广产品。

因此,销售模式不同,销售费用投放重点也会有很大区别,最明显的是促销费和广告宣传费。

新乳业2022年促销费、广告宣传费占营业收入的比重分别是6.47%、1.54%;而天润促销费、广告宣传费占营收的比重分别是0.59%、0.38%。

综合下来,新乳业销售费用率13.56%,而天润销售费用率只有5.19%,净利率自然更高。

这里也能印证,对于区域乳企,直销模式需要更多的销售费用投入。

公司以低温产品为主导,主打一个“鲜”字。2022年公司低温鲜奶全国市占率超过 10%,一个区域乳企做到这样的地位很强了。

(PS:新乳业的牛奶到底鲜不鲜,喝过的朋友在留言发表一下评价~)

从销售数据看,新乳业的创新能力强,且新品获得了消费者认可。

“24 小时限定娟姗鲜牛乳”上市首月即成为高端鲜奶 TOP 明星产品;“24 小时黄金营养乳”同比增长近 50%;

2022 年“今日鲜奶铺”产品同比增长超过 200%;

“酸奶生‘汽’了” 2022 年销售收入超过 2,500 万元,颇有大单品的潜力。

……

最后看公司价格,新乳业2022年净利润3.62亿元,保守估计2023年20%增速,140亿市值,对应32倍PE。

参考近五年估值水平,32倍PE位于20%分位点,也就是说目前的估值,低于80%的历史区间。

划重点了,三家区域乳企,产品各有千秋。从财务角度,我更看好天润和新乳业。从估值角度看,新乳业是三家中,估值水平最低的一家。

小而美成长性更高,也更考验对公司基本面的深度认知和择时能力。

以上个人观点,仅供参考。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研