泰鸿万立:拟冲刺上交所主板IPO上市,预计投入募资11.5亿元,对吉利、长城等客户存在一定依赖

近期,浙江泰鸿万立科技股份有限公司递交首次公开发行股票招股说明书(申报稿)。据此,该公司拟冲刺上交所主板IPO上市。本次公开发行不超过8510.00万股,公开发行的股票数量占发行后总股本的比例不低于25%;全部为公开发行新股,不安排公司股东公开发售股份。

公司本次拟投入募集资金额11.50亿元,主要募投项目为年产360万套汽车功能件及车身焊接分总成件建设项目(二期)、河北望都汽车冲压焊接分总成件扩产建设项目、浙江台州汽车冲压焊接分总成件扩产建设项目、补充流动资金。

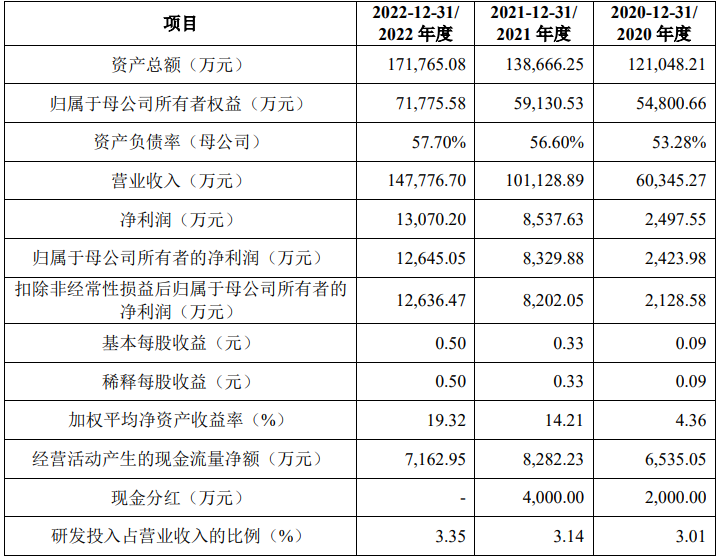

招股书显示,公司主营业务为汽车结构件、功能件的研发、生产与销售。2020年、2021年、2022年,公司实现营业收入分别为6.03亿元、10.11亿元、14.78亿元,同期实现归属于归属于母公司所有者的净利润分别为2423.98万元、8329.88万元、1.26亿元。

公司主要客户为国内外知名品牌整车制造厂及部分配套零部件供应商。报告期内,公司对前五大客户的主营业务收入金额占比分别为97.16%、97.01%和95.37%,客户集中度较高。报告期内公司对吉利集团的主营业务收入金额占比分别为54.73%、35.91%和46.11%,对长城汽车的主营业务收入金额占比分别为35.78%、51.64%和35.48%,公司对上述客户存在一定依赖。

报告期各期,公司直接材料占主营业务成本的比例分别为61.96%、63.95%和67.13%,占比较高。公司主要原材料为钢材、铝材,报告期内采购金额占整体原材料采购金额的比例分别为80.14%、82.21%和83.00%,上述原材料采购价格的波动对公司经营业绩的影响较大。公司主要原材料价格受大宗商品价格、市场供求关系以及宏观经济形势等因素影响呈现一定幅度的波动。如果未来钢材、铝材价格出现大幅上涨,公司将面临较大的原材料成本压力,并导致公司经营业绩下滑、盈利能力下降。