一、一键零申报

2月21日,国家税务总局新闻发布会上,国家税务总局办公厅主任、新闻发言人黄运推出简化印花税申报流程等措施,优化纳税人缴费人办理体验。其中就包含,优化电子税务局印花税申报,探索实现“一键零申报”,进一步优化纳税人纳税申报体验。

那么,企业使用“一键零申报”有什么条件?税务局是这样规定的。

情形1、增值税一般纳税人和小规模纳税人,同时符合下列条件的,可以使用“一键零申报”:

小规模纳税人应税收入为0,一般纳税人当期无销项税额,且无进项税额。1

企业状态正常,增值税税种认定有效;

2

属于本期未开具增值税发票(含自开和代开)、未发生未开票销售收入的自行申报户纳税人;

3

本期未发生因税务、财政、审计部门检查需在本期计算调整销售额;

4

本期未发生适用免、抵、退税办法的出口货物、劳务和服务、无形资产销售额;

5

本期未取得增值税专用发票等扣税凭证;

6

本期未发生按规定应转出的进项税额;

7

本期未发生增值税税控系统专用设备费用和技术维护费;

8

本期未发生分支机构、建筑服务、销售或出租不动产等预缴增值税等情形。

情形2、企业所得税符合下列条件的,可以使用“一键零申报”:确认收入、成本、费用均为零。

情形3、其他税种零申报的条件:计税依据为0时。

总结:

在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报。

下面以广东省增值税及附加税费一键零申报为例,具体展示这个功能。

一、符合条件的,怎样使用“一键零申报”呢?

方法一:

电子税务局自动提醒

1、

每月初,广东省电子税务局将向初步筛选符合条件的纳税人推送提醒信息,提醒纳税人可以使用“一键零申报”功能。纳税人可以从电子税务局首页“服务提醒”点击查看:

2、

查看消息详情,点击“点击跳转:增值税及附加税一键零申报”,进入申报界面:

3、

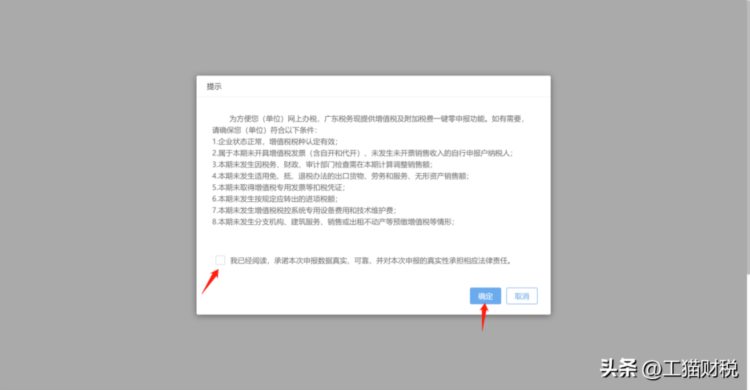

进入对应属期“一键零申报”初始化页面,纳税人对照符合条件的,勾选“我已经阅读”,并点击“确定”使用“一键零申报”。不符合条件的,点击“取消”。

4、

系统进行“一键零申报”校验,符合条件的自动完成申报。

5、

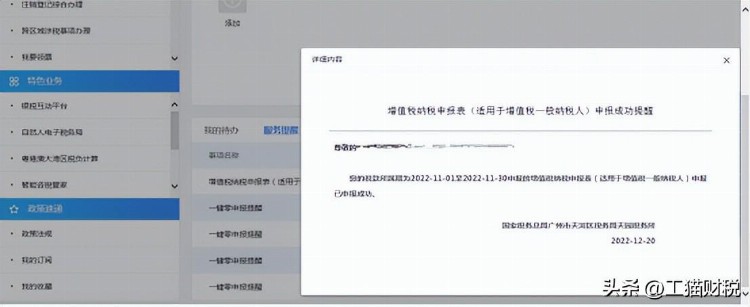

申报成功后,电子税务局首页“服务提醒”中推送“申报成功提醒”。

方法二:

在申报页面进入

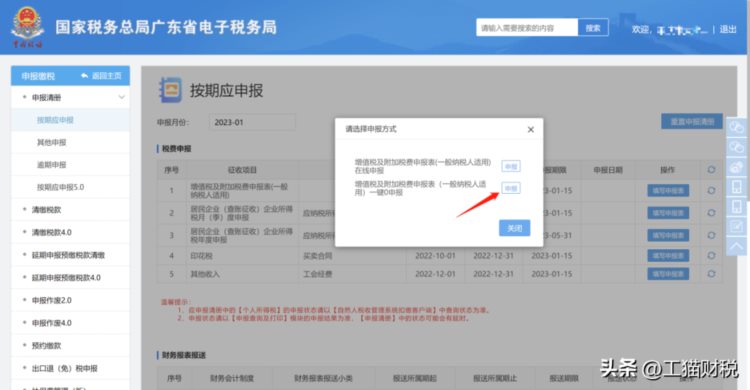

纳税人也可以通过【我要办税--税费申报及缴纳--按期应申报--增值税及附加税申报表(一般纳税人适用)/(小规模纳税人适用)】进入“一键零申报”:

1、

一般纳税人示意图

2、

小规模纳税人示意图

二、使用“一键零申报”后,实际不符合条件怎么办呢?

1、

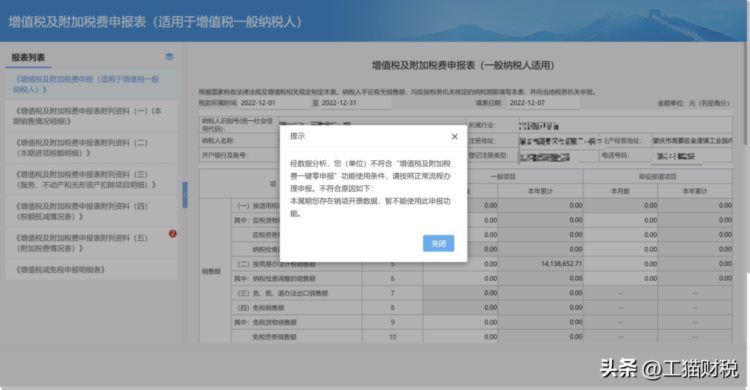

申报过程中,系统对不符合条件的,能自动阻断,并提醒纳税人。纳税人改用正常申报方式完成申报即可。

2、

已经通过“一键零申报”功能完成申报后,发现申报有误的,可以通过“申报作废”或“更正申报”方式重新完成申报。

二、零申报5大误区

误区1:零税款=零申报?

问:一家公司为增值税小规模纳税人,符合小微企业增值税免税的优惠政策,在申报时,可以做零申报吗?

答:不可以!不用缴纳税款≠零申报。企业在享受优惠政策的同时应向税务机关如实申报。正确的申报方式是在增值税纳税申报表中第10栏次如实填写享受免税优惠的数额。

误区2:免税收入=零申报?

问:一家已经办理增值税减免税备案的小规模纳税人,也符合免税条件,可以零申报吗?

答:不可以!就算按规定办理了增值税减免税备案手续,应纳税额为零,也是需要向税务机关如实申报的。正确的申报方式是在增值税纳税申报表中第13栏次如实填写享受免税优惠的数额。

误区3:零销项=零收入?

问:一家公司新成立还没有发生收入,但发生了增值税进项,已经认证抵扣,可以零申报吗?

答:不可以!新办企业当期虽未发生收入,但发生了进项税额,且已经认证抵扣,因此不能做零申报。正确申报方式是在增值税申报表对应的销售额栏次填写“0”,并将当期已认证的进项税额填入申报表中相关栏次,产生期末留抵税额留抵下期继续抵扣。

误区4:长期亏损=零申报?

问:假如企业长期性亏损能做零申报吗?

答:最恰当的申报方法是属实申报亏损数据信息。企业亏损可以向以后五个纳税年度结转弥补,如果当年企业所得税做零申报,第二年盈利了就不能弥补以前年度的亏损了,直接给企业造成损失。

误区5:已缴纳税款=零申报?

问:小规模纳税人已经预缴了增值税,在申报当期增值税时,可以做零申报吗?

答:不可以!虽然企业代开增值税专用发票并已经缴纳了税款,但依然不能简单地进行零申报处理。正确的处理方法是在申报表的相关栏次如实填写销售收入,网上申报系统会自动生成企业已经缴纳的税款从而进行冲减。

三、公司一直“零申报”,岂不是就不用缴税了?

在文章第一部分也说了,税务局要求的零申报需要满足以下情形通俗一些理解就是:在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报!

看到这,估计很多老板已经暗自高兴了:企业一直“零申报”下去,那是不是就不需要交税了吗?

太天真!我们来试想一下。

如果一家公司有经营,即使没有业务,也必须有基本的开支,如员工工资、办公室租金、水电和通讯费。怎么可能总是有零申报呢?毕竟,如果您填写的费用为零,那么费用都填0才算零申报的。即使你运气好了一两个月,你还能一直运气好下去吗?况且,这样做的后果真的很严重!

长期零申报的后果了解一下?

四、长期“零申报”后果

1、罚款处罚。

企业有收入就应缴纳税款,如果一直零申报,税务局将纳税人列入关键监管范畴,并对其进行纳税评估,如果在评估中发现有瞒报收入、虚开发票的行为,要补缴税款加滞纳金,甚至会面临罚款。

2、影响纳税信用等级。

一年内连续3个月或累计6个月零申报,纳税信用等级就不能评为A级了,虚报申报享有税收优惠政策的纳税人立即鉴定为D级纳税人,担负D级纳税人不良影响。

3、企业发票减量。

如果公司长期性零申报且拥有税票,由税务局扣减发票,另外按照规定纳税人还要定期去税务机关核实发票。

4、长期零申报,税务机关根据核查可以采用成本核算的方式或者其他方式来核定纳税人的收入。

要我说,企业零申报只是暂时的解决办法,但不是长期的解决办法。如果公司没有应税收入,建议仔细考虑是否继续经营,而不想经营的公司必须及时注销,以避免税收风险和信用降级的风险。如果你想零申报,你还必须按时记账,并按时填写纳税申报单。如果你经常忘记申报,当心被列为“非正常户”。

五、违规零申报风险真的不小

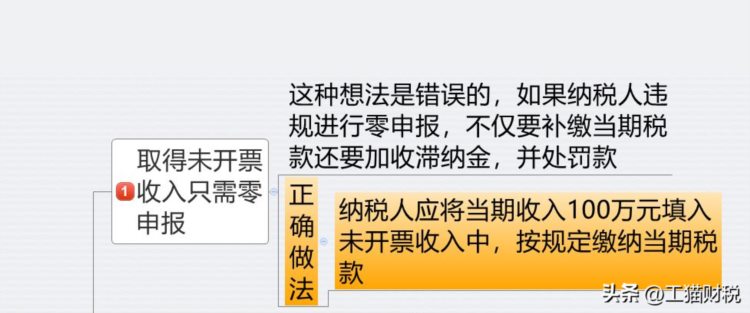

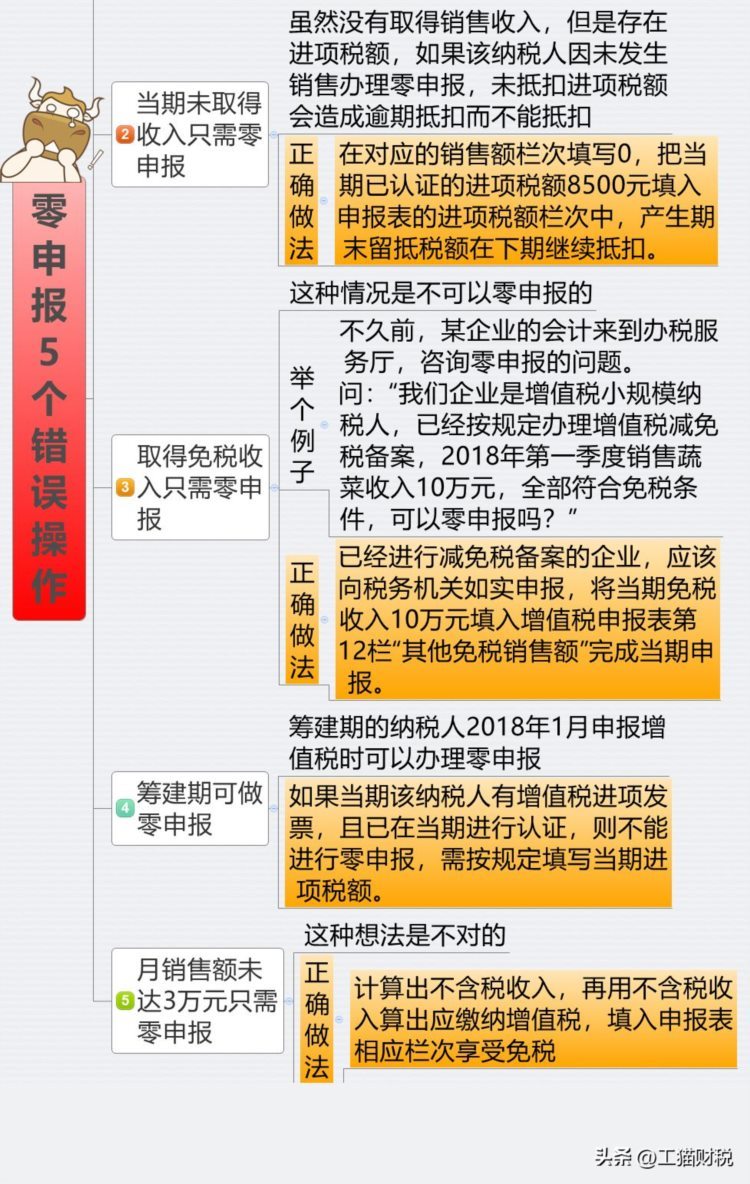

零申报5个错误操作

会计人马上要自查

在此提个醒:

免税、没有应纳税款与零申报,虽然最后都是应纳税额为零,但区别还是很大的,企业要正确进行零申报。

违规零申报会造成企业利润损失,更会影响企业信用,增加税收风险。