林浆纸一体化龙头,太阳纸业:多纸种布局横向拓展,建设纵向深化

(报告出品方/分析师:德邦证券 徐偲 成浅之)

01. 太阳纸业:攻守兼备的林浆纸一体化龙头

1.1. 多纸种布局横向拓展,林浆纸建设纵向深化

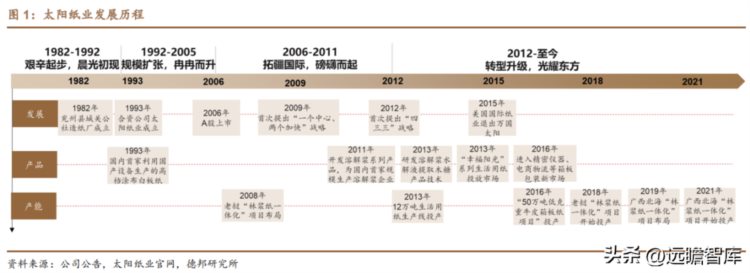

深耕行业40年,铸就造纸领军企业。山东太阳纸业股份有限公司创立于1982年,于2006年在深交所成功上市。

数十年来,太阳纸业开拓进取,山东、广西和老挝三大基地协同发展,产品多元创新谋发展,主要产品包括文化用纸、包装用纸、食品纸、生活用纸、特种工业纸、木浆产品等,已成为国内有影响力的“林浆纸一体化”综合性纸浆产品供应商。

实施 “四三三”中长期发展产品战略,文化纸和包装纸是公司收入的两大主要来源。

2012年起,太阳纸业开始依据“四三三”战略加速产品结构调整,在坚持以造纸为主要经营行业的基础上,探索发展生物质新材料与快速消费品行业,并最终形成纸产品利润占40%、生物质新材料占30%、快速消费品占30%的利润格局。

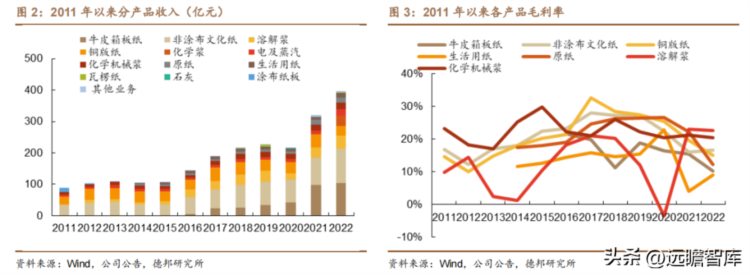

目前文化纸(包括非涂布文化纸、铜版纸)是公司长期稳定的主要收入来源,2022年占总收入35%,文化纸毛利率约为16.23%。

自2016年太阳纸业进入包装领域,包装纸逐渐成为太阳纸业收入的另一重要支柱,22年牛皮箱板纸收入占总收入约26.13%,其毛利率约为10.22%。此外,2022年溶解浆收入为41.71亿元,占比约为10.49%,毛利率为22.69%。

林浆纸一体化建设纵向深化,三大基地基本成型。

“林浆纸一体化”是太阳纸业为可持续均衡发展而设立的长期工程。山东基地是公司的发展基石,主要辐射北方市场;老挝基地是重要的原料基地,是公司践行林浆纸一体化的核心竞争力;广西基地是未来扩产的发展重心,主要服务南方市场,已经形成北海和南宁双园区并肩发展的格局。

未来,太阳纸业山东基地、广西基地、老挝基地将继续相互协调、统筹发展,是公司中长期稳定发展的坚实基础。

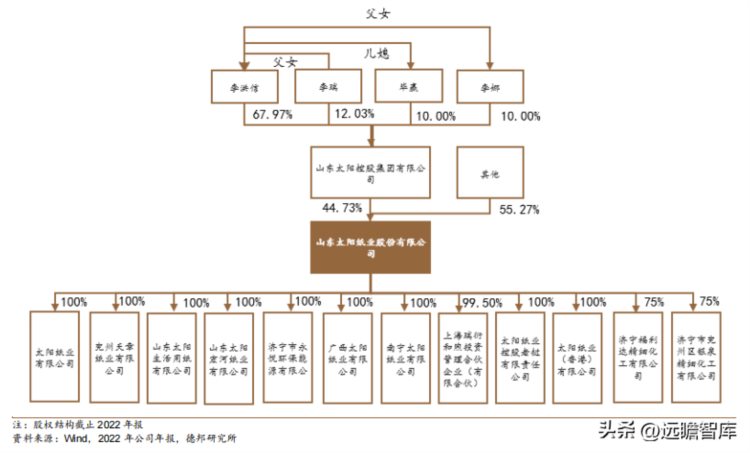

1.2. 股权结构集中稳定,激励充分调动发展活力

股权结构稳定,较为集中。根据22年年报,公司控股股东为山东太阳控股集团有限公司,拥有公司44.73%股份,实际控制人为公司李洪信,通过该集团间接持有公司30.40%的股权。

公司股权结构相对集中稳定,有利于公司各项发展战略的布局与顺利实施。旗下12家控股子公司覆盖业务广泛,主要包含造纸、纸制品销售、化工、投资管理等。

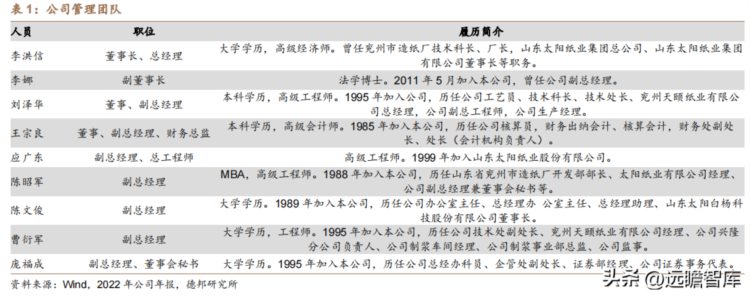

核心管理团队稳定,基层团队忠诚度高。公司核心管理团队经验丰富,对行业发展趋势和市场需求的洞察力强。1982年董事长李洪信白手起家,带领30多位员工进入造纸行业艰辛创业。战略眼光长远,重视人才资源。

董高管普遍在2000年前加入公司,且长期在一线岗位技术部门担任要职,拥有丰富的市场、生产、管理、技术经验。

公司基层团队扎实可靠,对公司有很高的认可度与忠诚度,确保了公司出众的企业运营管理模式。

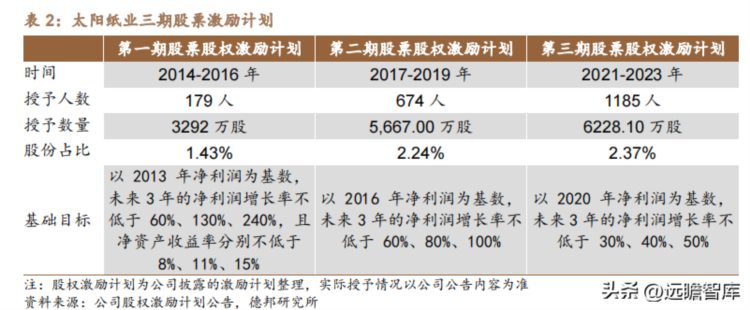

激励计划充足,促进长远发展。

公司进一步健全长效激励机制,从2014年到2019年,为公司董事、高管、核心技术(业务、财务)人员相继实施了两次限制性股票激励计划,激励人数分别为179人和674人。

公司于2021年再次推出股权激励计划,拟授予的股权激励计划限制性股票权益总数为6228.10万股,授予对象共计1185人,包含公司(含控股子公司)董事、高级管理人员及核心业务(技术)人员,基础目标以2020年净利润为基础,未来3年的净利润增长率不低于30%、40%、50%。激励授予股票数量和人数逐次增加,使公司利益和员工个人利益相结合,促进公司业绩持续增长。

1.3. 产能扩张拉动营收,盈利平滑周期波动

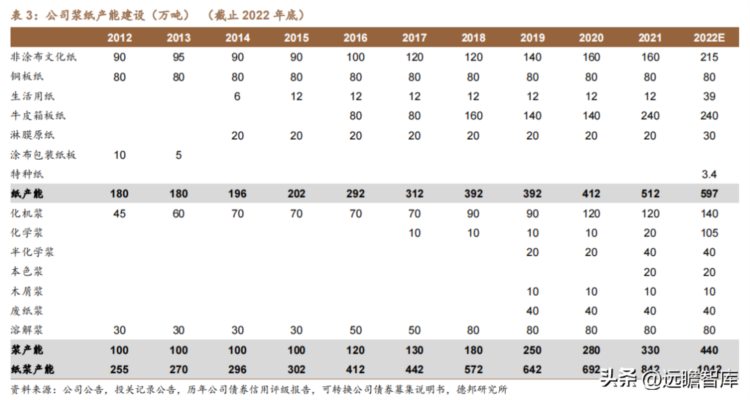

纸浆产能突破千万,产能扩张驱动公司成长。2012-2022年公司文化纸产能CAGR为5.7%,2016-2022年包装纸产能CAGR为20.1%,产能有序扩张带动产销量稳步增长,是公司成长的主要驱动力。

目前公司纸、浆合计产能已突破1000万吨,其中纸产品的年产能约为597万吨左右,自制浆的年产能约为440万吨,漂白木浆自给率达到60%左右。

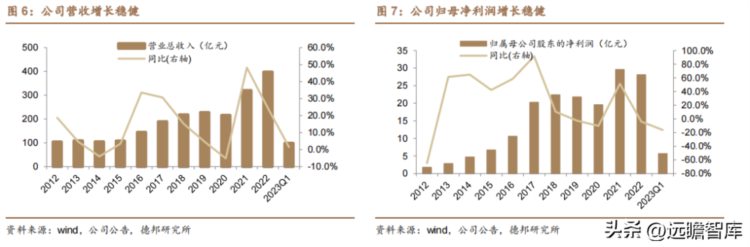

营收和利润增长总体稳健,22年业绩凸显韧性。公司业绩在周期波动中稳定提升, 2012年-2022年收入从104.09亿元增长至397.67亿元,CAGR为14.34%,归母净利润从1.76亿元增长至28.09亿元,CAGR为31.92%。

尽管盈利端受到原材料浆价、人工费用、管理成本增加等不利因素影响,公司新增产能有序释放,产销量稳步增加,2022全年收入397.67亿,同比+24.28%;归母净利28.09亿,同比-4.12%。2023一季度公司收入98.05亿,同比+1.42%;归母净利5.66亿,同比-16.21%。

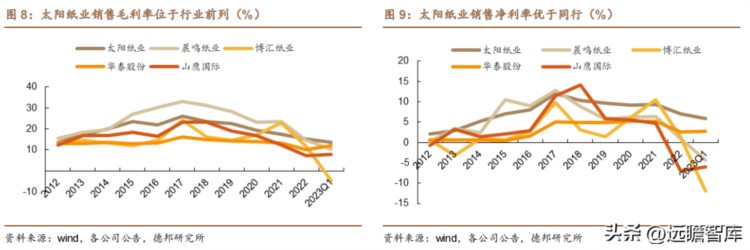

盈利能力穿越周期,总体优于同行。造纸企业的盈利与浆价和纸价密切相关,具有很强的周期性。但相较于同业公司,太阳纸业凭借优秀的成本控制能力平滑周期波动,盈利表现较为稳健,在行业中名列前茅。

2022年太阳纸业销售毛利率和销售净利率分别为15.17%和7.08%,同比下降了2.21pct和2.19pct;2023年太阳纸业一季度销售毛利率和销售净利率分别为13.51%和5.80%,同比下降了0.46pct和1.19pct。2017年至2022年,太阳纸业净利率均在7%-12%的区间内波动,相比其他公司,展现出了穿越周期的盈利韧性。

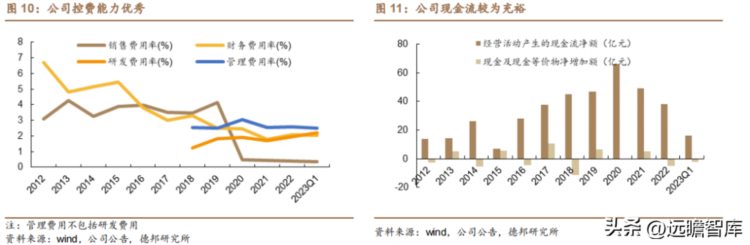

公司控费能力优秀,现金流表现稳健。公司费用率整体稳定,2022年公司销售、管理、财务、研发费用率分别为0.38%、2.60%、2.10%、1.96%;2023年一季度公司销售、管理、财务、研发费用率分别为0.36%、2.51%、2.03%、2.20%。

在稳健盈利和优秀运营的支撑下,公司现金流较为充裕,22年经营活动现金流净额为38.24亿元,资本负债率从2012年的70.63%下降至23Q1的51.87%,产能扩张资本开支对公司带来的债务压力总体可控。

02. 造纸行业:周期拐点已至,盈利改善兑现

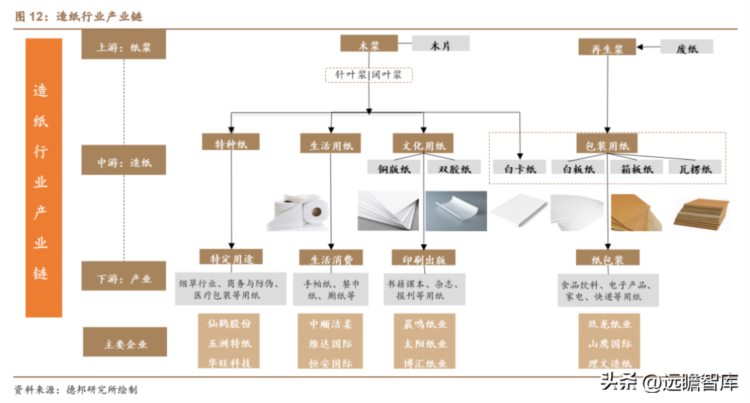

造纸行业位于制造产业链中游,属于资本密集型和资源约束型行业。

造纸业上游是木浆、废纸等原材料,下游是生活消费、印刷出版、包装等行业。按原材料划分,造纸可分为浆纸系和废纸系:浆纸系包括特种纸、生活用纸、文化用纸和白卡纸,国内纸浆系龙头主要有太阳纸业、晨鸣纸业、博汇纸业等;废纸系包括箱板、瓦楞、白板等包装用纸,国内废纸系龙头主要包括玖龙纸业、理文造纸、山鹰国际等。

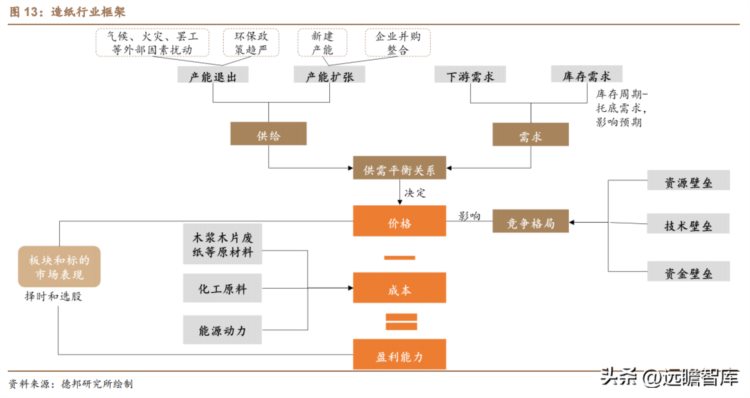

纸价由供需周期决定,由原材料成本支撑,受竞争格局影响。

作为典型的周期性行业,造纸行业需求端与宏观经济景气度息息相关,加之产能建设存在一定滞后期,供需错配导致纸价的周期性波动。

同时,造纸吨纸耗浆量较大,原材料价格对纸价起到支撑作用。此外,龙头企业通过控制产能供给、提降价频率和幅度等变量也能影响市场纸价。

2.1. 库存周期复盘:行业进入主动去库存阶段,逐步企稳向上

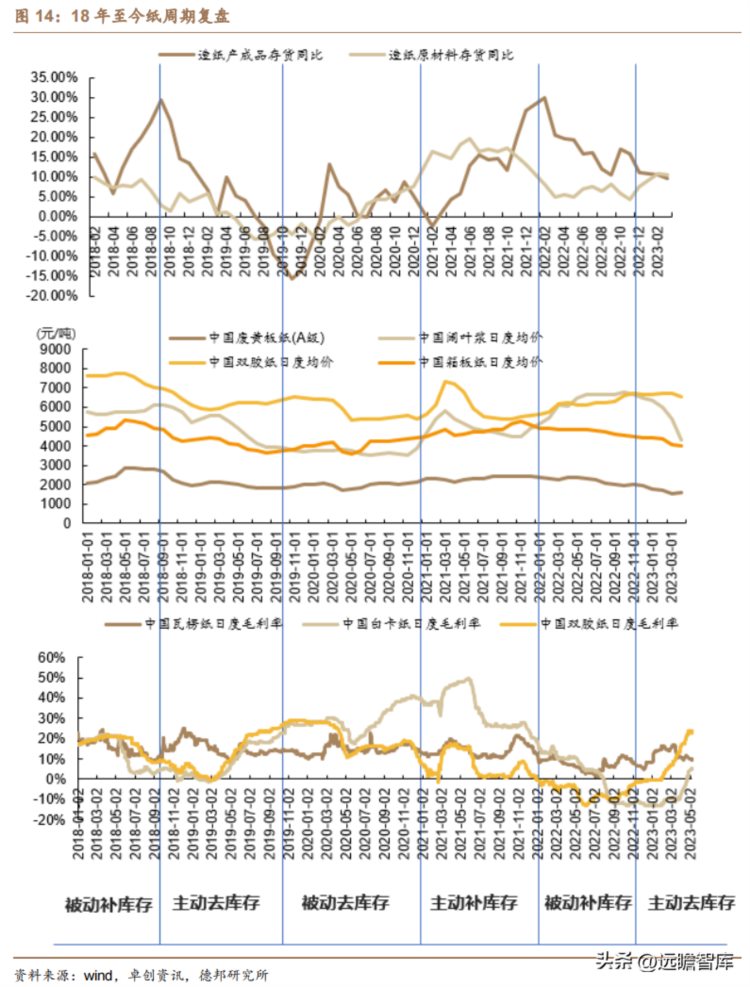

库存周期本质上是供需平衡变化的结果,从而反映行业的市场环境和景气度。我们将库存周期分成4个阶段,分别是被动去库存、主动补库存、被动补库存、主动去库存。以18年以来周期为例:

1)2019.11-2021.1 被动去库存阶段。经济开启回暖,需求明显复苏,但生产端存在一定滞后,具体表现为:原材料库存持平或者上涨,产成品库存下降;原材料价格下降,成品纸价格持平或者略有提升,纸企盈利呈现复苏迹象;

2)2021.1-2022.2 主动补库存阶段。为应对需求增长,企业积极生产备货,具体表现为:原材料库存和产成品库存同比出现上升;原材料价格和成品纸价格均出现上涨,纸企盈利首先上行,后随原材料与产成品价格浮动而变动。

3)2017.10-2018.9和2022.2-2022.12 被动补库存阶段。需求出现回落,但生产反应不能及时调整,具体表现为:原材料库存下行,产成品库存上涨;原材料价格上涨,成品纸价格持平或者略有下降,纸企盈利能力下降。

4)2018.9-2019.11和2022.12-至今 主动去库存阶段。需求持续收缩,企业减少产能,具体表现为:原材料和产成品库存均同比下行。原材料和成品纸纸价均出现下降,纸企盈利下行后逐步企稳。

行业已进入主动去库存阶段,最早或将于23Q4进入被动去库存阶段。

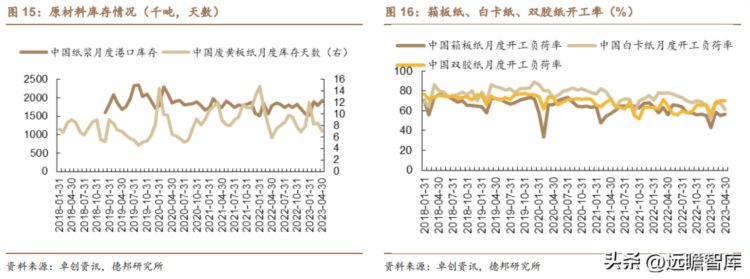

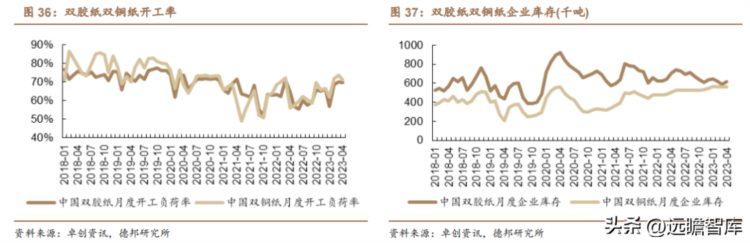

23年4月中国废黄板纸库存天数为7天,同比上升19.05%。23年4月纸浆港口纸浆库存192.7万吨,同比上升7.94%。23年4月,双胶纸、白卡纸、箱板纸开工率分别为69.80%、 61.11%、 56.53%,分别处于44.4%、 3.1%、 14.2%的历史分位数,总体偏低。

我们判断22年12月造纸行业已进入主动去库存阶段,纸企盈利下行后逐步企稳。

按照库存周期的演绎逻辑,每个阶段运行时间在10-14个月,预计造纸行业最早将于23Q4进入被动去库存阶段,届时开启全面复苏。

2.2. 纸浆:短期浆价延续下行,未来需求增量主要在中国

2.2.1. 价格判断:供给宽松,需求走弱,浆价持续下行

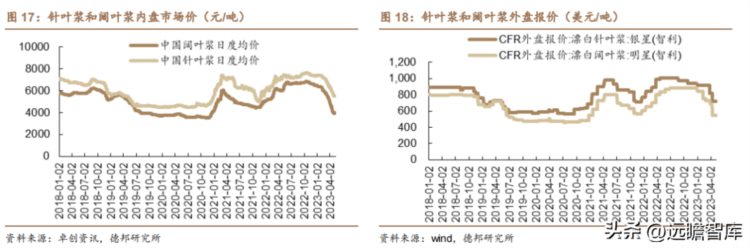

22年浆价高位震荡,23年以来加速回落。本轮纸周期始于21年年末,纸浆价格持续上涨,22年Q2浆价突破历史高位,并保持高位震荡。

智利银星针叶浆报价自22年8月高点的1010美元/吨逐步下调至23年5月的720美元/吨;智利明星阔叶浆中国市场报价从高点的885美元/吨下调至550美元/吨,浆价下落幅度和速度超预期。随着外盘报价下落拐点到来,23年国内纸浆市场价加速回落,截至23年5月9日,国内阔叶浆市场价3965 元/吨,针叶浆市场价5533元/吨。

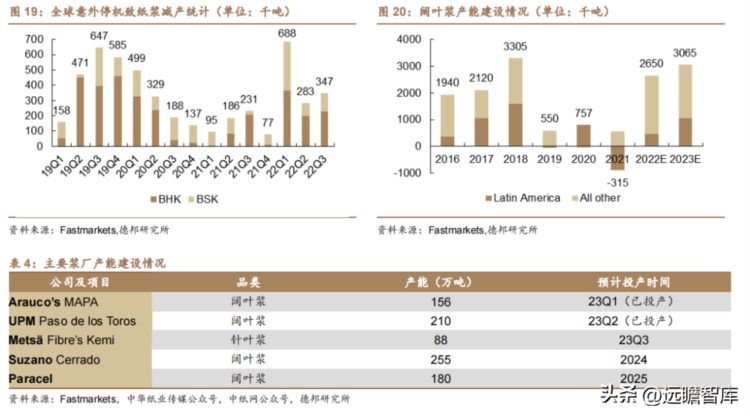

23Q1新增产能超300万吨,供给端持续宽松。在俄乌战争、意外停机、项目延期等因素的影响下,2022年供给端扰动是导致浆价的高位运行的主要驱动力。根据Fastmarkets预测, 2023年是木浆新增产能大年,阔叶浆新增产能有望超过300万吨,供给端紧缺将得到明显缓解。随着23Q1 智利Arauco MAPA 156 万吨项目和23Q2乌拉圭UPM Paso de los Toros 210 万吨的纸浆项目投产,我们认为短期内纸浆价格面临较大下行压力。

港口库存处于中高位,或存在阶段性累库风险。截至4月底,国内青岛港、常熟港、高栏港、天津港及保定地区纸浆库存合计约199.67万吨,同比上升9.89%,环比上升4.93%,库存水平处于历史中高位。下游原纸企业开工存在降低预期,不利于木浆需求放量,叠加新增产能抵港预期,浆价存在下行压力,港口库存或存在阶段性累库风险。

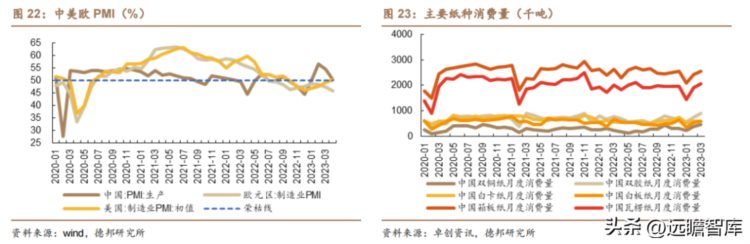

内需复苏节奏慢于外需下滑,短期内浆价或将延续下行趋势。随着海外通胀加剧,欧美主要经济体PMI在22年下半年大幅下挫至荣枯线以下,经济衰退预期升温,外需或将持续承压。

而随着疫情影响的逐步消退,消费能力和消费信心逐渐回暖,各主要纸种消费量较快反弹,2023年3月双铜纸/双胶纸/白卡纸 /白板纸 /箱板纸/瓦楞纸消费量同比增长104%/17%/1%/-11%/-3%/3%,然而1-3月双铜纸/ 双胶纸/ 白卡纸 /白板纸 /箱板纸/ 瓦楞纸累计消费量同比分别为+33.8%/-0.7%/-2.5%/-6.2%/-7.5%/-4.7%,中国4月PMI生产指数边际下降,复苏节奏相对较慢。未来浆价下落节奏很大程度上取决于内需复苏情况,外需疲软叠加内需弱复苏,短期内浆价或将延续下行趋势。

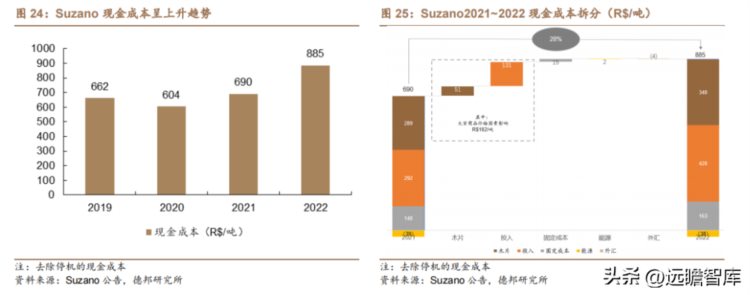

纸浆成本中枢明显抬升,对浆价起到一定支撑作用。木片供应持续偏紧,叠加俄乌冲突和能源危机带来的大宗产品价格提升,以阔叶浆龙头Suzano为例,22年来现金成本呈现上升趋势,2022年现金成本为885R$/吨,同比上升28.26%,主要系木材和化工等原材料价格上涨。尽管供应链压力有所缓释,但是我们认为木片供应偏紧将成常态化趋势,对纸浆价格起到一定支撑作用。

2.2.2.中期供需:供需弱平衡,中国贡献主要增量

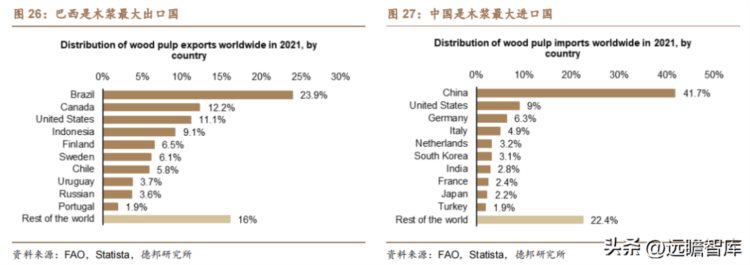

供给集中,需求分化,中国是木浆最大进口国。纸浆供应端进入壁垒高,需要丰富的森林资源和优质的港口区位,且在制浆技术和资金要求等方面亦具有壁垒。

欧洲的温带、北美洲的寒温带和南美洲的热带雨林一直以来都是世界上最主要的森林资源分布地区。而纸浆需求和经济发展息息相关,中国是最大的商品浆消费大国之一,受制于森林资源匮乏,也是木浆最大进口国。

2021年全球木浆出口国前三分别是巴西(23.9%)、加拿大(12.2%)和美国(11.1%);进口国主要是中国,占比高达41.7%,进口排名第二的美国占比仅为9%。

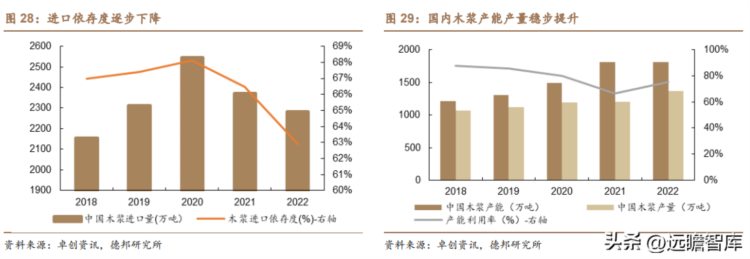

供应端:造纸龙头布局向上延伸产业链,我国纸浆对外依存度有所下降。近年来我国造纸龙头纸企纷纷布局林浆纸一体化,带动国内木浆产能稳步提升,18-22年我国木浆产量CAGR为6.4%。2022年我国木浆产能1808万吨,产量1364万吨,进口依存度从2020年的68%下降至63%。

需求端:包装纸和生活用纸推动需求增长,中国是纸浆需求的主要增量来源。纸浆需求端主要取决于各种类成品纸的终端消费情况,与经济发展息息相关。根据AFRY与Suzano公告,2021年到2032年全球纸消费量平均每年增长540万吨。

分品类来看,在电商和快递的驱动下,箱板白板等包装用纸有望快速增长;随着新兴经济体生活水平的提升,生活用纸市场增量空间广阔。

中国纸浆消费量占比从2010年的17%增长到2022年的33%,是纸浆市场发展的重要驱动力。2021年中国纸与纸板消费量为12648万吨,同比增长6.94%,核心纸种消费总体稳中有增。随着中国经济复苏,造纸行业继续扩张,对纸浆的消费会持续增加,预计2025年中国纸浆消费量达2830万吨。

2.3. 文化纸:供需格局向好,成本优化逻辑有望率先兑现

2.3.1. 价格判断:旺季到来,供需边际优化,文化纸挺价优秀

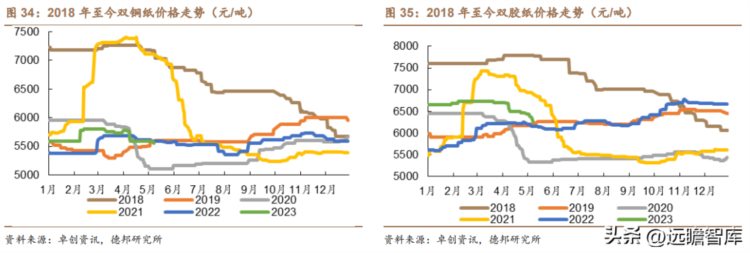

2023年Q1文化纸运行偏强,价格位于历史中高位。

2022年3月和9月文化纸年内出现两轮阶段性上涨,主要原因是成本需求双重支撑,浆价上行叠加传统旺季下刚性出版需求带动价格上行。

2023年Q1文化纸挺价优秀,截至2023年3月31日,双铜纸和双胶纸价格分别为5730元/吨和6700元/吨,同比上升0.88%和7.63%,分别处于2018年以来60.1%和75.3%的历史分位处。文化纸价自4月略有下行,截至2023年5月9日,双铜纸和双胶纸价格分别为5550元/吨和6262.5元/吨,同比-0.72%/+1.83%,分别处于2018年以来31.8%和50.5%的历史分位处。

需求回暖,开工改善,短期内可能有所回调。年后文化纸传进入统旺季,龙头纸厂发布涨价函提振市场信心,受益于秋季教辅教材招标和二十大后党建订单的催化,下游出货向好,备货信心较足。

2023年4月双胶纸和双铜纸开工率分别69.8%和71.23%,开工率迅速抬升至近期高位。2023年4月双胶纸和双铜纸企业库存分别为61.36万吨 和56.13万吨,分别环比上升3.97%和0.3%,分别处于2018年以来36.5%和98.4%的历史分位处,双胶纸和双铜纸库存表现分化,双铜纸库存存在一定压力。

随着3-5月出版旺季接近尾声,成本端浆价下行,文化纸价格短期内可能震荡回调。

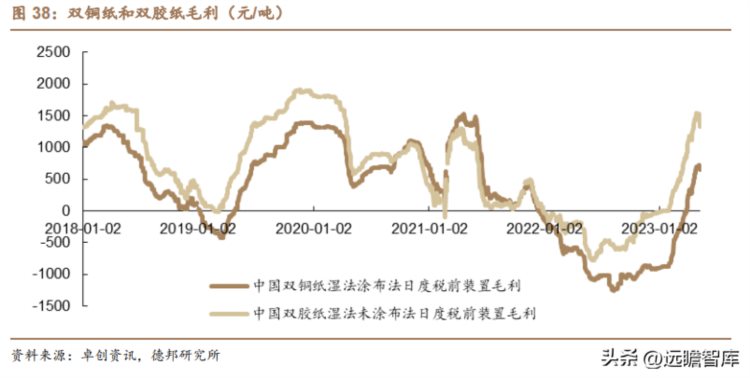

浆价下行吨盈改善,文化纸企业绩有望逐季向好。

2022年浆价居高不下,下游需求疲软,文化纸纸价出现倒挂,纸企出现亏损,双胶纸和双铜纸分别于23年1月底和3月底扭亏为盈。

截至2023年5月9日,双铜纸和双胶纸吨盈分别为647.9和 1323.53元/吨,分别处于18年以来的58.7%和75.1%的历史分位数。随着浆价持续下行,成本改善逻辑逐步兑现,文化纸企盈利有望逐季改善,Q2迎来向上拐点。

2.3.2. 供需格局:供大于求,进口冲击,龙头扩张加速行业整合

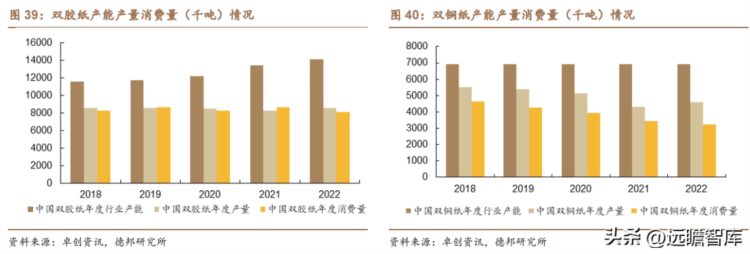

双胶纸规模相对稳健,双铜纸产销量震荡下行。在电子化阅读的冲击和宏观经济增速放缓的背景下,中国文化纸市场增长总体承压。

2022年双胶纸产量/消费量分别为862/812万吨, 双铜纸产量/消费量分别为458/321万吨, 18-22年双胶纸需求CAGR为-0.37%,双铜纸需求CAGR为-7.05%。

双胶纸的产量和消费量波动较小,市场规模相对稳健。然而双铜纸的产销量呈现下滑趋势, 21年消费量下降了12.30%。

需求端:双胶纸终端需求相对刚性,二十大党政期刊需求或有催化。双胶纸主要下游产品为社会图书、教辅教材、本册等,主要受众群体为学生和办公,需求相对刚性。10-21年中国图书和期刊总印数总体呈上升趋势。

2016年前后是出生人口小高峰,随着入学率和受教育程度的提升,在校人数保持稳定正增长,需求预期稳健。

2019年建国70周年和2021年建党100周年期间,党政期刊对双胶纸需求也起到一定的催化,预计今年二十大后党建类出版订单对双胶纸需求也起到一定支撑作用。