煤炭如何定价

来源:【矿业界】

全球煤炭贸易大多采取长协定价的形式,以期货市场价格为基准,煤炭期货合约发源于价格指数,对不同地区市场价格和未来供求关系有很强的引导作用,是市场定价重要的参考基础;我国如今采用新双轨制的煤炭定价形式,长协价格占比超95%,秉持保供稳价的政策,基准价由国家制定。

一、全球煤炭定价机制情况

(一)全球煤炭定价机制

一是全球煤炭贸易大多采取长协定价的形式,以期货市场价格为基准。

长协定价是指煤炭供需双方约定的在一定执行期限、有明确数量和价格的购销方式,合同双方按周期对煤炭进行约定交易的交易模式,以煤炭期货市场价格为基准,根据现货价格指数计算浮动价。

二是煤炭价格指数由现货合同价和报价总结计算得到,为现货合同、长协合同和期货合约提供价格参考的基准。

当今全球主要的煤炭价格指数有BJ指数、普式指数、gC(globalCoal)指数、API指数以及美国、中国、印尼等围绕主产地的价格指数,根据现货合同或报价询价情况评估而来,范围涵盖了全球主要煤炭贸易港口和产地,为全球不同地区煤炭价格提供参考基准。

三是煤炭期货合约发源于价格指数,对市场价格和未来供求关系有很强的引导作用,是市场定价重要参考基础。

煤炭金融属性持续增强,现金结算的出现使得煤炭期货合约交易规模扩大,如今煤炭期货合约交易量已远超实物交割量。煤炭期货合约发源于价格指数,期货市场价格的变化会直接引起现货价格信号的变化,在一定程度上可以代表现货价格走势。市场挂牌交易的煤炭期货合约主要有CME的API2 ARA和API4 RB以及在ICE上市的API2 鹿特丹、API4 RB和gC(纽卡斯尔、印尼、理查德湾)合约,不同地区合约对当地价格具有很强的指导性。

(二)全球煤炭价格情况

一是煤炭价格具有多样性,围绕主要产地和港口形成多个价格中心,乌克兰事件以来不同中心之间价格差距明显扩大。

当前全球交易的煤炭品种主要为无烟煤、动力煤和焦煤,综合来看无烟煤价格最高,炼焦煤次之,动力煤价格为三者中最低。全球主要无烟煤产地为我国的山西和内蒙古,炼焦煤产地为中国、澳大利亚、美国和俄罗斯,动力煤产地为中国、美国、印度和澳大利亚,煤炭低价值和产地集中的特点使得长距离运输煤炭的价格受运费和关税的影响明显,不同产地和港口的价格往往变化差别较大。

全球煤炭价格围绕主要产地和贸易通道及港口形成了西北欧ARA、澳大利亚纽卡斯尔、南非理查德湾、印尼、中国和美国六个主要的价格中心,各中心价格有不同程度的差异。乌克兰事件发生以来,不同地区煤炭价格差异开始扩大,其中澳大利亚由于煤炭供应不足,煤价持续快速上涨,2022年10月涨至439.43美元/吨的历史新高,是当月的中国产动力煤价格的2.3倍、欧洲煤炭价格的2倍。

二是供需关系是全球煤炭价格变动的决定性因素,不同地区煤炭价格变化总体呈现出较高的协调性。

供需形势是决定煤炭价格变动的因素。我国“去产能”、进口煤炭管控以及干预煤炭价格等政策均导致全球煤炭价格显著变动,展现出较强的市场影响力。2007年以来动力煤价格总体经历了“五涨四跌”的变化过程,2013年来炼焦煤价格经历3次大幅度涨跌;总体而言,需求增长或供给下降引领价格上升,而产能过剩或需求下降则引导价格回落。2022年前,全球煤炭价格总体呈现出较高的协调性,主要港口和地区煤炭价格在变动趋势和幅度上基本保持一致。

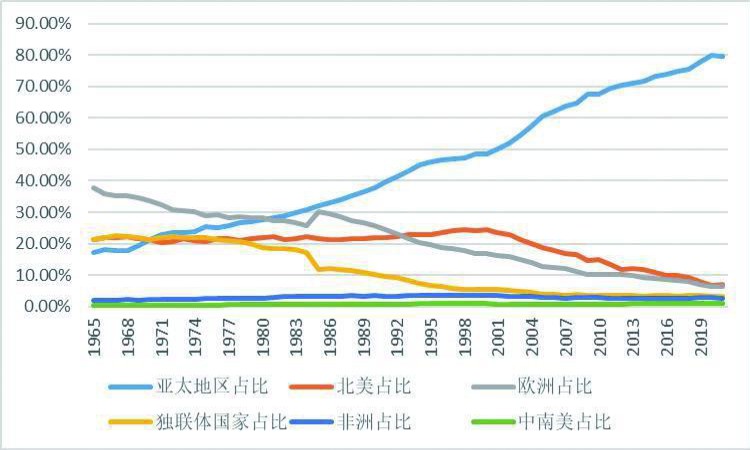

全球主要地区煤炭消费量占比趋势(数据来源:BP)

二、全球煤炭市场情况及定价影响因素

(一)全球煤炭资源丰富,生产重心转向以中国为主的亚太地区,生产商集中度不高

一是全球煤炭储量丰富、分布广泛,集中在5大国,其中70%为无烟煤和烟煤。

截至2020年底,全球探明煤炭储量1.07万亿吨,人均储量141.1吨,储产比为139。亚太地区储量占比42.8%,与北美、独联体国家和欧洲地区合计占比超97%;美国、俄罗斯、澳大利亚、中国和印度占比76%。全球煤炭资源中无烟煤和烟煤占70%,次烟煤和褐煤占30%。

二是全球煤炭生产增长迅速,近年来高位运行;亚太地区及中国占比快速上升,居于主要地位。

2000-2013年,全球煤炭产量增长迅速,年均复合增长率4.1%,此后维持高位运行,2021年产量81.73亿吨,同比增长6.0%,产量前十的国家合计占比92.64%。亚太地区和中国煤炭产量占比持续提升,2021年占比分别为75.8%和50.5%。

三是全球煤炭生产商和项目集中度不高,中资企业拥有一定的影响力,头部企业定价话语权较弱。

2020年,全球前十大煤炭生产企业中有3家是中国企业,十大企业总产能同比下降4.2%,占全球产量的21%。2017年,全球煤炭产量前十的项目合计产量为9.96亿吨,占全球的比例为13%。

(二)全球煤炭消费维持高位,集中度高,重心转向以中国为主的亚太地区

一是全球煤炭消费量总体呈增长趋势,如今高位运行。

2014年以来,全球煤炭消费量维持高位运行;2020年受疫情影响有所减少,2021年有所回升。

二是全球煤炭消费集中度高,消费重心由欧洲及独联体国家逐步转向以中国为主的亚太地区。

亚太地区煤炭消费量占全球比例持续上升;欧洲和独联体国家随着自身资源枯竭和能源消费结构调整,占比持续快速下降。2021年,亚太地区、欧洲和独联体国家占比分别为79.7%、6.3%和3.2%。2021年,煤炭消费量排名前十的国家合计占比86.9%,其中中国占比53.8%。 (下转第3版)

本文来自【矿业界】,仅代表作者观点。全国党媒信息公共平台提供信息发布传播服务。

ID:jrtt