晶盛机电:向“芯”发展

在光伏设备领域,晶盛机电完成了“进口替代”向“行业龙头”的角色转换,而在半导体、先进材料方面新人的秀气还未完全褪去,未来能否打开第二增长曲线,顺利完成新的角色切换,再度复刻出一个晶盛机电呢?

作者 | 本刊记者 李启辉

来源 | 《经理人》杂志

2023年3月30日,旨在促进国内新经济发展的中国企业评价协会发布了“2022年中国新经济企业500强”榜单,腾讯、阿里、字节跳动(抖音)依旧占据前三位置,总体来看,2022新经济500强有超五分之一企业更替,整体竞争格局仍呈快速发展与变化态势,其中先进制造业占比创新高,作为先进制造细分领域里龙头企业之一的晶盛机电(300316.SZ),其排名提升了68位至总排名第80位,成功挺进百强榜单。

晶盛机电成立于2006年,并在随后两年里,研发出了国内最大全自动直拉式单晶炉,奠定了公司技术地位。

2012年公司在深圳证券交易所创业板上市,往后发展中,公司以光伏设备为基石,逐步延伸至蓝宝石、光伏耗材(石英坩埚、金刚线)、半导体设备、第三代半导体材料领域,正式确立公司“设备+材料”双核驱动模式。

公司一路秉持“打造半导体材料装备领先企业,发展绿色智能高科技制造产业”的企业使命,坚持科技创新,夯实自身研发技术水平,带领企业航向更美好的未来,同时为国家高质量发展注入源源不断动力,彰显企业担当。

时光荏苒,公司已经上市十个年头了,其营收规模也从最初的不足1亿元到2022年突破百亿元,巅峰市值也顺利突破千亿级别。

据东吴证券2023年4月28日研报显示,预计2023-2024年公司营业收入分别为170.95亿元、210.65亿元,同比增长61%、23%,对应PE为18.64倍、15.10倍。多年的孕育,终于造就了量能指数级增长,那么接下来的道路又该通向何处?

行业风口助力跨越式发展

面对气候条件持续恶化,2020年我国提出要在2030年达到“碳达峰”,并力争在2060年实现“碳中和”,受此行业政策影响,新能源产业链迎来了风口。由于晶盛机电所处行业是光伏上游产业链设备端,受益于下游大幅扩产影响,公司开始出现爆发性增长,行业红利切切实实表现在公司业绩上。

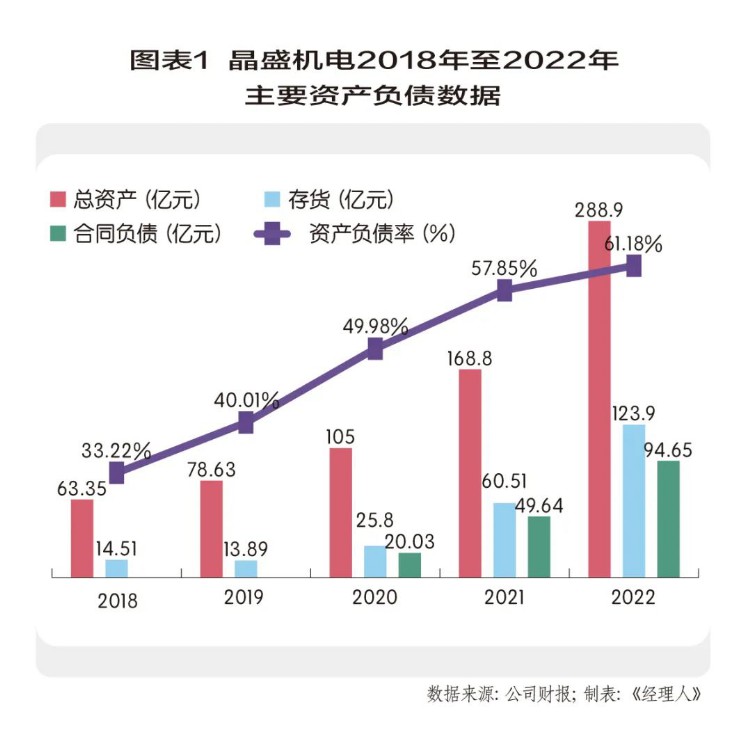

2020年至2022年三年间总资产规模从105.00亿元上升至288.90亿元,提升了近3倍,相比2019年之前,可以看得出来,公司体量实现了跨越式发展,其市值也迈向了千亿级别,真正奠定了行业龙头地位(图表1)。

随着规模的上升,公司存货指标也出现了较大幅度波动,近五年存货价值分别是14.51亿元、13.89亿元、25.80亿元、60.51亿元、123.90亿元,五年间存货规模上升了近8倍之多,该指标的夸张程度或许会让人觉得公司是不是出现了问题,但是细分研究,结果却与之相反。

根据2022年年报显示,公司123.9亿元存货规模中,发出商品价值约93亿元,由于会计准则影响,需要下游客户验证后才能确认收入,故而计入存货当中。如果剔除这块影响,余下存货规模约30亿元,相比以往并没有出现大幅增库存情况。库存商品价值约10亿元,那么这块会不会存在减值风险呢?

根据公司财务数据分析,2020年至2022年公司合同负债分别是20.03亿元、49.64亿元、94.65亿元,也就是说这三年行业高景气下,公司合同负债从无到有,并且规模与公司年营收相当,这不仅对冲掉公司存货风险,还侧面印证了公司未来业绩可以得到充足的保障。

另外,合同负债与营收规模相当,表明公司专注主业,企业核心利润质量非常高,在公司采取的以销定产、以产定购模式下,其存货风险就变得很低了。

2022年公司资产负债率为61.18%,相比2018年提升了27.96%,负债规模看似令人担忧,实则虚标严重。根据2022年年报显示,公司总负债为176.7亿元,剔除上面提及的合同负债科目影响,其负债规模下降至82.05亿元,整体负债率约为42.2%,基本回归至2019年同期水平,整体负债率处于可控区间。

值得注意的是,2022年公司新增了一笔短期借款,数额为10.9亿元,公司在年报中表示该笔款项主要用于控制流动性风险。

从公司经营性角度分析,2022年公司应收账款为25.38亿元、应收票据为0.32亿元,应收账款融资为24.04亿元,预付款为9.58亿元,合计规模约为59亿元,应付账款为41.34亿元,应付票据为22.17亿元,合计规模约63.5亿元,整体规模能实现较好对冲情况,但是从细分结构分析,应收票据并没有很好对冲掉应付票据,且公司有应收账款融资性需求,侧面也体现了应收款回款周期较长,不够优质,以致于公司需要信用借款去缓解流动性风险。

往底层看,虽然公司能够利用其经营性负债维持企业正常生产销售,但实际上并没有龙头企业对上下游拥有充足议价权的那种能力,或许这与公司大客户依赖性(2022年年报显示,公司前五客户销售额占整体营收70%)存在一定相关性。

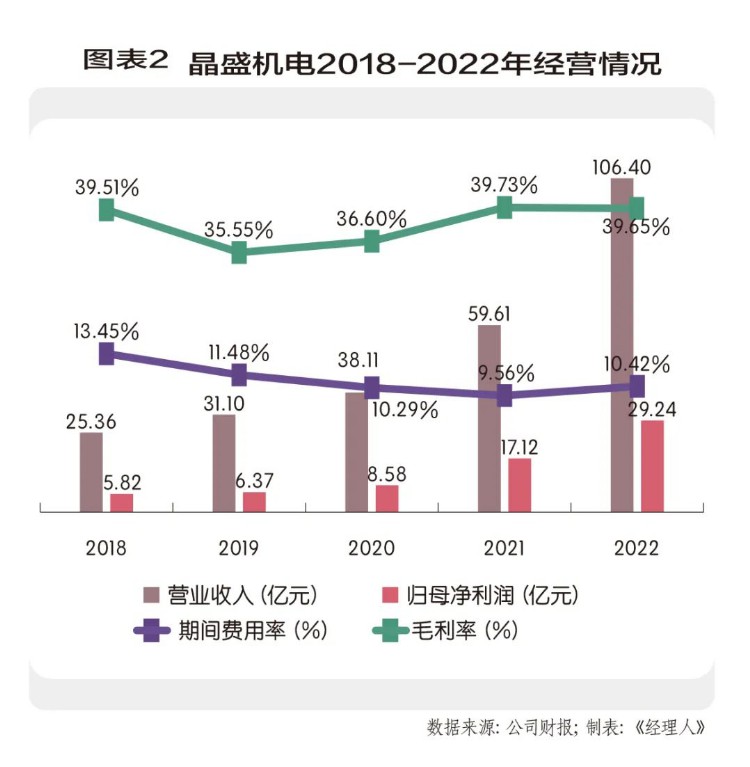

资产的优质体现必然与公司经营管理、投资回报息息相关。根据图表2数据分析,2022年公司营业收入为106.4亿元,相比2018年提升了3倍多,而归母净利润提升约4倍,由5.82亿元上升至29.24亿元,归母净利润增速要优于营业收入增速。具体分析,公司毛利率基本维持不变,近五年平均毛利率为38.2%,而期间费用率从13.45%下降至10.42%,费用管控能力不断提高使得归母净利润增速要好于营业收入增速。

费用端方面,占比最大的是研发费用,2022年研发费用7.96亿元,近五年增长速度跟利润相匹配,其次是管理费用,2022年管理费用为2.87亿元。近些年财务费用一直处于负值,也就是说公司并没有依赖金融性负债去支持企业的扩张,相反企业自有资金还带来了小幅利息收入。

由于大客户依赖性影响,公司在销售方面的费用支出非常低,2022年销售费用率为0.42%,鉴于公司行业龙头地位及以销定产模式,公司未来在销售方面的支出,基本都是在开拓新业务上。

2022年晶盛机电期间费用率为10.42%,期间费用率/毛利率为26.29%,可比公司捷佳伟创(300724.SZ)为5.06%、19.87%,奥特维(688516.SH)为15.52%、39.88%,从指标上分析,公司费用管控能力处于中值水平,与捷佳伟创相差比较大,具体来看,公司在研发及管理支出占比要高于捷佳伟创,而财务费用贡献要比捷佳伟创少2亿元左右。剔除研发费用影响,公司的费用管控能力在行业中处于优秀级别。

优质的企业其净资产收益率(ROE)必然是让人感到满意的,毫无疑问,晶盛机电可以称得上是一家优质的企业。2022年晶盛机电的ROE高达33.82%,其五年平均ROE为22%,根据杜邦分析法,近三年内公司ROE快速上升主要是因为营业净利润率持续提升影响,毛利率小幅提升,主营业务规模爆发下,公司营业净利润率相比2019年提升了8.86%,总的来说,公司ROE提升主要是实际业务规模影响所致,财务杠杆影响效果较弱,其价值含量非常高(图表3)。

对比同行捷佳伟创,公司2022年ROE高18.18%,近五年平均ROE高5个百分点左右,主要是因为公司毛利率大幅领先捷佳伟创,以致于在营业净利率上与捷佳伟创拉开差距。相比奥特维,公司2022年ROE落后3.94%,近五年平均ROE低约2个百分点,从结构来看,奥特维采取了更为积极的杠杆模式,但是在营业净利润方面,其费用管控能力并不比公司优秀,以致于基本相同毛利率情况下,其营业净利润率却大幅落后于公司。

科技创新引领新航向

高毛利率下必然离不开技术的支撑,晶盛机电作为一家专注于“先进材料、先进设备”的高新技术企业,技术出身的曹建伟及邱敏秀深知技术研发对公司的重要性,并将其刻入公司发展灵魂之中。

截至2022年底,公司在国内拥有3个研发中心,海外1个研发中心,10个专业研究所和2个专业实验室,其中研发人员为1354人,占比17.61%。2022年公司研发投入为7.96亿元,相比2018年同比增长了334.97%,其研发投入是同期连城数控(835368.BJ)的3.5倍,奥特维的11.4倍,得益于专注技术创新,2022年公司有效专利数为644项,其中发明专利81项。技术凝聚的壁垒,将持续造就公司在行业的先发优势。

在光伏设备领域,公司产品覆盖了硅片、电池及组件环节所需的关键设备,其中贡献主要利润来源的是晶体生长设备环节中的全自动单晶炉,该产品被工信部评为第三批制造业单项冠军产品,连续六年销售收入在硅单晶生长设备细分行业中位居第一,若排除下游厂商隆基绿能(601012.SH)需求外,公司将占据90%的市场份额。

据中国光伏行业协会统计数据和相关预测,2022年全球光伏新增装机量230GW(吉瓦,光伏装机容量单位),增长约35.3%,2023年全球光伏装机量预计将在280-330GW之间,继续保持高速增长。

国内双碳战略的持续推进下,其规模与技术等核心竞争优势将继续引领全球,随着竞争加剧,降本增效必然受到更多关注,公司协同客户引领行业新产品技术迭代,是行业内率先开发并批量销售 G12 技术路线的单晶炉、智能化加工设备、 叠瓦自动化产线的厂商,聚焦“先进制造+智能化”,提升公司差异化竞争能力,推动行业高质量发展。

半导体设备领域,根据国际半导体协会(SEMI)数据预测,2022年全球半导体设备销售规模为1143.3亿美元,中国大陆市场规模为329.5亿美元,同比增长11.24%,国内依然是全球最大设备需求市场。

半导体设备主要分为硅片制造、芯片制造、封装制造三大环节设备,而公司的设备主要集中在硅片制造领域,目前已基本实现 8英寸硅片设备的国产替代,12英寸大硅片设备也达到少量量产阶段,主要包括8英寸里的晶体生长、切片、抛光、CVD设备,12英寸里的长晶、切片、研磨、抛光设备。

硅片制造领域里,国外硅片厂商占据着90%多市场份额,在自主可控需求下,国内厂商迫切解决依赖进口问题,纷纷大幅扩产,上游设备也出现了爆发趋势,受益于行业红利,公司积极推进募投项目“12英寸集成电路大硅片设备测试实验线项目”建设,加大研发技术创新,不断加快设备的出货量与验证速度,从而在国产替代浪潮下构建新的核心竞争力。

同时公司加强在第三代半导体领域的布局,已建设了6英寸碳化硅晶体生长、切片、抛光环节的研发实验线,并实现了6英寸碳化硅外延设备批量销售且订单量快速增长,产品质量达到国际先进水平。

先进材料领域,公司基于多年晶体材料生长及加工技术积累,逐渐发展了蓝宝石、碳化硅、金刚线、石英坩埚及金刚石等材料业务。由于成本问题,蓝宝石主要运用在LED衬底上,其市场份额为80%,公司目前已经成功生产出700KG级蓝宝石晶体,并且将量产等级提升至400KG,随着技术提升带来成本下降以及下游Mini-LED渗透加快,蓝宝石材料业务有望实现技术与规模双重优势。

第三代半导体材料方面,碳化硅因在高压、高功率环境下性能优越,被广泛运用于新能源车行业,据Yole预测,2022年全球碳化硅市场规模或将达15.34亿美元,同比增长40.72%,预计到2027年市场规模可达62.97亿美元。

目前该领域市场也基本被国外企业垄断,国内做得比较好的公司有三安光电(600703.SH)、天岳先进(688234.SH)等,公司目前6英寸碳化硅衬底已经具备量产条件,并且与客户签订了供货合同,研发方面也取得了重大突破,成功生长出8英寸N型碳化硅晶体,以及成功研发第四代半导体材料MPCVD法金刚石晶体生长设备,极大提升了国产技术自主可控程度。

晶盛机电这些年的辛苦耕耘,终于迎来了收获季节,在行业高景气度刺激下,业绩出现了爆发式增长,使得公司拥有足够的资本优势去加快研发步伐,在研发与销售环节中实现了高效率反哺循环,随着大硅片设备及相关第三代半导体设备领域技术突破,公司将快速从光伏设备领域切入半导体集成电路领域,进一步突显“材料+设备”的“先进”优势,不断巩固公司技术壁垒。