淘金废弃油脂,丰倍生物IPO募资能否支撑两年扩产四倍?

提到废弃油脂,可能很多人会首先想到“地沟油”,实际上,随着市场的发展、技术的进步,废弃油脂再利用已有完善、成熟的产业链。

丰倍生物正是通过在废弃油脂中“淘金”,获得了丰厚的业绩回报,并于近日递交招股书,申请上交所主板上市。

淘金“废弃油脂”,营收三年翻倍

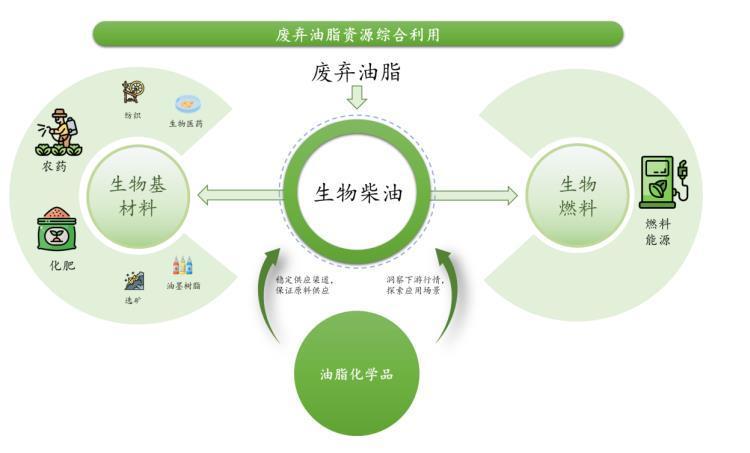

苏州丰倍生物科技股份有限公司(下称“丰倍生物”)主营业务为废弃资源综合利用,具体是指将来自粮油食品加工企业、油脂化工企业及餐厨处理企业的废弃油脂,回收加工成生物燃料(生物柴油)及生物基材料,最终应用于农药、化肥、生物医药等行业。

图源招股书

2020年、2021年、2022年,丰倍生物分别实现营业收入7.89亿元、12.95亿元、17.08亿元;实现扣非净利润0.46亿元、1.06亿元、1.35亿元。映射到业务层面,三年来,公司在产能从5万吨扩张到9万吨的情况下,产能利用率从90.43%上升至100.39%。

公司业绩增长迅速的原因之一,在于该赛道“环境友好、资源节约”的特点,受到了国家的重视与扶持。

国家粮油信息中心数据显示,2021年我国年食用油消费量约4255万吨,占全球比重的20%,位列第一。而中餐特殊的烹饪方式决定了餐厨垃圾中含有较多的废弃油脂,且会有大量油脂流入下水道成为地沟油,如果不加以处理,会对环境造成污染,且可能被黑心商贩出售牟利。

为此,国家近年来大力打击地沟油回流餐桌等行为,出台了《关于推进非居民厨余垃圾处理计量收费的指导意见》等政策,引导、推动废弃油脂综合利用产业链不断发展。“十二五”以来,我国推进建成了86个餐厨废弃物资源化利用和无害化处理试点,每年废弃油脂收集总量约为270万吨。

并且,我国是化石能源进口大国,再加上“双碳目标”的制定,发展生物燃料及生物基材料势在必行。

政策东风与赛道优势加持下,包括丰倍生物在内的诸多行业内企业都取得了不错的业绩。

如可比公司卓越新能(688196.SH),营业收入从2020年的15.98亿元增长至2022年的43.44亿元;嘉澳环保(603822.SH)营业收入从12.3亿元增长至32.11亿元,成长速度均不逊色于丰倍生物。

两年扩产42.82万吨,市场能否承接消化?

尝到了甜头的丰倍生物,正准备投入重金,继续扩充产能。

根据《招股书》,此次IPO,丰倍生物拟募集的10亿元资金中,将有7.5亿元用以产能扩张(另有2.9亿元以自有资金投入),新建年产30万吨油酸甲酯、1万吨工业级混合油、5万吨农用微生物菌剂、1万吨复合微生物肥料及副产品生物柴油5万吨、甘油0.82万吨项目,项目计划建设周期为两年,其余2.5亿元用来补充流动资金。

换句话说,丰倍生物计划用两年时间,将总产能从2022年的9万吨,提升至51.82万吨,增加超四倍。

从下游市场来看。

废弃油脂回收加工行业处于上升阶段,但增速终究有限。

智研咨询数据显示,2014年至2021年,我国生物基材料市场规模从97亿元增长至199亿元,2022年市场规模预计为228亿元,同比增速14.57%。

国际能源署(IEA)统计,2021年全球生物柴油消费量约为4027万吨,预计2027年消费量增长至5619万吨,年复合增长率约为5.71%。

这意味着丰倍生物倘若按计划完成产能扩张,想要保证较高的产能利用率,就需要从竞争对手手中抢到更多的增量蛋糕,甚至需要加强存量博弈。

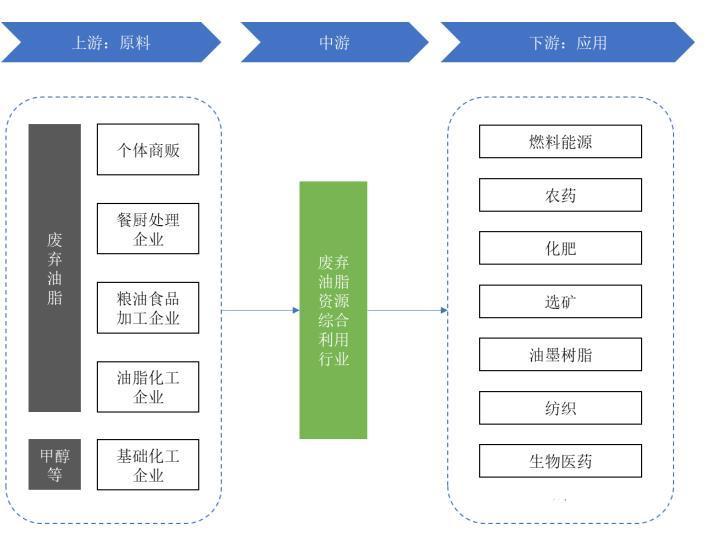

废弃油脂利用行业产业链上下游情况。 图源招股书

从原材料供给来看。

丰倍生物业务原材料主要为废弃油脂。我国可供提取的废弃油脂潜力巨大,2021年,来自食用油消费及油脂、肉类精加工产生的废弃油脂供应潜力超1300万吨。

但潜力的挖掘需要过程,《招股书》提及,“2021年实际规范化利用并形成工业原料进行加工的不足300万吨”,“若未来废弃油脂回收体系发展缓于预期或采购价格发生较大上涨”,都有可能对公司经营业绩造成不利影响。

而由于产能扩张,除了从规模企业处回收油脂外,2021年,丰倍生物已经开始向个人供应商采购废弃油脂。到2022年,公司自个人供应商处采购废弃油脂的金额占比已经达到39.01%。

南都记者同时注意到,过去三年,丰倍生物前五大供应商采购总额分别为1.59亿元、2.02亿元、1.63亿元,波动较大。2020年,公司还曾从中粮集团处采购了0.22亿元原材料,但后两年中粮集团已经退出公司前五大供应商名单。

至于个人供应商,丰倍生物2022年前五大个人供应商,仅有一方与2021年重合。正如《招股书》所强调的,由于个人供应商经营较为灵活,未来若废弃油脂收集行业发生变化,而发行人现有的废弃油脂供应商管理体系不能随之升级,发行人废弃油脂来源的稳定性将下降,供应量不能满足生产与经营需求,将会对公司经营业绩造成不利影响。

产能扩张“箭在弦上” ,资金从何而来?

与部分IPO企业成功上市完成募资后再投入不同,丰倍生物上述项目中30万吨油酸甲酯项目已经开工建设。截至2022年末,该项目在建工程账面余额为1.55亿元,且有少量设施已经建设完成,转为固定资产。

且该项目已经完成选址,并支付了对应土地出让款,获得了不动产登记证明。

《招股书》提及,“若实际募集资金不能满足上述项目投资需要,资金缺口将通过自筹资金予以解决”,同时,“在募集资金到位前,公司将依据募集资金投资项目的建设进度和资金需求,先行以自筹资金投入并实施上述项目。”

种种动作表明,丰倍生物扩产之路已经“箭在弦上”,甚至“已经开弓”。如果IPO失败,或者进展较慢,都会对公司带来较大资金压力,或者拖慢工程进度。

截至2022年末,丰倍生物账面货币资金2.17亿元,资产负债率同比上涨9.05个百分点,至45.25%,当期经营活动产生的现金流量净额为0.69亿元。在没有IPO募资支持的情况下,想要按期完成项目建设,压力不小。

南都记者 缪凌云 发自上海

【欢迎爆料】IPO、上市公司相关新闻线索欢迎发送至邮箱:ndshly@163.com