一季度56家人身险公司退保率同比上升,银保渠道成高发区

中新经纬6月20日电 (李自曼)近期2023年一季度人身险公司偿付能力报告相继发布,中新经纬梳理发现,一季度有部分人身险公司综合退保率攀升,一些公司出现了超高退保的产品,引发市场关注。

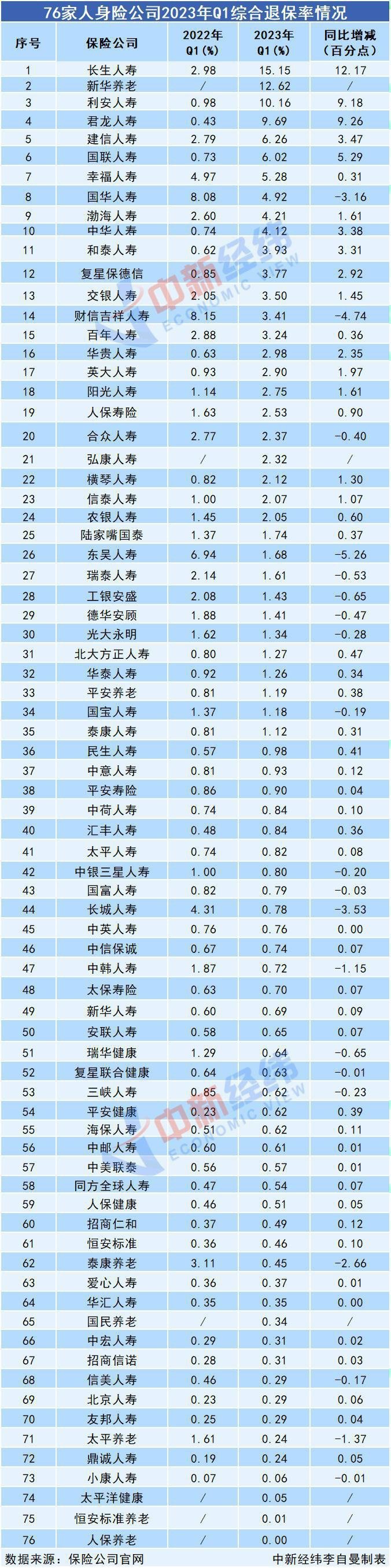

数据显示,2023年一季度,76家人身险公司中,有56家综合退保率相比去年同期有所提升,有7家公司的综合退保率超过5%,个别公司退保率排名第一的保险产品退保率超过300%。

长生人寿综合退保率达15.5%

退保率是指保险公司产品在一段时间内退保额与承保额的比率。退保率可以反映一家保险公司的业务情况,包括保险产品的质量、保险服务问题等。

综合退保率,是由退保金与保户储金及投资款的退保金、期初长期险责任准备金等数据综合计算而来,并非年化指标。

据中新经纬不完全统计,2023年一季度,76家人身险公司中,有56家公司综合退保率相比去年同期有所提升。

资深精算师徐昱琛对中新经纬表示,一家保险公司的正常退保率应该在10%左右(13个月)。第二年,也就是25个月后的退保率应该在5%以下。

一位头部寿险公司产品研发部门业务经理对中新经纬表示,导致退保率上升原因是多方面的,前端销售经营不规范、服务出了问题、保险人力下降都有可能造成保险公司退保率上升。退保率过高直接影响的是公司的经营风险。尽管保险公司退保时,退的是现金价值,在一定程度上降低了退保带来的风险,但是大量退保对公司的投资策略、经营压力影响很大。

该业务经理进一步表示,保险公司在设计产品时就会考虑到后期退保情况,并估算一定的数值,在销售产品时会尽量将退保率控制在预期范围内。但是有的公司在销售产品时为了迅速做大保费规模,而忽略退保带来的经营风险,例如此前监管一再通报的“长险短做”。

具体看来,一季度长生人寿、新华养老、利安人寿、君龙人寿、建信人寿、国联人寿、幸福人寿的综合退保率超5%。其中,长生人寿的综合退保率达到15.5%,高居榜首。

长生人寿在2023年一季度偿付能力报告中表示,公司之前年度销售的5年预计存续期产品在2022年-2023年产生集中退保,截至2023年一季度末,公司已度过集中退保期,未来不会再次发生大规模退保的情况,流动性风险相对较低。

有产品退保率超300%是何原因?

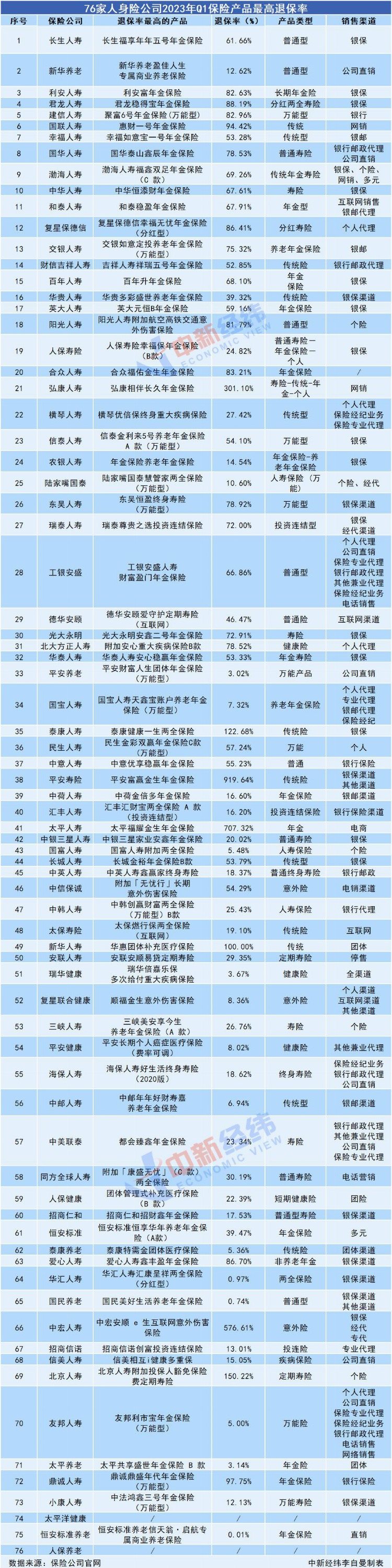

具体到产品端,多数人身险公司披露了一季度退保率排名前三的保险产品和退保金额排名前三的保险产品。

在退保金额方面,一季度76家保险公司退保金额前三位产品累计退保规模中,建信人寿、国华人寿、利安人寿、人保寿险、百年人寿等排名靠前,退保金额分别为138.29亿元、104.60亿元、85.50亿元、84.86亿元、65.88亿元。

值得关注的是,多家保险公司的多款产品一季度退保率超过80%。如利安人寿、君龙人寿、建信人寿、爱心人寿、鼎诚人寿、复兴保德信、合众人寿一季度均有产品的退保率超80%。中宏人寿、弘康人寿、北京人寿等公司的个别产品退保率超过100%。弘康人寿、中宏人寿等公司相关保险产品的退保率甚至超过300%。

北京人寿在2023年一季度偿付能力报告中指出,附加投保人豁免保险费定期寿险本年度退保率超过100%,是因为保单的退保金大于其年初准备金和本年签单保费之和。

看懂APP联合创始人由曦对中新经纬表示,导致保险公司综合退保率高的原因可能有多种。其中一些可能因为保险公司营销手段不当,误导消费者购买不适合的保险产品;另外一些可能是由于保险公司在产品设计、定价、核保等方面存在问题,导致消费者对产品不满意而选择退保。此外,宏观经济、保险市场竞争激烈等因素也会对退保率产生影响。

在由曦看来,保险产品的退保率超过300%显然不正常。这种情况可能是因为保险公司对产品进行了虚高的定价,或者是在推销产品时对消费者进行了误导。高退保率会给保险公司带来财务压力和声誉风险,可能会对其经营业绩和市场份额产生不利影响。

徐昱琛表示,一家公司的退保率出现了300%以上的情况,或主要是因为业务急剧萎缩。例如,一家公司的A产品去年收10亿保费,很多人今年退保,退保金额达到1亿元。A产品今年业务萎缩,只揽收3000万元的保费。这种情况下,A产品的退保率,就可能会变成1亿元除以3000万元,为300%。所以,看一个产品的退保率,还要看它的统计口径。

目前,各家险企偿付能力报告中对退保率的披露口径并不统一。

理财型保险、银保渠道退保率高企

具体到产品端,一季度退保率高的产品多为年金险、万能险这类理财型保险产品。76家人身险公司中,有30家公司相关产品退保率最高在50%至100%之间。其中27家的产品为理财型产品,如年金险、万能险、分红险。

上述寿险公司业务经理对中新经纬表示,目前退保率高的产品,其销售渠道多为银保渠道和经代渠道。在销售保险公司时,银行客户经理会根据自身业绩指标,帮助客户调整理财方案,所以会推荐不同的保险公司的产品,引导客户在适当时候退保。经代渠道,在销售产品时也会看重产品的佣金,在推荐产品时,会以什么时候退保,获取现金价值最合适,来给客户做演示。

对于销售渠道给保险公司带来的退保率问题,徐昱琛对中新经纬表示,保险公司综合退保率高的原因之一在于销售渠道,尤其是银保渠道。例如银保渠道在2017年或2018年销售的保险产品,满5年以后它的现金价值就会超过保费,这时候如果客户退保就能拿到一笔钱,很多银行理财经理也会在此时引导客户退保。这就会出现当初2017年、2018年保险公司揽收十几亿保费的保险产品,到2022年的时候退保金额可能达到上亿元。

从数据上来看,有20家公司一季度退保率最高产品的主要销售渠道为银保渠道。其中利安人寿、渤海人寿等公司,一季度退保率排名前三的产品均通过银保渠道销售。

未来保险公司该如何控制退保率?由曦表示,保险公司可以通过产品设计、定价、核保等方面的优化来降低产品的退保率。例如,优化产品的保障范围和责任条款,提高核保标准,减少虚高的销售佣金等。此外,保险公司还可以通过提高客户满意度、加强售后服务等方式来提高客户黏性,降低退保率。

(更多报道线索,请联系本文作者李自曼:liziman@chinanews.com.cn)(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:魏薇 李中元