物流行业是个“香饽饽”,极兔在国内却不怎么“香”

图片来源@视觉中国

文|青橙财经,作者|沙拉酱,编辑|六哥

淡出消费者视野的极兔,再次登场。

6月16日晚间,港交所披露了极兔速递环球有限公司J&T Global Express Limited (以下简称“极兔”)上市招股书,由摩根士丹利、美银、中金公司作为联席保荐人;6月25日,天眼查App显示,极兔新增一则被执行人信息,执行标的1014万元;之后的6月26日,极兔又发公告增聘瑞银、建银、招银为香港IPO上市整体协调人... ...接二连三的消息,让素有“快递鲶鱼”之称的极兔再次成为热议中心。

生于印尼,反向输入进中国市场后,极兔至今仍未实现中国市场的盈利。

2022年,极兔实现72.67亿美元的营收,并且实现15.73亿美元的年内盈利。虽然在中国市场,极兔仍面临3.35亿美元的亏损,但是极兔连续三年不管是从包裹量还是亏损压缩比都是出现递增现象的,这一点也是极兔瞄准中国市场并决定赴港上市的主要诱惑 。

尚未实现中国市场盈利的极兔为什么着急在香港上市呢?

根据极兔的招股书材料,本次上市募资净额将用于拓宽物流网络,升级基础设施及强化分拣及仓储能力、容量,还将用于开拓新市场和扩大服务范围、技术研发和技术创新、一般企业目的及作为营运资金。

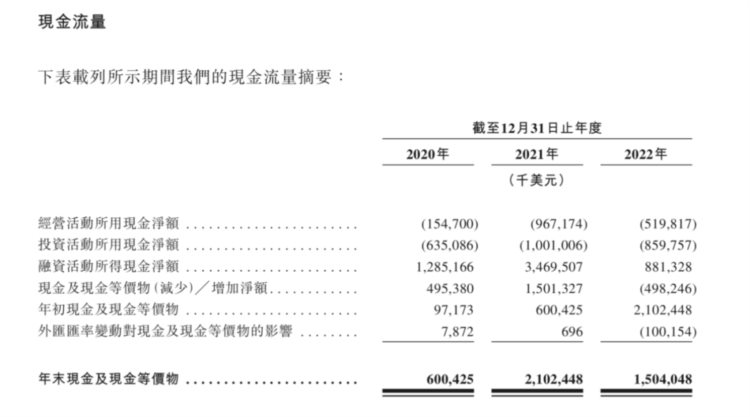

从极兔的现金流情况来看,2020-2022年,极兔经营活动仍处于现金净流出的状态,而融资活动的现金流在2022年为8.82亿美元,远少于2021年的34.7亿美元。换言之,想要上市的理由无外乎,扩张需要持续“烧钱”,而极兔需要这笔资金。

来源:极兔招股书

不过,这个诞生于东南亚的“快递业黑马”的问题,似乎也不是钱都能解决的。

「东南亚的物流业并非风平浪静」

近年来,出海东南亚在中国企业的战略中并不是什么新闻,不过,像极兔这样始于东南亚再反向出海到中国市场的成功案例却并不多见。

2015年,极兔在印尼成立了。为什么选择印尼?这也许和极兔创始人的背景脱不开关系。

极兔创始人——李杰,1998年毕业于北京科技大学市场营销专业,而他在创办极兔之前曾经在OPPO工作超过15年。2013年,李杰被OPPO集团派到印尼开拓市场,仅2年时间,就将OPPO手机在印尼的市场份额提升到了20%,成了当地top2的手机品牌。至于李杰的工作能力有多强?这从OPPO集团设立“李杰奖”就可见一斑,据悉,这是OPPO集团为表彰李杰为OPPO集团所做的重大贡献,专门设立的用以奖励集团内部的顶级销售人员。

或许是印尼的这段工作经验,让李杰看到了印尼快递市场的潜力。因此在2015年卸任OPPO印尼CEO后,他便创办了极兔快递公司(J&T Express)。

极兔创立的时候,中国快递市场早就随着电商平台的普及而成熟了。彼时,三通一达几乎占据了电商快件市场的80%,顺丰、京东、EMS也独揽了商务快件的大部分市场。

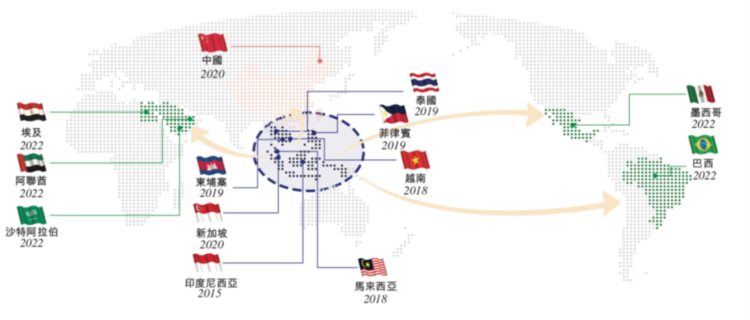

相较之下,印尼当时常用的快递是一家叫JNE的公司,逢年过节、周末还要休息,极兔进入印尼后,迅速用7*24小时的无休服务、包括实时追踪更新等模式获得了竞争优势。四年之内,就从印尼扩张到了越南、泰国、马来西亚等其他东南亚国家。

据极兔的招股书介绍,到了2022年,按照包裹量计算,极兔已经成为东南亚排名第一的快递运营商,市场份额22.5%,处理包裹25.13亿件,相较于2020年实现了47.6%的年复合增长率。

来源:极兔招股书

极兔的成绩甚至让一些人调侃道,“得印尼者得天下”,然而,东南亚的市场并不那么好做。

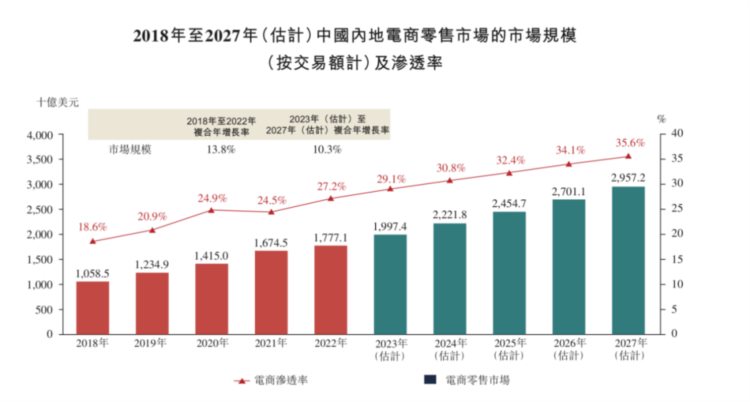

首先,作为快递的主要需求市场,东南亚的电商市场不论从渗透率还是市场额度来说,都落后于中国——极兔招股书中显示,2023年东南亚电商市场的预计份额为1886亿美元,到2027年有望增长至3736亿美元。其中,电商渗透率较高的印尼,2023年的预计渗透率为23.6%,而泰国2022年的电商渗透率则仅为14.2%。

相较之下,中国的电商市场份额在2023年预计达到19974亿美元,渗透率也达到了29.1%,比东南亚渗透率最高的印尼要高出接近6个百分点。

来源:极兔招股书

电商渗透率落后,并不只是电商生态造成的,这与东南亚地区的互联网基础建设、网上支付以及零售生态都息息相关。

一位常年居住在东南亚的华裔就对我们表示,新加坡、马来西亚等等东南亚地区的线上支付渗透率并没有中国那么高,网上支付也没有那么方便,很多地方还停留在现金支付。这样的情况下,网上购物也没那么方便。“并且,东南亚线上购物的选品并没有国内多。“我在新加坡生活了超过5年了,回国后网购最大的感触就是国内很多工具类商品真的多种多样,还很便宜,其实在东南亚网购到这些小物件都没这么方便。”

线上支付受限、选品也没有足够多元化的情况下,东南亚的电商环土壤还不够健全。

而另一方面,极兔在东南亚的发展还需要面临巨头扩张的竞争,当时极兔在东南亚起家的时候,物流业并没有被巨头看重,国内的物流业出海并没有兴起,如今菜鸟出海,京东国际,顺丰国际等等都会给极兔带来一定的压力,同样东南亚地区其他快递公司也不会坐视不管,所以极兔的东南亚市场也不是风平浪静,有商业的地方必然会有纷争。

这或许也是李杰转战中国市场的一个战略,毕竟电商发达的人口红利国内,还是充满诱惑……

国内物流市场真的“香”

这点从极兔过去的营收数据上也不难看出——2022年,极兔中国市场的营收达到了40.96亿美元,将近是东南亚市场23.82亿美元的2倍。 而从增收增速来看,中国市场2021、2022年的同比增速达到了355%和88%,远超东南亚市场的127%和0%。

数据来源:极兔招股书

要知道,2022年,极兔在中国快递市场份额为10.9%,东南亚的市场份额已经达到了22.5%,这种情况下,中国市场的营收以及增速仍超过了东南亚。

来源:极兔招股书

此外,极兔同时采用并购方式直接买下部分市场,以收购方式介入中国之后,极兔又在2021年10月以68亿元收购了百世快递、2023年5月以11.83亿元收购丰网。

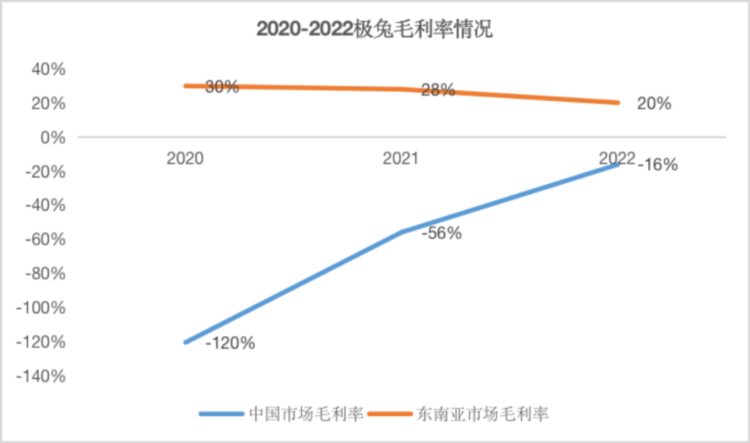

2020年-2022年,极兔中国市场毛利率分别为-120%、-56%以及-16%,换言之,到了2022年极兔在中国配送如果营收100元,成本就要116元,仍处于毛亏抢单的阶段。相较之下,极兔在东南亚市场的毛利率就好得多,过去三年在20%-30%的水平。

数据来源:极兔招股书

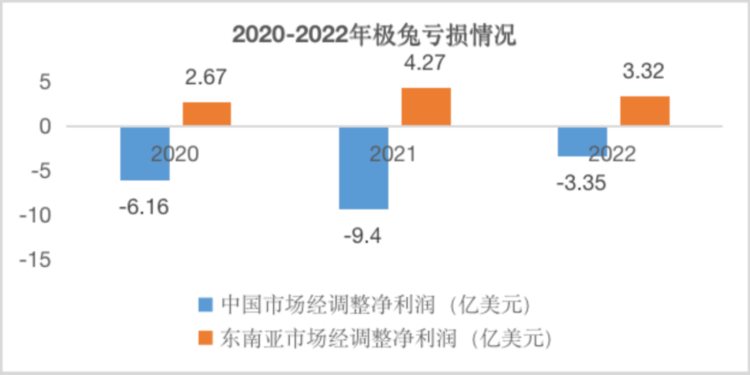

毛亏损的情况下,极兔中国市场经调整净利润也面临亏损,过去三年中国市场的净亏损分别为6.16亿、9.4亿和3.35亿美元。连带之下,极兔的现金情况就并不乐观。2021年,极兔的现金及等价物为21亿美元,到了2022年这个数字滑落至15亿美元,而截止今年4月底,极兔的现金及等价物进一步下滑至12亿美元。

诚然,极兔在中国市场的亏损幅度是有所收缩的。2020-2022年,极兔在中国市场的亏损从6.16亿美元收缩至3.35亿美元,毛利率也从-120%提升至-16%。

数据来源:极兔招股书

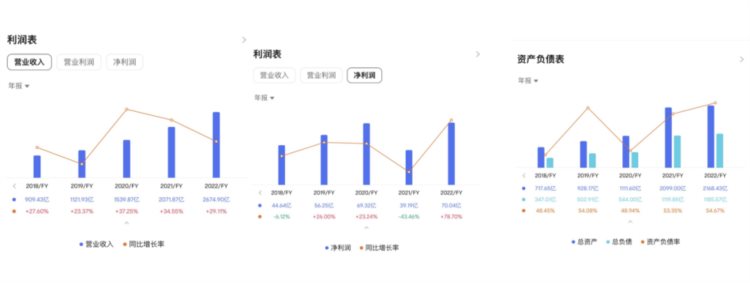

相反,来看顺丰近3年的数据,2021年收入为1539.87亿元,净利润为69.32亿元,总资产为1111.6亿元;2021年收入为2071.87亿元,净利润为39.19亿元,总资产为2099亿元;2022年为2674.9亿元,净利润为70.04亿元,总资产为2168.43亿元。

数据来源:富途牛牛数据

明显发现年收入是年度递增的,净利润是可观的,而且除了2021年出现了下降,可谓递增趋势。我们仔细看2021年利润相对下降,但是顺丰的总资产是翻倍增长的,不仅并购了全球领先的物流企业嘉里物业,还收获了顺丰房托和顺丰同城;同时还是因为2021年正是口罩问题胶着状态,全行业面临着一定的挑战。

所以国内的物流行业的这块肥肉是值得眼馋的,但是为何极兔连续亏损,其实从根源上还是不被消费者和商户喜欢,快递是一线服务行业,却没有做到一线的服务,所以不被认可也是必然的情况。

极兔在国内并没有那么“香”

极兔觊觎中国快递市场这块“肥肉”已久。早在2020年,极兔就通过收购龙邦快递拿下经营资质,进入了国内市场。为了搅动当时基本固化的快递市场,极兔有两招“杀手锏”——要价低、花钱买。

进入中国市场后,极兔大手笔砸下80亿元,用“大额补贴”政策迅速抢占了大约8%的国内市场份额。再加上拼多多、抖音、快手、蘑菇街等新晋电商平台的代理合作,迅速提升了国内的营业规模。

承认低价补贴对于获取用户,扩大市场是最好的方式。

但是对于今天国内市场消费者的需求来说,绝不是需要低价的快递费,更需要的是有性价比的,且能保证包裹安全的物流公司,在国内深度网购用户基本上要全面网购,从衣食住行到人生健康甚至一些生活隐私都会选择网购物流来满足生活。而对于极兔看似一味低价却无法保证包裹安全和快速到用户手中,这可能是极兔被消费者遗忘的核心原因。

一味降低价格的极兔,自然也出现了质量的问题。国家邮政局网站信息显示,在2022年快递服务公众满意度排名中,极兔速递位列第九,排名垫底。更早的2021年4月9日,因低价倾销等问题,极兔速递就曾遭到义乌邮政管理局处罚,部分分拨中心被停业整治。

即使到了今天,黑猫投诉平台上,对于极兔丢件、快递信息不更新等投诉仍不在少数。

来源:黑猫投诉平台

为什么极兔任由这些投诉存在却不管呢?是极兔太狂了吗?

与其说“不管”,可能极兔是“管不了”。为了快速扩张,极兔也采用了加盟模式,他们自己称为“区域代理”模式,不过不同于通达系的加盟,极兔给加盟商的权力会更大。比如,在扩张方面,通达系加盟商是经过总部筛选,而极兔只筛选区域代理商,这些区域代理可以自行筛选自己管辖范围内的站点老板;在定价上,极兔的区域代理也有更大的权力。通常快递给加盟商报价都是总部直接报价,加盟商自己承担成本,中间差额就归加盟商,而在极兔,极兔是报价给区域代理,区域代理则会再给当地驿站点报价。

换言之,极兔的加盟方式其实是“二级加盟”,这就给极兔的管理增加了难度。而极力下压的成本最终也会导致服务质量的下降。

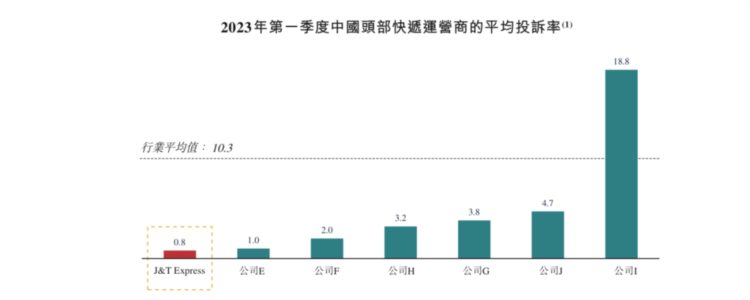

不过,在招股书中,极兔特意强调了2023年第一季度,极兔的平均投诉率为0.8,低于行业平均的10.3。这也可见极兔在吃亏以后对服务质量提升的态度以及成果。

来源:极兔招股书

然而,比起消费者的投诉,一味的补贴可能引发的行业恶性竞争则更为严重。物流行业资深分析师王衡就分析道,物流行业真正的竞争力一方面应该是如何利用算法提升人力效应、规划最高效的路径,从而提升城市运力;另一方面则是对消费者购物体验的提升,比如定期对物流、客服人员的培训,以及对整个快递业务流程闭环的改善,等等。如果一味地只是用更低的价格和更高的补贴来竞争,那么行业就会陷入到“卷”成本的情况,而实际上行业真正需要竞争的本事都是要花钱的,久而久之,行业就会与其本质背道而驰。

写在最后

“身边很少见到极兔了,发现拼多多退货都不用极兔了”,这是一位网购深度用户庄先生给青橙财经的反馈。号称在中国市场迅猛发展的极兔就像“隐身”了一样。

消费者有这样的感受并不奇怪,毕竟这个快递界的“鲶鱼”面临的仍是集中度非常高的行业现象,且由于大额补贴和低价竞争惹恼了通达系,几家公司也曾联手打压极兔。不过,极兔也并没有全然“坐以待毙”。

极兔在积极扩大客户的多元性。曾经是极兔“最肥大腿”的拼多多对极兔的收入贡献从2020年的35.4%下滑至2022年的16.9%。同时,极兔也在为Shopee、Lazada、Tokopedia、淘宝、天猫等电商平台,以及TikTok、抖音、快手等短视频及直播平台提供快递服务。

多元化能够帮助极兔消解过分依赖单一客户的风险,而服务于天猫这样的相对高价电商平台也可能会让极兔的客单价有所提升,进一步解决盈利难的问题。

总而言之,极兔的成功在于挖掘到了印尼这块还未成熟的市场,把国内已经玩转的服务体系直接接入,抢占了东南亚。但在物流发展成熟中国市场,极兔的发展还处在毛亏抢单的阶段,在其不断扩大市占比的同时,也面临着物流行业的市场挑战。

成熟的物流公司一定不是靠低价收获人心,需要的是确保包裹的安全性和效率性,然后才是性价比。包裹本身的价格往往是物流费的几十倍几千倍甚至更高,即便物流费是包裹价格的几倍,都要确保包裹的安全和效率,这样才会让消费者认可和尊重。

所以,极兔未来的更大的可能是在中国,但中国市场也正是其发展的最大不确定性。但也正式这种不确定性,才让极兔更性感……

(注:文中所提的“庄先生”和“王衡”均为化名)