千万记住! 收到政府补助当期就要报税

虽然不征收收入不是真正意义上的税收优惠,但是不征收收入可以有递延纳税的效果,为什么有这个效果呢?

有读者朋友对此也有疑惑。

既然要说不征收收入递延纳税的效果,那么就要对比如果不满足不征收收入的情况下是如何纳税的,只要我们看到了不满足不征收收入下政府补助的纳税申报,其实自然就明白这个道理了。

我们还是按照之前文章中那个案例来,这样方便对比!

税税念公司每年会收到政府补贴的电费补贴,是用于企业支付公司专用新能源设备的电费使用,企业采用总额法核算政府补助。。

假设公司收到的补助不符合不征收收入的条件!

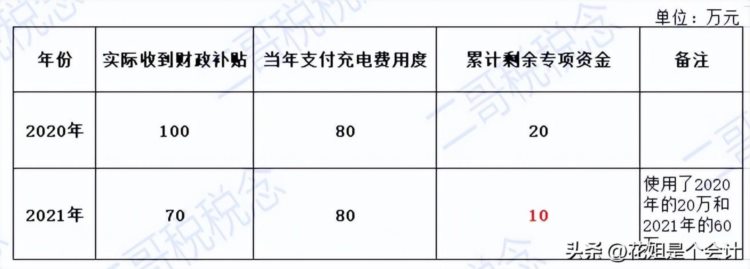

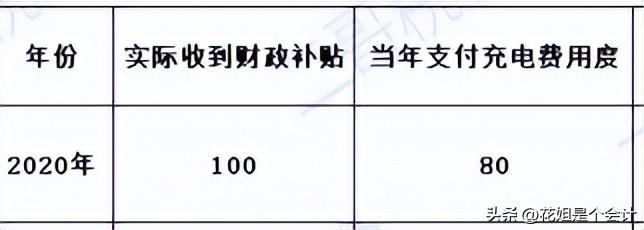

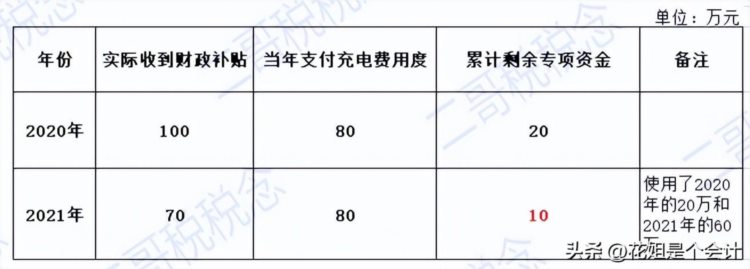

2020年-2021年公司收到的补助金额和使用情况如下:

来,我们还是先写分录,总额法,弥补未来所发生的费用。

2020年分录

1、收到政府补助

借:银行存款 100万

贷:递延收益 100万

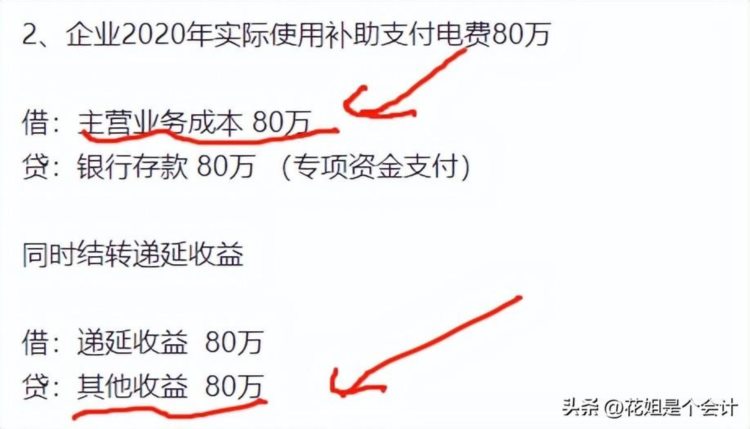

2、企业2020年实际使用补助支付电费80万

借:主营业务成本 80万

贷:银行存款 80万 (专项资金支付)

同时结转递延收益

借:递延收益 80万

贷:其他收益 80万

分录其实都是一样的,会计处理原则不因为你税法上是作为不征税申报还是征税申报而不同。

好了,现在的关键是申报表如何填写了,这个时候就能看出差异了!

由于不满足不征税收入的条件,所以我们不会在填写A105040表了。

那还需要纳税调整吗?既然是征税了,分录也体现了损益数据,税务上也是征税出来,相应支出可以扣除,那是不是税会没有差异了?

不用调整了?

错!

千万记住,收到政府补助当期就要申报。

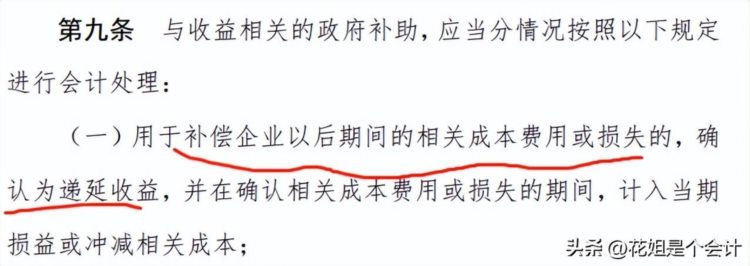

如果我们账务处理是按照弥补费用的期间,按权责发生制来分别计入损益!

那么税法上对于这个事项可不是按权责发生制来确认了,它需要按照收付实现制来确认收入,简单的说,不管你有没有结转损益在当期,主要你当期实际收到了补贴,你就需要全额纳税申报。。

那么回到案例本身。

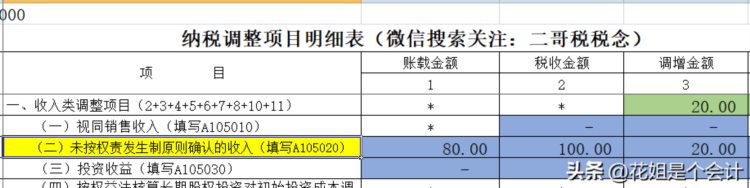

2020年收到100,但是当期计入其他收益只有80,那么账载金额只有80,税收金额是100,我们需纳税调增20,也就是这100我们必须在当期全部申报纳税。

这个时候我们填哪个表?

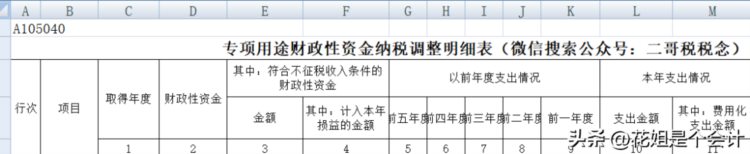

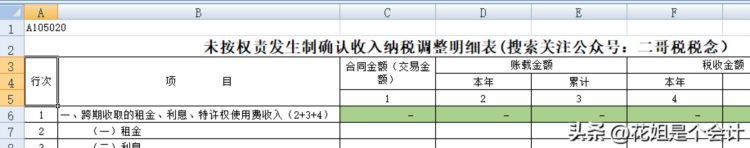

这里专门有个调整明细表给你用,这就是A105020

未按权责发生制确认收入,也你就是你会计按权责发生制,所得税这块不按权责发生制,你需要进行调整。

我们填写申报表如下:

所以这里调增了20,同时也会体现在A105000调整明细表上。

那这个20如果后期结转了损益,还会调减吗?当然会,这个只是一个时间差而已。

我们继续看一年的数据。

2021年分录

1、收到政府补助

借:银行存款 70万

贷:递延收益 70万

2、企业2021年实际使用补助支付电费80万,其中20万是上年结余的资金,60万是2021年收到的财政资金。

借:主营业务成本 80万

贷:银行存款 80万 (专项资金支付)

同时结转递延收益

借:递延收益 80万

贷:其他收益 80万

分录就是如上了,那2021年的纳税申报表怎么调整呢?这里有一个延续性使用的情况。

申报表填写如下:

这里的调整你可以分两部分看。

一部分是2020的纳税调减,2020年账载金额20(剩余的20结转了),税收金额0,纳税调减20。

一部分是2021的纳税调增,2021的账载金额60(当你结转了60),税收金额70(当年收到),纳税调增10.

所以整体当年账载金额是80,税收金额是70,纳税调减10.

所以,从这个案例你可以看出,其实和按照不征税收入相比,这里其实就是按照收到即纳税了。

而不征税收入的申报,是伴随的递延收益的结转,在每个期间来相应申报的,所以产生了递延纳税的效果。

不知道你看明白没有?

不管是否看明白,都要记住,如果收到政府补助,如果不满足不征收收入的,那么请在收到当期做纳税申报。

“免责声明:图片、数据来源于网络,转载仅用做交流学习,如有版权问题请联系作者删除”