近期,安乃达驱动技术(上海)股份有限公司(下称“安乃达”)提交了招股说明书,拟主板IPO上市。

钛媒体APP注意到,安乃达的业绩持续增长,并且公司欲通过IPO募资再次扩大产品的产能。然而,在面对下游电动两轮车的产量始终高于销量的情况下,未来市场是否能消化新增的产能令人值得商榷。债务方面,公司的偿债能力始终远弱于同行均值,且资产负债率至少超同行均值30个百分点。

下游产量过剩,却仍欲大举扩产

安乃达是一家专业从事电动两轮车电驱动系统研发、生产及销售的高新技术企业,产品包括直驱轮毂电机、减速轮毂电机和中置电机三大系列电机,以及与电机相匹配的控制器、传感器、仪表等部件,主要应用于国内外电动自行车、电助力自行车、电动摩托车、电动滑板车等电动两轮车。

2019年-2021年和2022年1-6月(下称“报告期”),安乃达分别实现营业收入5.42亿元、7.69亿元、11.8亿元、7.14亿元,净利润分别为2461.45万元、7813.88万元、12940.04万元、9361.81万元,业绩持续增长。

安乃达之所以能实现上述的业绩主要是依赖公司的前五大客户。报告期内,安乃达向前五大客户产生的销售收入分别为39683.54万元、54739.1万元、83396.78万元、52340.09万元,分别占当期营业收入的73.27%、71.2%、70.67%、73.35%。

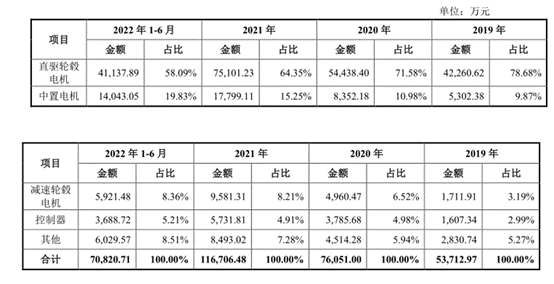

从产品上看,安乃达主要拥有直驱轮毂电机、中置电机、减速轮毂电机、控制器等4大产品,具体情况如下:

安乃达此次IPO欲募集30118.26万元用于安乃达电动两轮车电驱动系统建设项目、33511.68万元用于电动两轮车电驱动系统扩产项目,两者合计占募资总额的61.24%。

其中安乃达电动两轮车电驱动系统建设项目建设完成后,公司将新增直驱轮毂电机300万台/年,减速轮毂电机20万台/年,中置电机20万台/年的生产能力;电动两轮车电驱动系统扩产项目建设完成后,公司将新增直驱轮毂电机100万台/年、减速轮毂电机40万台/年、中置电机30万台/年、控制器90万台/年的生产能力。这也意味着,安乃达此次IPO募资的主要目的是为了扩产。

需要指出的是,2021年,安乃达直驱轮毂电机的产能为390万台、减速轮毂电机为29万台/年、中置电机12.5万台/年、控制器50万台。换言之,上述募投项目扩产后,安乃达产品的产能至少扩大一倍。

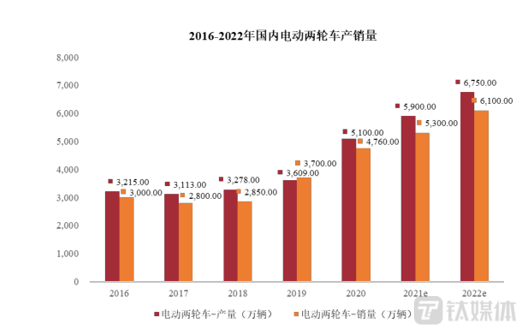

令人值得思考的是,报告期内,安乃达在境内产生的销售收入分别为43912.46万元、59740.72万元、88378.79万元、53417.12万元,分别占当期主营业务收入的81.75%、78.55%、75.73%、75.43%,也就是说,安乃达主要是在境内销售产品。然而,根据艾瑞咨询披露的《2021年中国两轮电动车智能化白皮书》,除了2019年之外,国内电动两轮车的产量均始终高于销量,特别是2020年至2022年,电动两轮车的产量和销量的差额分别为340万辆、600万辆、650万辆,差额越来越大。那么,面对电动两轮车已处于产量过剩的情况下,安乃达仍欲大举扩产相关产品,市场到底是否能消化?

资产负债率超同行均值30个百分点

除了扩产之外,在安乃达的募投项目中还有一个项目引起了钛媒体APP的格外关注,它就是补充流动资金。据悉,安乃达此次IPO欲募集3亿元用于补充流动资金,占募资总额的近30%。

为何安乃达会募如此多的资金用于补流这或许要从公司的债务说起。报告期内,安乃达的流动比率分别为1.22、1.44、1.71、1.8,同行可比公司平均值分别为6.16、6.49、5.23、4.83;速动比率分别为0.87、1.09、1.3、1.45,同行可比公司平均值分别为5.43、5.82、4.65、4.14%;资产负债率分别为56.91%、54.2%、50.8%、49.8%,同行可比公司平均值分别为15.45%、15.89%、19.51%、19.3%。

可见,虽然安乃达的流动比率和速动比率在持续增长,但仍远低于同行均值,特别是资产负债率,其更是至少低于同行均值30.5个百分点。

但在如此债务水平下,2021年安乃达现金分红的金额达4510万元,占其当期净利润的34.85%。那么,为何安乃达在债务水平高于同行的情况下却还要大举分红?同时,为何大举分红之后却又要募资如此多的资金用于补流?有关上述问题,钛媒体APP 发函至公司,但截至截稿,没有收到公司的回复。(本文首发于钛媒体 APP,作者|邓皓天)