从2022年全年和2023年一季度看,爱仕达的经营不容乐观

我们去年就说过爱仕达2022年前三季度的业绩和财务状况,本着有始有终的原则,还是在其年报发布后,再来简单说一说吧。

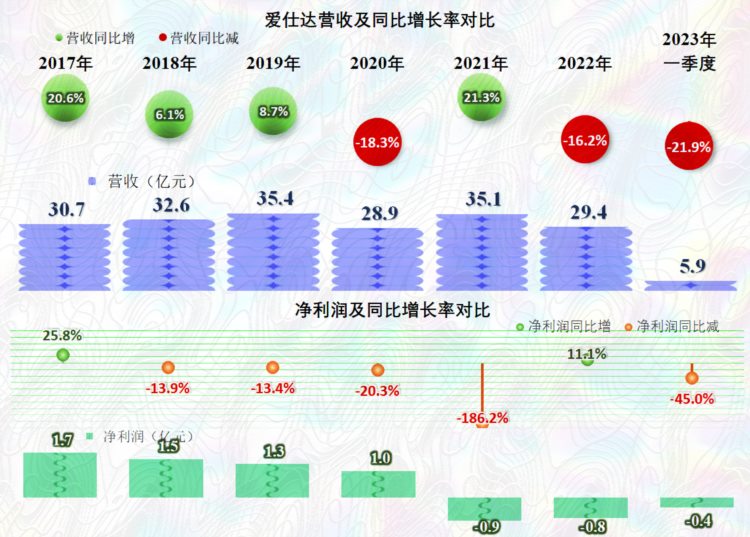

爱仕达2022年全年的营收表现还不如前三季度,2023年一季度的表现又不如2022年,这种持续下滑的势头,让人有点不那么放心。2022年亏损额度同比有所收窄,但2023年一季度又有扩大的趋势。

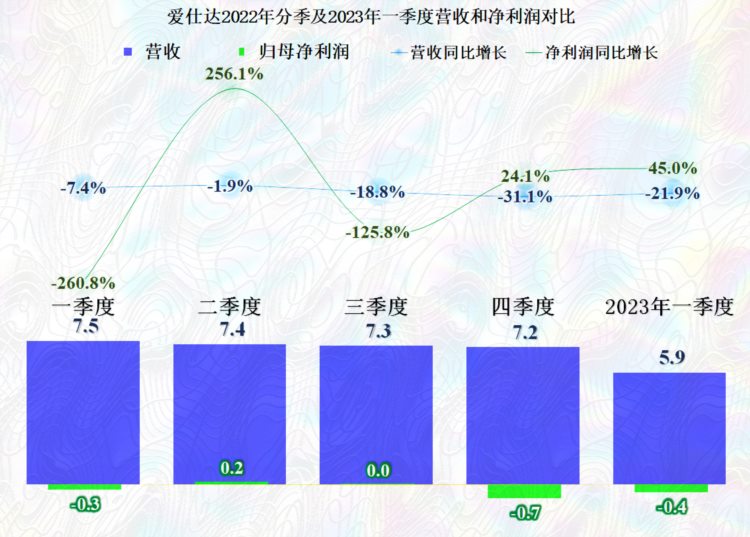

2022年前两个季度的营收表现还不错,从三季度开始,下跌开始加速,2023年一季度下降速度有所减慢。这大概和疫情有关,毕竟四季度末是大家都在应对全民感染的风暴,这一个季度的下降幅度较大是合理的。

2023年一季度虽然跌幅只有21.9%,低于2022年四季度的下跌幅度,但我们要知道,这是在2022年一季度下跌的基础上持续下跌。而且2022年单季营收都在7亿元以上,而2023年一季度直接跌破6亿,情况确实不太乐观。

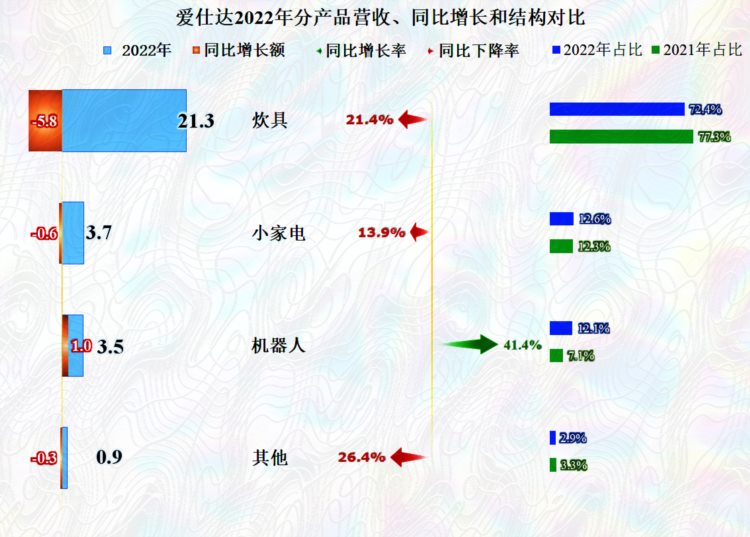

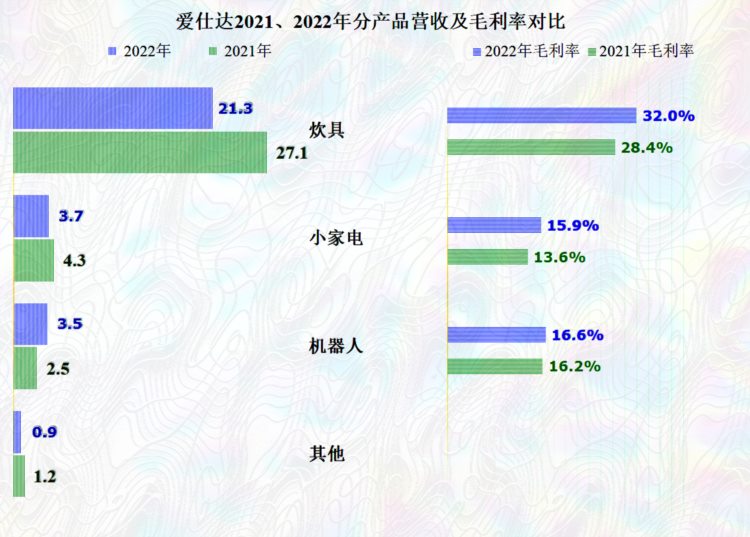

前两大主力产品,“炊具”和“小家电”的销售额均在下滑,特别是占比七成多的“炊具”同比大跌了21.4%。好在其第三大产品“机器人”的销售额同比大幅增长了41.4%,已经接近其第二大产品“小家电”的规模了。

爱仕达有没有可能靠机器人来翻盘呢?这还是有可能的,至少现在这还是一个增量市场。我们查询了相关资料,他们生产的是工业机器人,并非女士们喜欢的“炒菜机器人”。

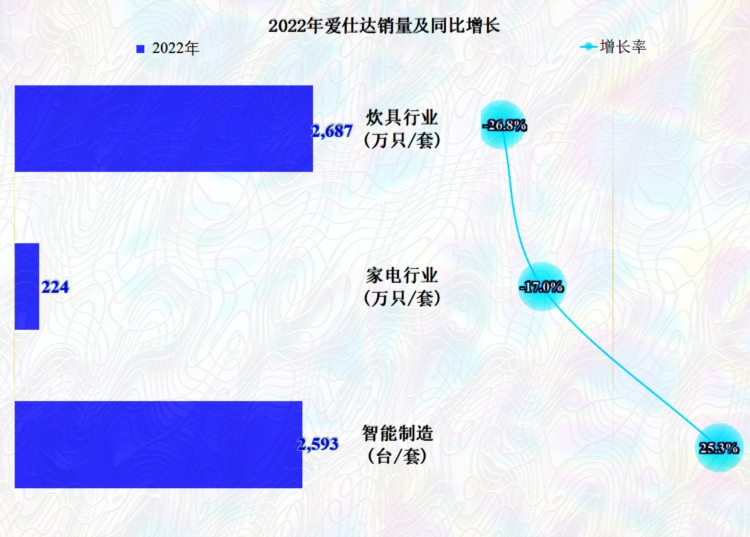

从分产品的销量来看,和销售额的下降趋势一致,只是幅度更大,这说明其平均价格有所上升,由于其具体的产品型号很多,我们不能简单地认为其产品在普遍涨价。

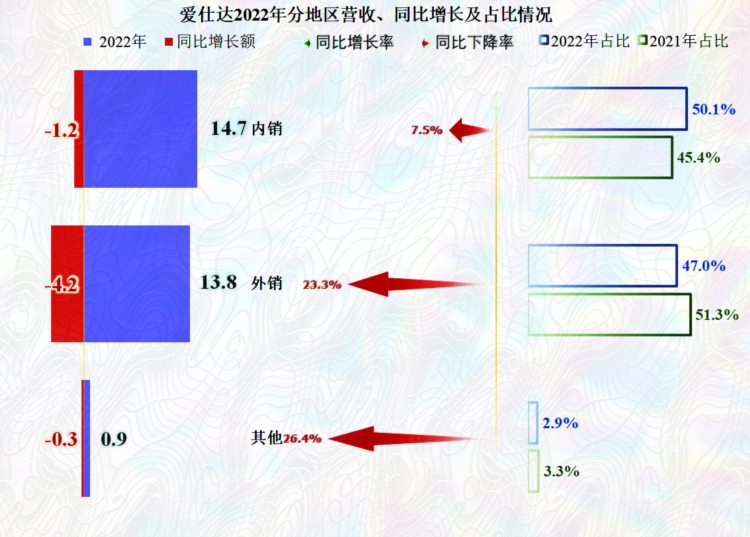

2021年,甚至是2022年上半年都还是外销市场的占比更高,但顶不住该市场两成以上的下跌,把最大的市场让给了内销市场,这也是爱仕达2022年营收下降的主要原因所在。虽然内销的市场也在下滑之中,但下滑幅度要小得多,占比反而提升了,从其财报的表述来看,其以后的重点好像是放在国内市场了。

在2021年毛利率大幅下降后,2022年有所回升,2023年一季度继续回升,这既和其主要产品的平均单价上涨有关,也和原材料价格的回落有关。

其炊具的毛利率提升明显,小家电的毛利率也有明显提升;反而是销售收入大幅增长的机器人,毛利率上升幅度很小,几乎是持平的。短期内,爱仕达还离不开“炊具”这个毛利率高出另外两个产品一倍左右的核心产品,除非机器人的增长速度非常快,能体现出很强的规模效应。

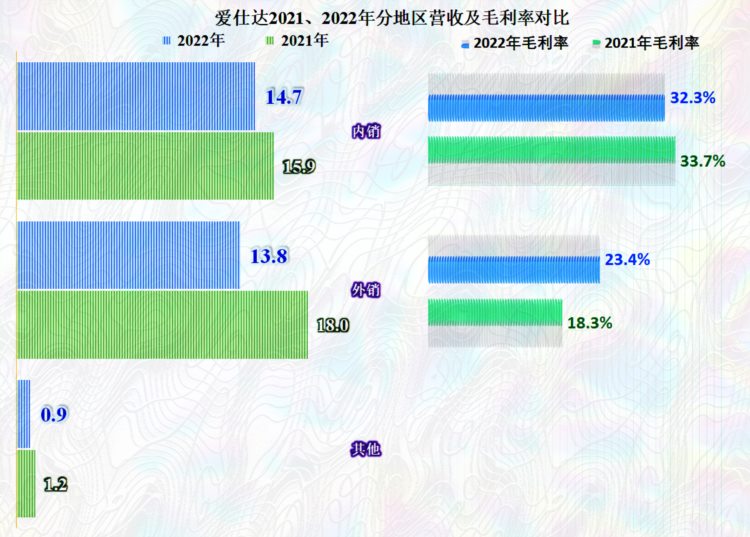

内销的产品毛利率要高很多,但2022年却有小幅下降,外销产品的毛利率虽然在较大幅度提升,但比内销的毛利率仍然要低上不少。对爱仕达来说,两个市场都很重要,还没有到可以挑拣着来做的实力,东边不亮西边亮,市场分散还是能降低经营风险的。

说到规模效应,在爱仕达身上体现得不是那么明显,不管是营收增长还是下降,他们的期间费用占比都在30%左右,甚至更高,原因是销售费用占比很高,最近三年和2023年一季度,主营业务的盈利空间均为负值,总成本超过营收的幅度还不小。

要想恢复盈利,要么做大营收,要么降低费用?然而降低费用就得拿销售费用开刀,而销售费用被砍的后果又可能是营收更大幅度下降,真是左右为难。

2020年靠其他收入,主要是资产处置收益挡一挡,还可以维持着盈利状态,然而这种非持续性的收入不能一直都有,在连续两年亏损的情况下,2023年的经营压力就会很大了。

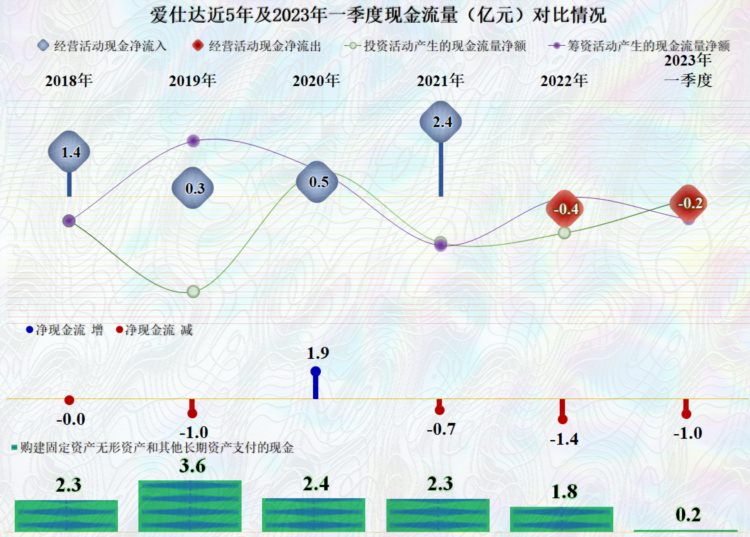

其现金流量的表现一直都不太好,特别是2022年和2023年一季度,其经营活动的净现金流由正转负,好在净流出的金额还不大。

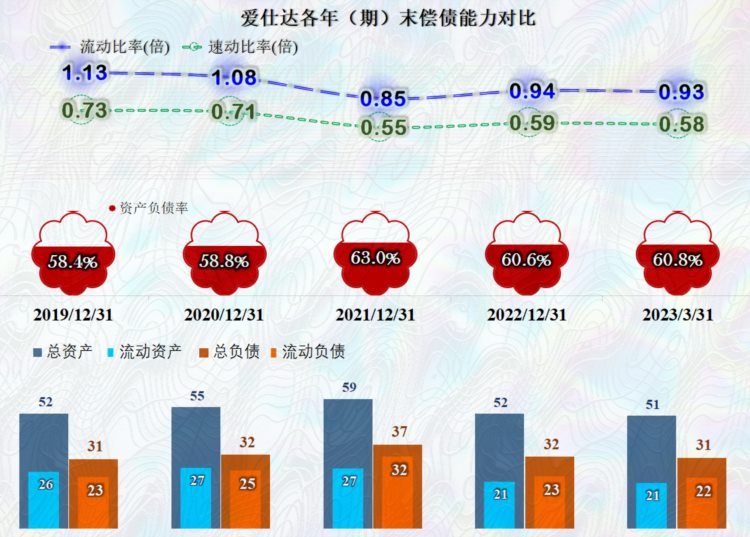

爱仕达的长期偿债能力不错,短期偿债能力并不强。考虑到其已经这样玩了好几年,靠着借新还旧这类操作,如果营收不出现太大的滑坡或巨亏,还是不至于出现偿债困难的。

爱仕达的情况就是这样,2022年受到疫情影响,2022年下半年和2023年一季度,更多的可能受到出口形势的影响,经营遇上了一定的困难。怎么尽快恢复盈利,可能需要他们花一番功夫了。

声明:以上为个人分析,不构成对任何人的投资建议!

#炊具# #机器人# #爱仕达#