叉车行业研究:“电动化 国际化”成为新增长点,叉车产业迎转型

(报告出品方/作者:东吴证券,周尔双、罗悦、韦译捷)

一、核心物料搬运机械,短中长期增长逻辑清晰

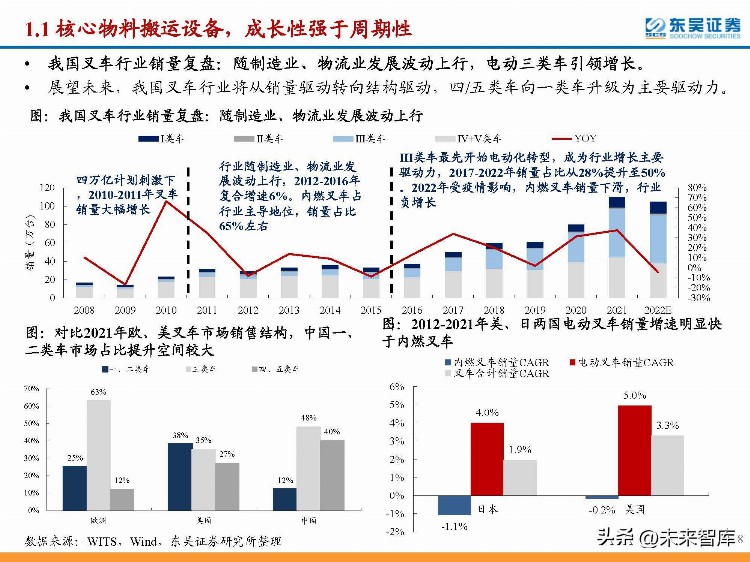

核心物料搬运设备,成长性强于周期性

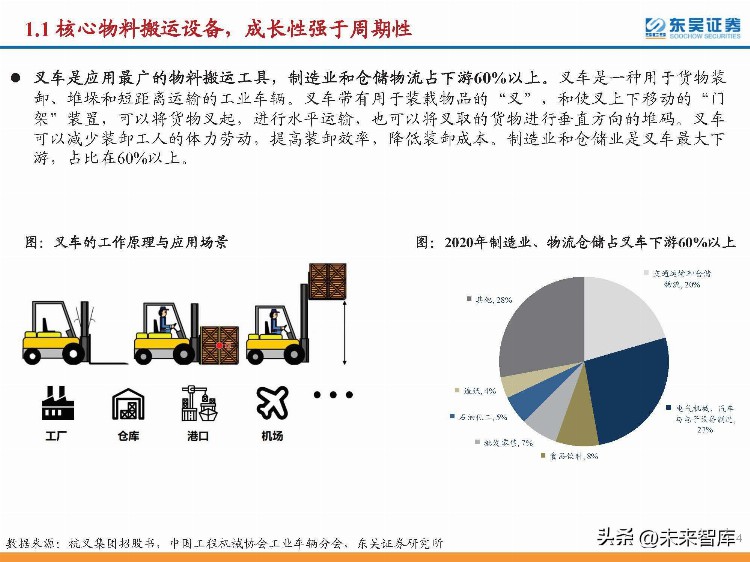

叉车是应用最广的物料搬运工具,制造业和仓储物流占下游60%以上。叉车是一种用于货物装 卸、堆垛和短距离运输的工业车辆。叉车带有用于装载物品的“叉”,和使叉上下移动的“门 架”装置,可以将货物叉起,进行水平运输,也可以将叉取的货物进行垂直方向的堆码。叉车 可以减少装卸工人的体力劳动,提高装卸效率,降低装卸成本。制造业和仓储业是叉车最大下 游,占比在60%以上。

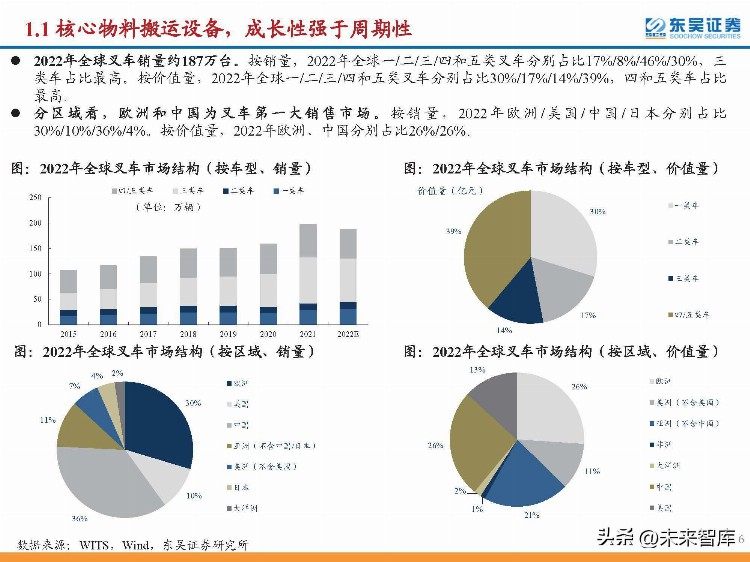

2022年全球叉车销量约187万台。按销量,2022年全球一/二/三/四和五类叉车分别占比17%/8%/46%/30%,三 类车占比最高。按价值量,2022年全球一/二/三/四和五类叉车分别占比30%/17%/14%/39%,四和五类车占比 最高。 分区域看,欧洲和中国为叉车第一大销售市场 。按销量,2022年欧洲/美国/中国/日本分别占比 30%/10%/36%/4%。按价值量,2022年欧洲、中国分别占比26%/26%。

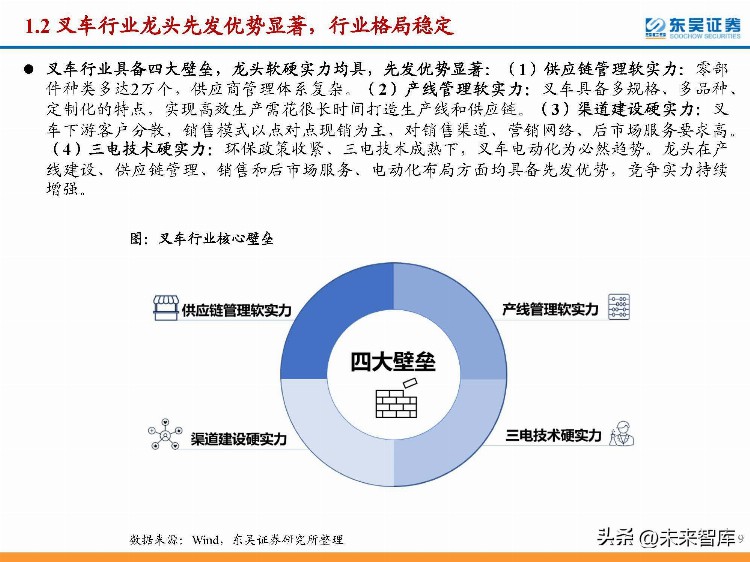

叉车行业龙头先发优势显著,行业格局稳定

叉车行业具备四大壁垒,龙头软硬实力均具,先发优势显著:(1)供应链管理软实力:零部 件种类多达2万个,供应商管理体系复杂。(2)产线管理软实力:叉车具备多规格、多品种、 定制化的特点,实现高效生产需花很长时间打造生产线和供应链。(3)渠道建设硬实力:叉 车下游客户分散,销售模式以点对点现销为主,对销售渠道、营销网络、后市场服务要求高。 (4)三电技术硬实力:环保政策收紧、三电技术成熟下,叉车电动化为必然趋势。龙头在产 线建设、供应链管理、销售和后市场服务、电动化布局方面均具备先发优势,竞争实力持续 增强。

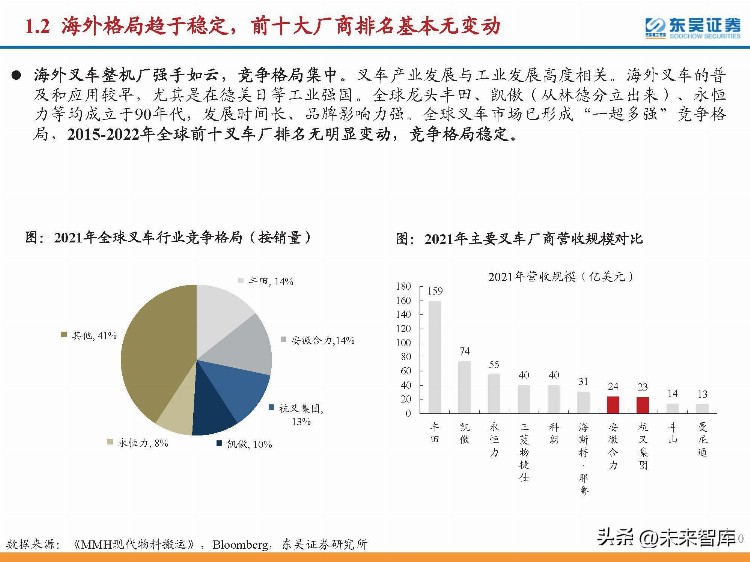

海外格局趋于稳定,前十大厂商排名基本无变动

海外叉车整机厂强手如云,竞争格局集中。叉车产业发展与工业发展高度相关。海外叉车的普 及和应用较早,尤其是在德美日等工业强国。全球龙头丰田、凯傲(从林德分立出来)、永恒 力等均成立于90年代,发展时间长、品牌影响力强。全球叉车市场已形成“一超多强”竞争格 局,2015-2022年全球前十叉车厂排名无明显变动,竞争格局稳定。

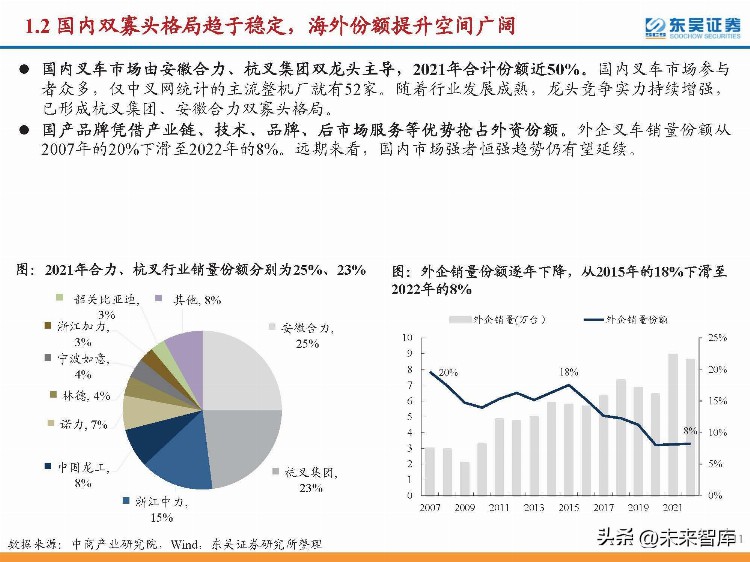

国内双寡头格局趋于稳定,海外份额提升空间广阔

国内叉车市场由安徽合力、杭叉集团双龙头主导,2021年合计份额近50%。国内叉车市场参与 者众多,仅中叉网统计的主流整机厂就有52家。随着行业发展成熟,龙头竞争实力持续增强, 已形成杭叉集团、安徽合力双寡头格局。 国产品牌凭借产业链、技术、品牌、后市场服务等优势抢占外资份额。外企叉车销量份额从 2007年的20%下滑至2022年的8%。远期来看,国内市场强者恒强趋势仍有望延续。

二、通用属性:受益制造业复苏+机器替人,叉车成 长前景可观

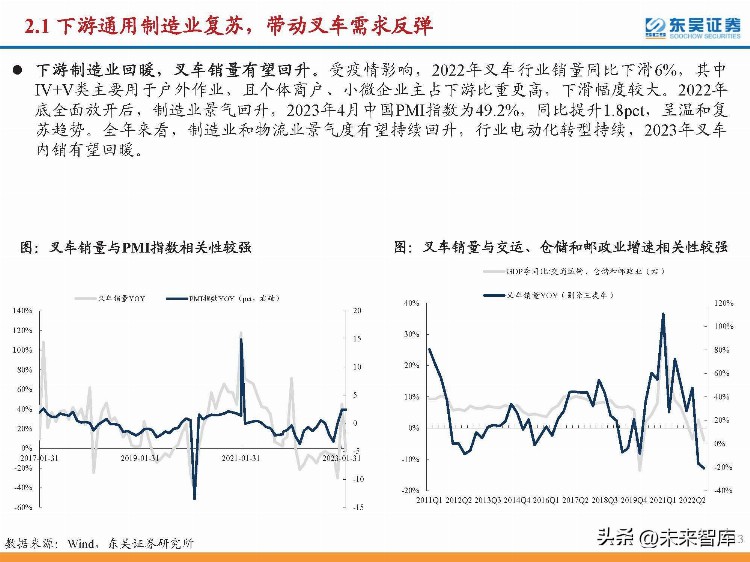

下游通用制造业复苏,带动叉车需求反弹

下游制造业回暖,叉车销量有望回升。受疫情影响,2022年叉车行业销量同比下滑6%,其中 Ⅳ+Ⅴ类主要用于户外作业,且个体商户、小微企业主占下游比重更高,下滑幅度较大。2022年 底全面放开后,制造业景气回升,2023年4月中国PMI指数为49.2%,同比提升1.8pct,呈温和复 苏趋势。全年来看,制造业和物流业景气度有望持续回升,行业电动化转型持续,2023年叉车 内销有望回暖。

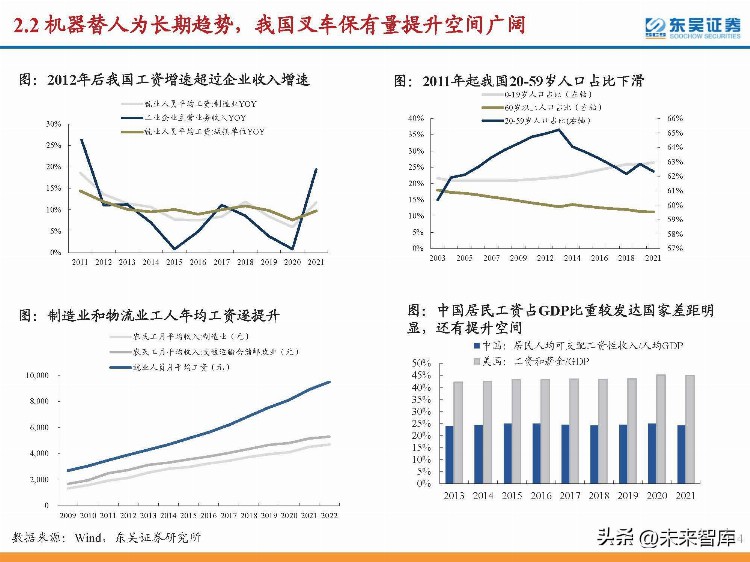

机器替人为长期趋势,我国叉车保有量提升空间广阔

对比欧、美、日等发达经济体,我国叉车渗透率仍有提升空间。按叉车寿命十年,我们用过去 十年叉车累计销量乘以0.9,测算全球各地区叉车的保有量,再除以各地区总人口数和制造业产 值,分别测算叉车人均保有量和单位制造业产值对应叉车保有量。从人均保有量看,我国仍不 足欧、美、日的50%。从单位制造业产值对应保有量看,我国水平仅为美、日的80%,近欧洲 地区的50%,制造业自动化率还有提升空间,叉车渗透率提升空间大。

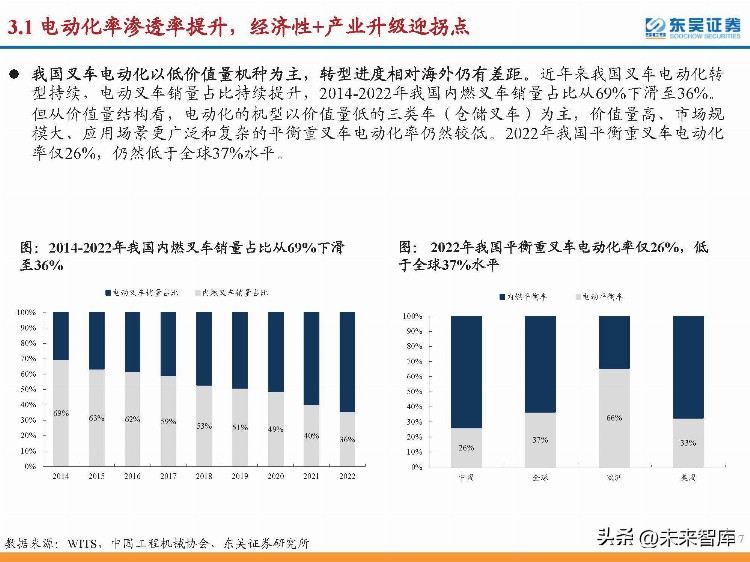

三、电动化:电动化率渗透率提升,经济性+产业升 级迎拐点

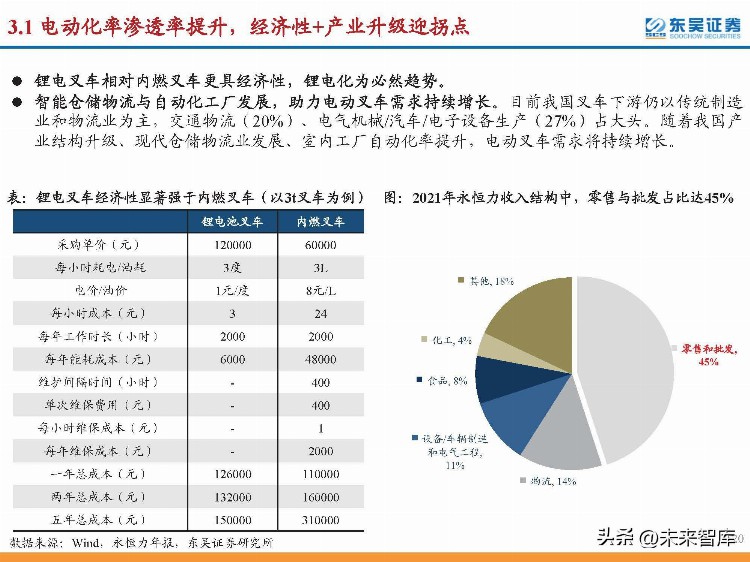

电动化率渗透率提升,经济性+产业升级迎拐点

我国叉车电动化以低价值量机种为主,转型进度相对海外仍有差距。近年来我国叉车电动化转 型持续,电动叉车销量占比持续提升,2014-2022年我国内燃叉车销量占比从69%下滑至36%。 但从价值量结构看,电动化的机型以价值量低的三类车(仓储叉车)为主,价值量高、市场规 模大、应用场景更广泛和复杂的平衡重叉车电动化率仍然较低。2022年我国平衡重叉车电动化 率仅26%,仍然低于全球37%水平。

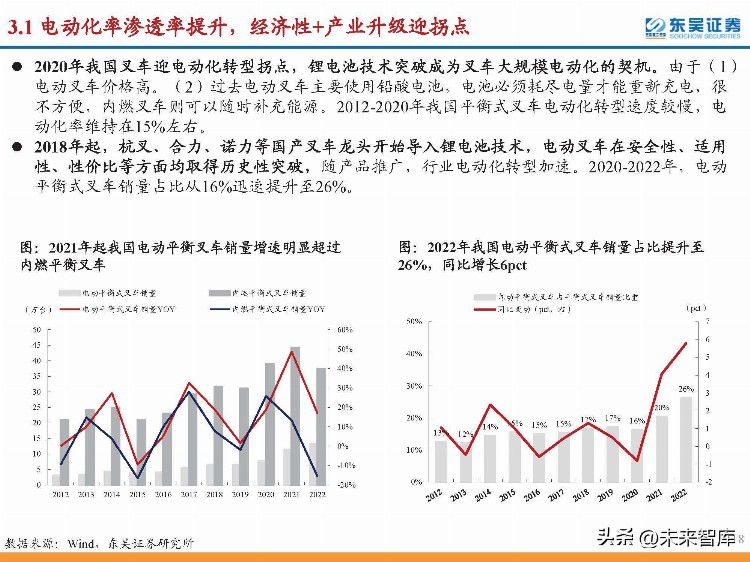

2020年我国叉车迎电动化转型拐点,锂电池技术突破成为叉车大规模电动化的契机。由于(1) 电动叉车价格高。(2)过去电动叉车主要使用铅酸电池,电池必须耗尽电量才能重新充电,很 不方便,内燃叉车则可以随时补充能源。2012-2020年我国平衡式叉车电动化转型速度较慢,电 动化率维持在15%左右。

2018年起,杭叉、合力、诺力等国产叉车龙头开始导入锂电池技术,电动叉车在安全性、适用 性、性价比等方面均取得历史性突破,随产品推广,行业电动化转型加速。2020-2022年,电动 平衡式叉车销量占比从16%迅速提升至26%。

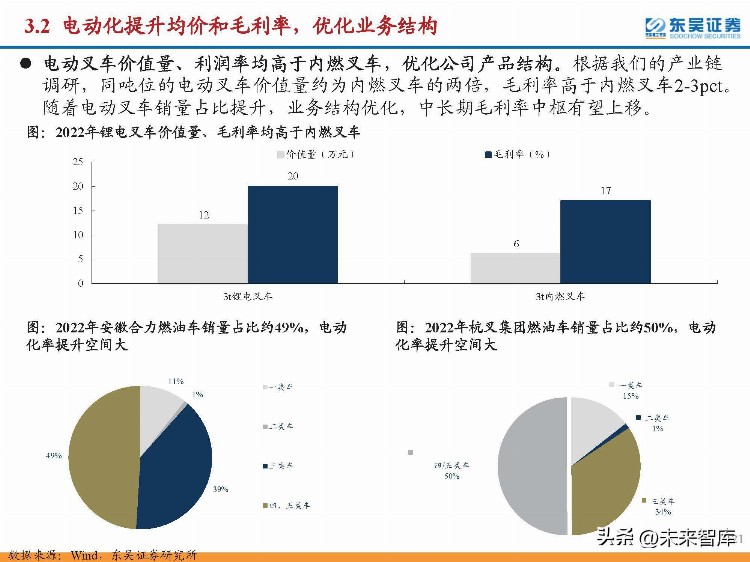

电动化提升均价和毛利率,优化业务结构

电动叉车价值量、利润率均高于内燃叉车,优化公司产品结构。根据我们的产业链 调研,同吨位的电动叉车价值量约为内燃叉车的两倍,毛利率高于内燃叉车2-3pct。 随着电动叉车销量占比提升,业务结构优化,中长期毛利率中枢有望上移。

四、全球化:电动化赋能全球化弯道超车,叉车龙 头走向全球

“电池成本低+性价比高”优势,叉车全球化进入兑现期

国产品牌具备性价比、交期、锂电产业链领先三大优势。随海外布局臻于完善,竞争力有望 逐步兑现。

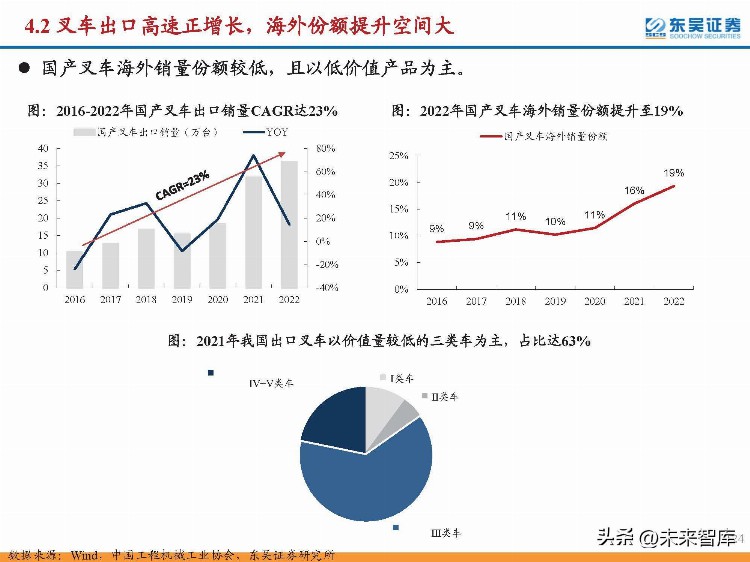

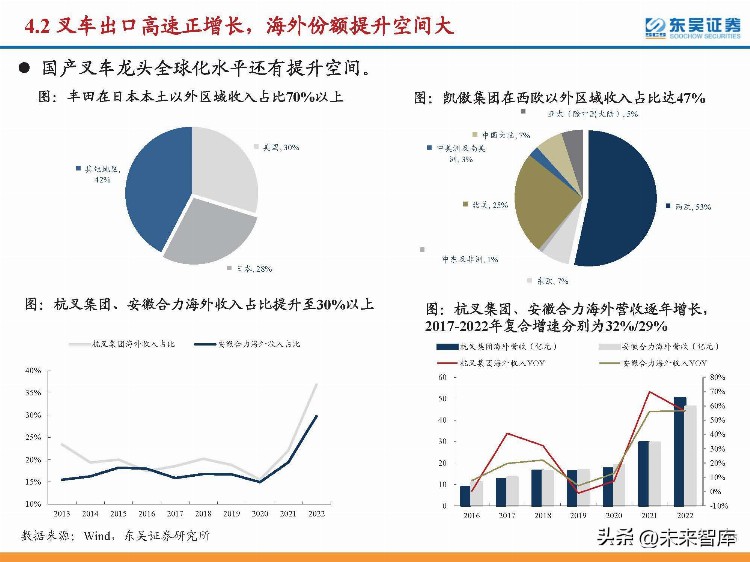

叉车出口高速正增长,海外份额提升空间大

国产叉车海外销量份额较低,且以低价值产品为主。国产叉车龙头全球化水平还有提升空间。

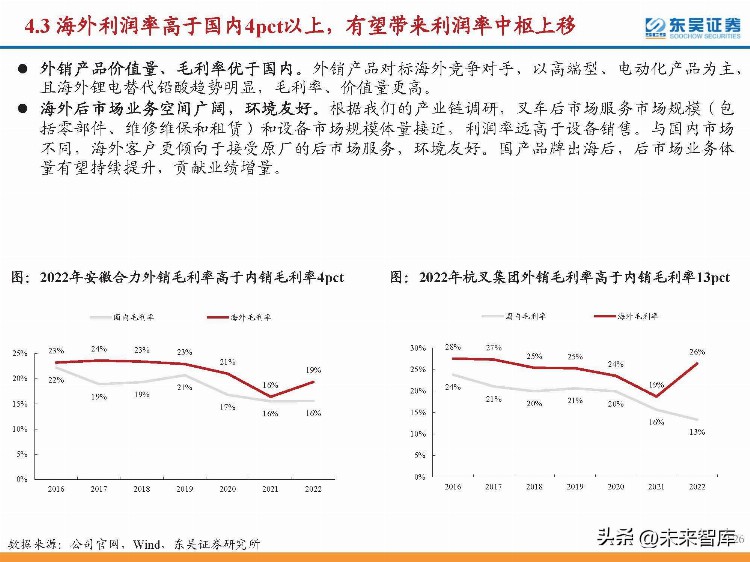

海外利润率高于国内4pct以上,有望带来利润率中枢上移

外销产品价值量、毛利率优于国内。外销产品对标海外竞争对手,以高端型、电动化产品为主,且海外锂电替代铅酸趋势明显,毛利率、价值量更高。

海外后市场业务空间广阔,环境友好。根据我们的产业链调研,叉车后市场服务市场规模(包 括零部件、维修维保和租赁)和设备市场规模体量接近,利润率远高于设备销售。与国内市场 不同,海外客户更倾向于接受原厂的后市场服务,环境友好。国产品牌出海后,后市场业务体 量有望持续提升,贡献业绩增量。

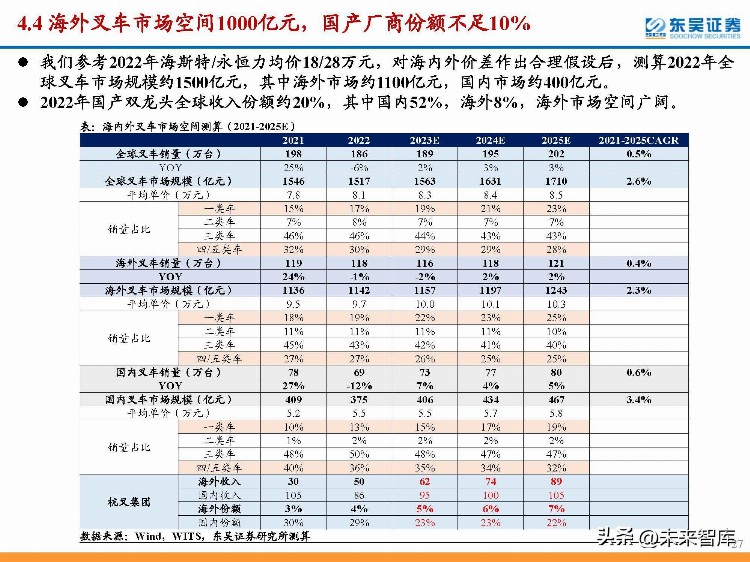

海外叉车市场空间1000亿元,国产厂商份额不足10%

我们参考2022年海斯特/永恒力均价18/28万元,对海内外价差作出合理假设后,测算2022年全 球叉车市场规模约1500亿元,其中海外市场约1100亿元,国内市场约400亿元。 2022年国产双龙头全球收入份额约20%,其中国内52%,海外8%,海外市场空间广阔。

五、投资分析

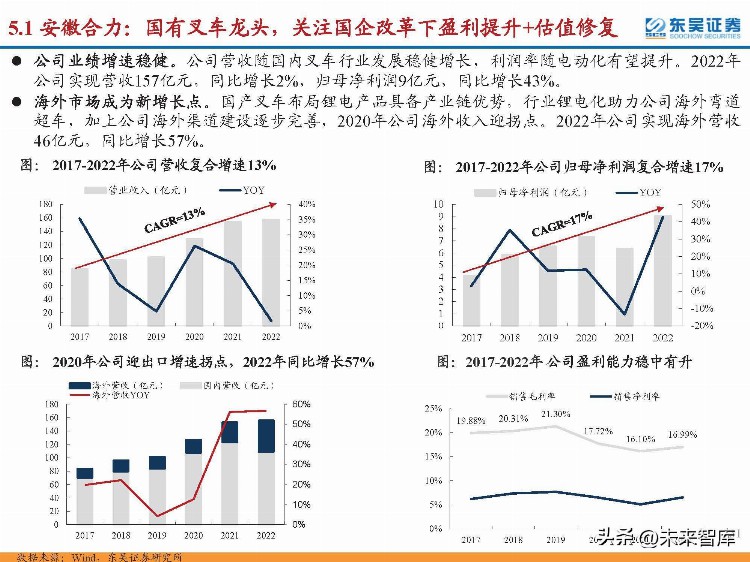

安徽合力:国有叉车龙头,关注国企改革下盈利提升+估值修复

安徽合力是国内最大的叉车制造企业。公司成立于1958年,实控人为安徽国资委,主营叉 车及其关键零部件,并战略布局智慧物流(AGV)、智能服务与工业物联网。 海内外龙头地位稳固。 2018-2022年合力国内市场地位稳中有升,销量份额自22%提升至 25%,全球地位维持稳定,稳居全球工业车辆制造商排行榜第七位。

公司业绩增速稳健。公司营收随国内叉车行业发展稳健增长,利润率随电动化有望提升。2022年 公司实现营收157亿元,同比增长2%,归母净利润9亿元,同比增长43%。 海外市场成为新增长点。国产叉车布局锂电产品具备产业链优势,行业锂电化助力公司海外弯道 超车,加上公司海外渠道建设逐步完善,2020年公司海外收入迎拐点。2022年公司实现海外营收 46亿元,同比增长57%。

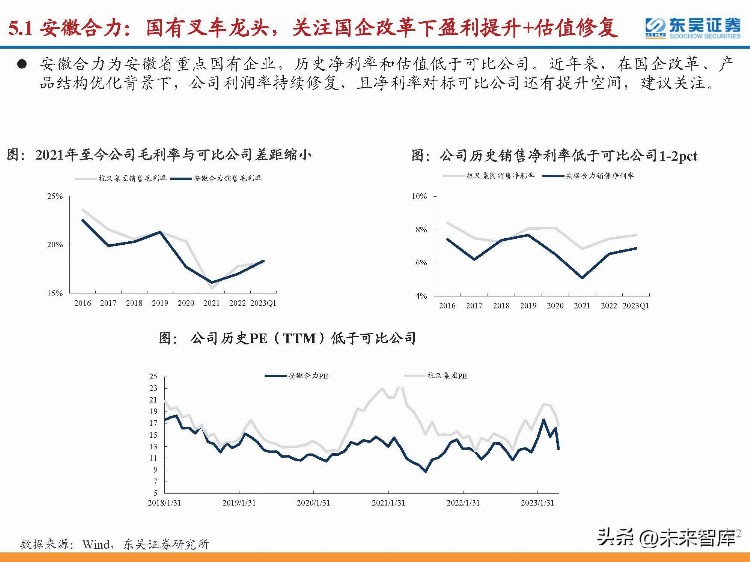

安徽合力为安徽省重点国有企业,历史净利率和估值低于可比公司。近年来,在国企改革、产 品结构优化背景下,公司利润率持续修复,且净利率对标可比公司还有提升空间。

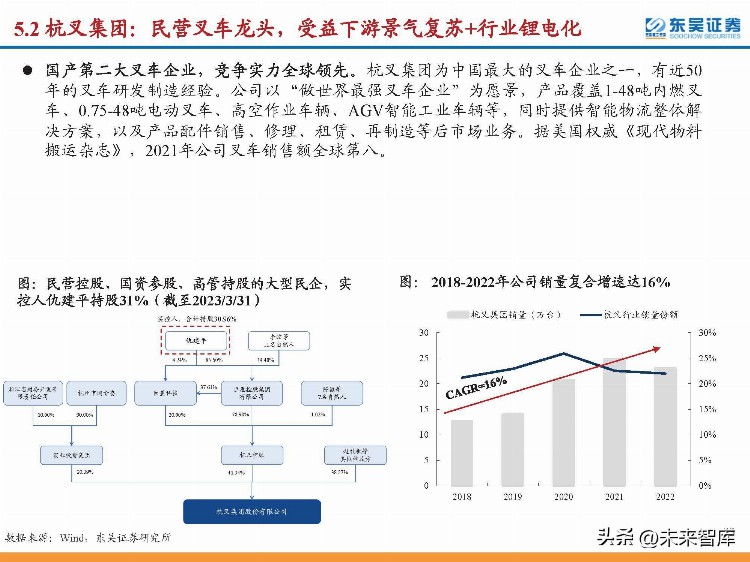

杭叉集团:民营叉车龙头,受益下游景气复苏+行业锂电化

国产第二大叉车企业,竞争实力全球领先。杭叉集团为中国最大的叉车企业之一,有近50 年的叉车研发制造经验。公司以“做世界最强叉车企业”为愿景,产品覆盖1-48吨内燃叉 车、0.75-48吨电动叉车、高空作业车辆、AGV智能工业车辆等,同时提供智能物流整体解 决方案,以及产品配件销售、修理、租赁、再制造等后市场业务。据美国权威《现代物料 搬运杂志》,2021年公司叉车销售额全球第八。

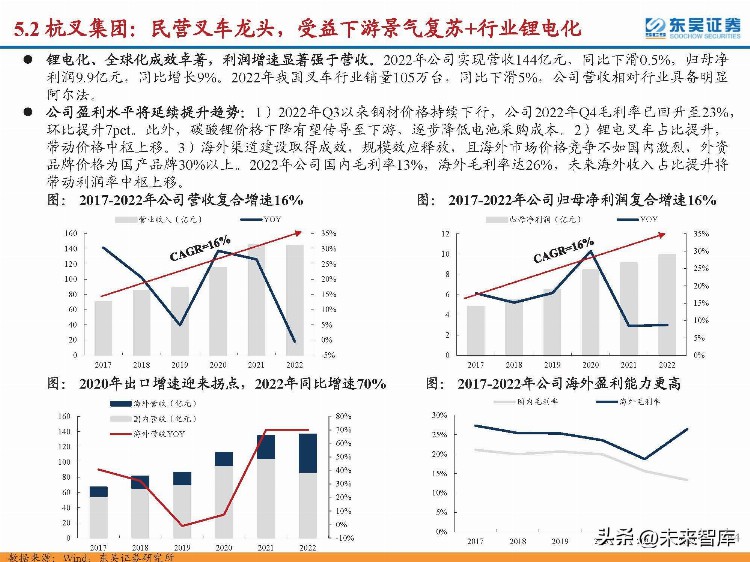

锂电化、全球化成效卓著,利润增速显著强于营收。2022年公司实现营收144亿元,同比下滑0.5%,归母净 利润9.9亿元,同比增长9%。2022年我国叉车行业销量105万台,同比下滑5%,公司营收相对行业具备明显 阿尔法。

公司盈利水平将延续提升趋势:1)2022年Q3以来钢材价格持续下行,公司2022年Q4毛利率已回升至23%, 环比提升7pct。此外,碳酸锂价格下降有望传导至下游,逐步降低电池采购成本。2)锂电叉车占比提升, 带动价格中枢上移。3)海外渠道建设取得成效,规模效应释放,且海外市场价格竞争不如国内激烈,外资 品牌价格为国产品牌30%以上。2022年公司国内毛利率13%,海外毛利率达26%,未来海外收入占比提升将 带动利润率中枢上移。

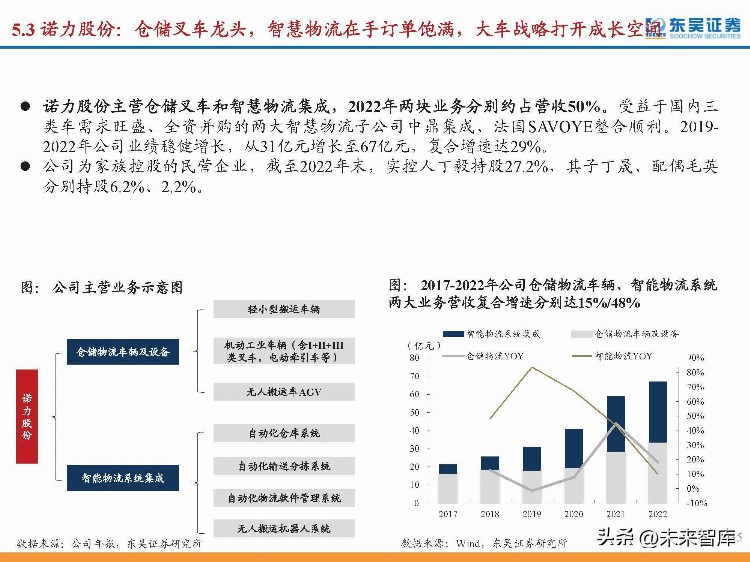

诺力股份:仓储叉车龙头,智慧物流在手订单饱满,大车战略打开成长空间

诺力股份主营仓储叉车和智慧物流集成,2022年两块业务分别约占营收50%。受益于国内三 类车需求旺盛、全资并购的两大智慧物流子公司中鼎集成、法国SAVOYE整合顺利。2019- 2022年公司业绩稳健增长,从31亿元增长至67亿元,复合增速达29%。公司为家族控股的民营企业,截至2022年末,实控人丁毅持股27.2%,其子丁晟、配偶毛英 分别持股6.2%、2.2%。

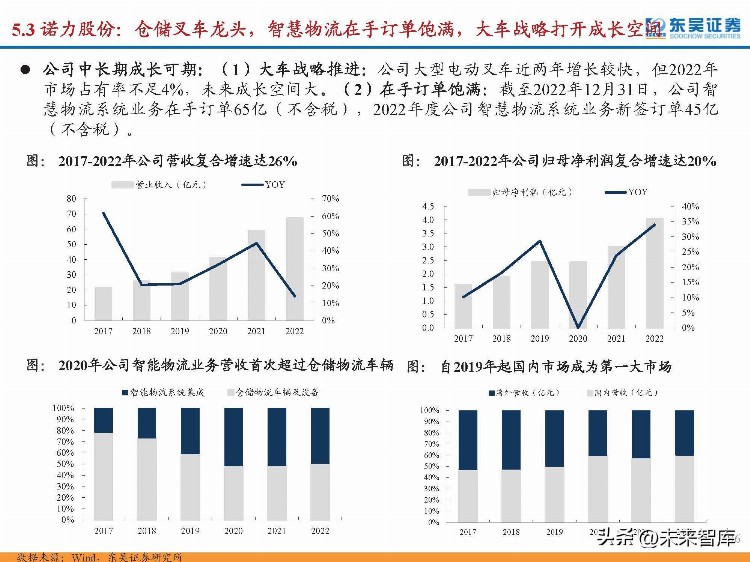

公司中长期成长可期:(1)大车战略推进:公司大型电动叉车近两年增长较快,但2022年 市场占有率不足4%,未来成长空间大。(2)在手订单饱满:截至2022年12月31日,公司智 慧物流系统业务在手订单65亿(不含税),2022年度公司智慧物流系统业务新签订单45亿 (不含税)。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」