家电排水泵龙头,汉宇集团:赋能多元化成长,收获期渐行渐近

(报告出品方/分析师:中信证券 纪敏)

家电排水泵龙头经营稳健,布局多元成长

多元布局,成长新至。

公司主营业务为高效节能家用电器排水泵的研发、生产和销售,2022年排水泵业务营收 8.77 亿元,占比达 83%。

凭借在电机核心技术方面多年的经验积累,公司积极布局电机应用领域,截至 2021 年,已开拓终端电器、工业机器人、新能源汽车配件等多个新业务板块,代表产品分别为水疗马桶、谐波减速器、电子水泵等;2022 年新业务板块合计营业收入 1.81 亿元,占比 17%。

立足家电排水泵,深化多元拓展。

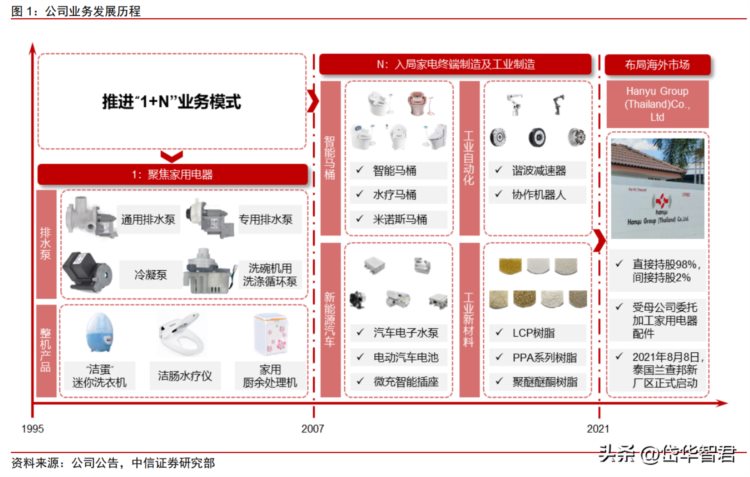

公司成立于 1995 年,主要从事家用电器排水泵的研发、设计、生产、销售等,经历了由“专一化”到“专一化&多元化”并行的战略转型。

第一阶段(1995-2007 年):深耕家用电器领域。

公司主营业务为高效节能家用电器排水泵的研发、生产和销售;产品包括家用电器排水泵和少量气泡泵、进水阀、水洗机、迷你洗衣机等产品。截至 2007 年,公司营收突破亿元大关,泵业务实力持续提升。

第二阶段(2008-2020 年):推进“1+N”业务模式。

截至 2020 年,公司已拓展包括终端电器、工业机器人、新能源汽车配件在内的多个新板块。其中,在终端电器领域,公司利用广告、体验营销等模式不断拓展水疗马桶的销售渠道;在工业机器人领域,主要生产销售冲压机械手及核心部件谐波减速器等;新能源汽车配件领域,交/直流充电桩、微充系列产品、汽车电子水泵等产品已进行小批量生产销售。

第三阶段(2021 年至今):逐步完善业务布局及经营管理。

业务布局方面,水疗马桶产品的经销商已覆盖全国,米诺斯品牌智能马桶销售持续推进;公司针对交/直流充电桩、微充系列产品积极进行销售推广,进行汽车电子水泵的研发、样品试制与测试工作。

公司推进排水泵业务全球化战略,已启用泰国兰查邦新厂区等,海外业务稳步开展。经营管理方面,公司启动 U9ERP 项目,依托大数据、云计算、人工智能等手段,高效推进集团信 息化管理。

公司家族控股与管理层绑定特征明显,利好长期稳健经营。

截至 2023 年 4 月 15 日,公司最大股东为石华山先生,持股比例 38.1%,为公司实际控制人。

整体来看,公司股权结构具有如下特征:

1)石华山及其子石磊总计持股 41.15%,家族控股特征明显,奠定公司稳定发展的股权结构基础;

2)石华山、郑立楷为公司管理层核心成员,分别任总经理、财务总监等职,二者分别持股 38.1%、1.1%,有利于绑定管理层利益与企业发展效益,促进长期稳健经营。

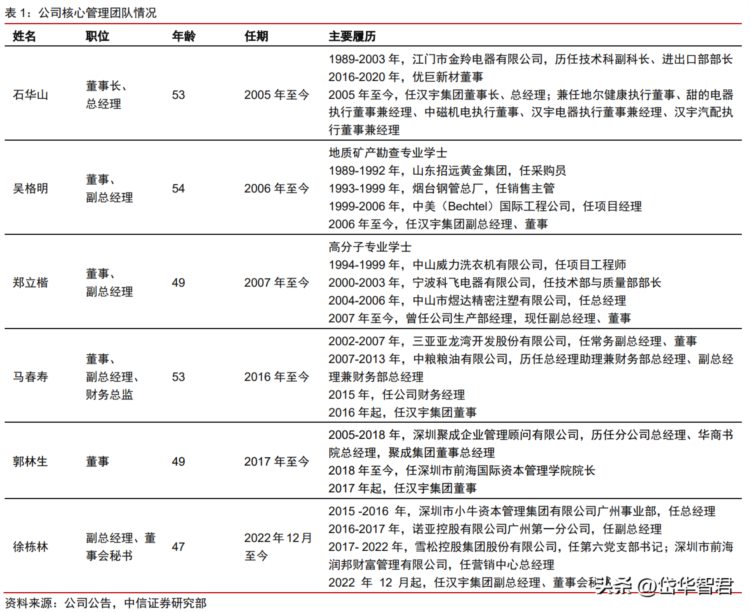

核心管理团队经验丰富,助力公司长期发展。

1)管理层团队成员大多具有 20 年以上的电器制造从业经验和 10 余年的高层管理经验,平均年龄在 52 岁以上,相关行业经验丰富。

2)公司内部履历重合度高,有利于彼此协同;且核心团队成员稳定,石华山、吴格明等在内的高管在公司管理层任职超 10 年,有利于保证公司长期经营稳定和战略方向一致。

经营短期承压,改善可期。

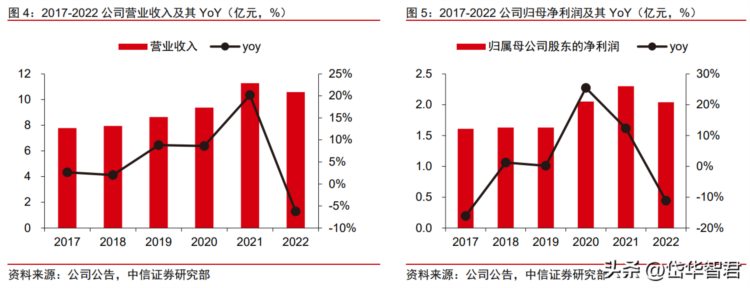

收入端:受益于全球市场的不断扩大及家电节能与智能化趋势,近年来公司营收稳健增长,2017-2021 年 CAGR 为 9.7%;2022 年公司实现营收 10.58 亿元,受疫情反复、地缘冲突影响,公司国内外订单出现一定下滑,导致营收同比下滑 6.24%。

利润端:得益于生产技术、供应商管理体系等方面的优势,2017-2021 年公司归母净利润持续提升,CAGR 达 9.3%;2022 年全年实现归母净利润 2.04 元,同比下降 11.15%,主要系下游需求动能不足、原材料成本压力所致。

未来随着公司多元布局成效显现,收入与净利润有望持续双升。

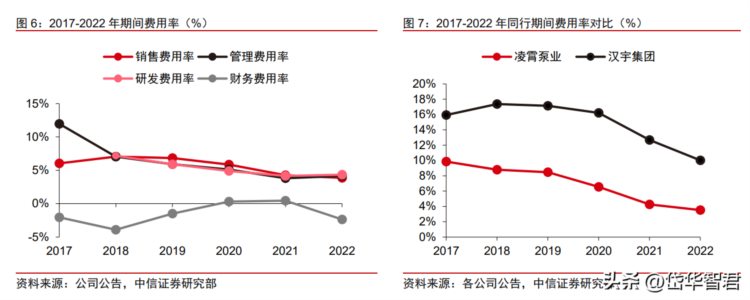

重视研发投入,费用管理能力较优。

纵向来看:1)公司重视研发投入,2022 年研发费用率为 4.35%。截至 2022 年年底,公司已拥有授权专利 619 项;2)得益于 U9ERP 信息化管理项目在内的治理体系健全,公司销售、管理费用率逐年走低,2022 年分别为 3.88%、4.16%;

横向来看:与凌霄泵业相比,汉宇集团的期间费用率较高,主要原因在于为拓展客群与加强产品技术优势,公司销售费用率与研发费用率较高;具体来看,2020/21/22 年销售费用率分别高于凌霄泵业 4.61/3.24/2.15pcts,研发费用率分别高于凌霄泵业 1.63/1.06/1.14pcts。

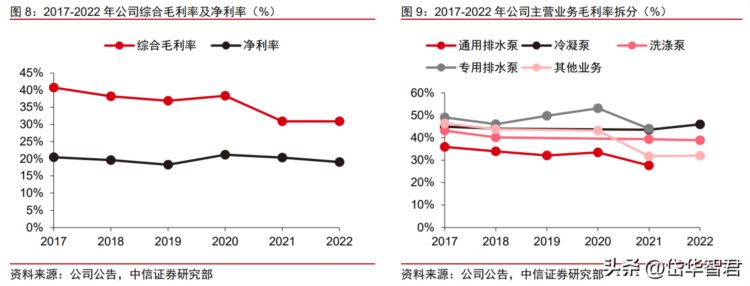

盈利能力阶段性下滑,回暖可期。

受公司提升市占率导致的费用投入增加以及原材料、劳动力成本上升等因素影响,2022 年公司综合毛利率与净利率较之前略有下滑分别至 30.94%和 19.04%。

具体来看,1)泵业务作为公司主营业务,受益于大量生产需求形成的规模效应及技术降本优势,盈利能力较强,综合毛利率稳定在 30%+;2)其他业务整体上处于布局前期,盈利能力波动较大。随着原材料成本回落、公司费用成本管控能力持续优化,盈利回暖可期。

家电排水泵龙头,竞争优势稳固

家电转向存量市场,产品结构升级提振需求

排水泵是家用电器的核心零部件。家用电器排水泵主要应用于洗碗机、滚筒洗衣机、搅拌式洗衣机、冷凝式干衣机以及部分波轮洗衣机产品,实现排水或循环水的功能。

按泵原动机的不同,可分为罩极排水泵、永磁排水泵和无刷直流排水泵。

公司拥有永磁排水泵和无刷直流排水泵的生产能力;目前生产的家电排水泵主要是永磁排水泵,应用于滚筒洗衣机、洗碗机、搅拌式洗衣机、冷凝式干衣机以及部分波轮洗衣机产品。

公司生产的永磁排水泵主要分为三大类型:标准排水泵、冷凝泵和洗涤泵。

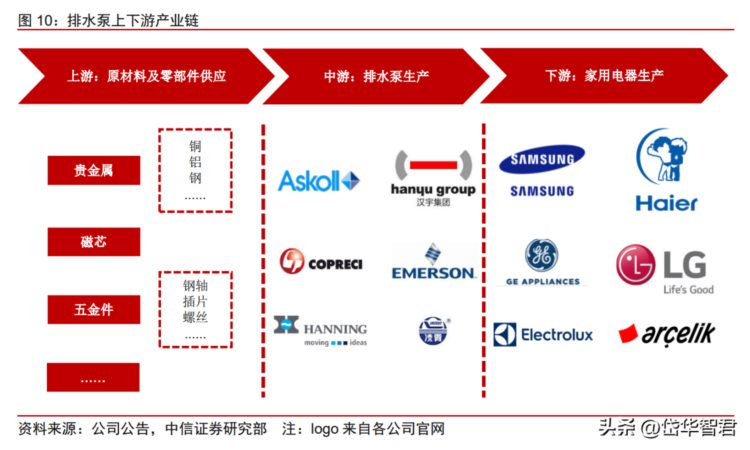

家电排水泵上下游产业链涉及众多行业。

1)上游:零部件提供商,主要涉及铜漆包线、钢材、塑料等;公司原材料供应商为江门中磁机电、江门硕泰、海安巨力磁材、中山荣华五金等,集中于江门市附近,生产集群效应明显,上游原材料供应稳定。

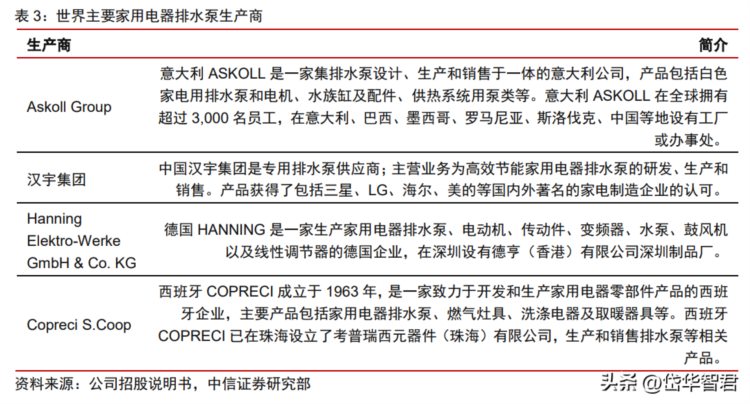

2)中游:主要包括意大利 ASKOLL、地尔汉宇、德国 HANNING、西班牙 COPRECI 等厂家。

3)下游:家用电器生产商,主要包括洗衣机、洗碗机生产商;公司主要客户包括三星、海尔、美的等知名企业,其在家电市场份额领先,对公司产品需求稳定,利好长期经营。

中游聚焦:存在技术壁垒,行业集中度较高。

家用电器排水泵技术难点包括设计传动耦合机构以解决单相永磁电机启动力矩小的问题、提高可靠性及安全性、降低噪音等;产品生产技术的研发需要配合大量实践检验,所需周期较长。由于上述技术门槛等原因限制,家用电器排水泵行业的生产主要集中在少数厂商;目前世界主要的排水泵生产商有意大利 ASKOLL、地尔汉宇、德国 HANNING、西班牙 COPRECI 等。

下游:家电转向存量市场,高端品类助力增长

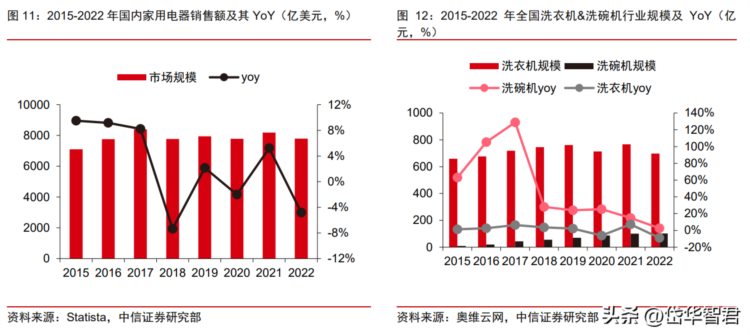

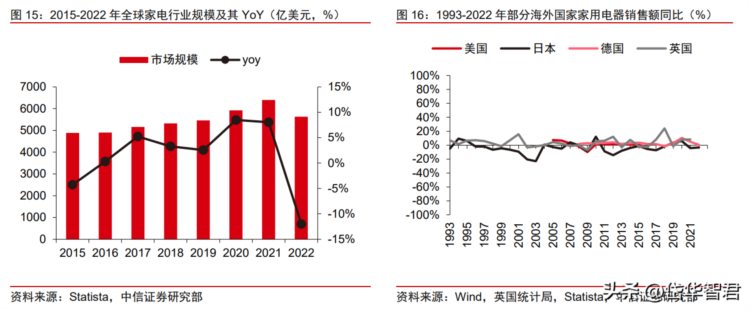

国内家用电器行业转向存量市场,但新兴品类仍大有可为。在 2012 年前后“家电下 乡”政策退场后,家电百户保有量进入高位;据 Statista,2015-2022 年家用电器销售额 CAGR 仅 1.34%,步入存量市场。

具体来看:1)洗衣机市场进入存量周期,据奥维云网数据,2022 年国内洗衣机行业规模为 698 亿元,受需求收紧和疫情不利影响叠加,当年行业规模同比下滑 8.88%;2)洗碗机市场空间逐步打开,据奥维数据,2022 年洗碗机市场规模 102.5 亿元,2015-2022 年 CAGR 达 41%。整体来看,虽然家用电器行业步入存量市场,但以洗碗机为代表的新兴家电品类仍有广阔成长空间。

展望未来,产品结构升级与消费升级共振或为家电需求提供新动量。

当前家用电器需求端存在两大潜力增长点:

1.疫后消费复苏叠加

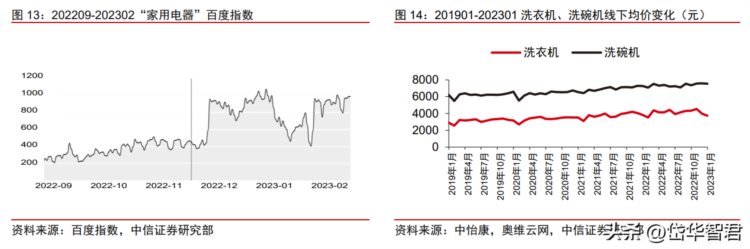

2012 年家电下乡更新需求驱动家电消费增长。根据“家用电器”百度指数,在 2022 年 12 月后,“家用电器”关键词搜索热度迎来爆发式增长,其高位 1072(出现于 2023-01-02)相较 478(出现于 2022-12-2)增长 124.27%,且截至 2023 年 2 月仍维持高位,侧面反映家用电器消费意愿复苏强劲。另一方面,2012 年“家电下乡”产品迎来更新周期,推动家电消费需求增长。

2.产品结构升级&消费升级提振高端需求。

一方面,高消费群体持续增加,据国家统计局披露,2022 年前 20%收入群体的人均可支配收入达 9.01 万元/年,同比增长 5.02%;另一方面,品质消费需求增加,推升高端家电需求。

从行业表现来看,行业均价和产品结构均有提升优化;根据奥维云网数据,1)行业均价方面,2023 年 1 月洗衣机/洗碗机线下均价分别为 3730/7538 元,分别较 2020 年 1 月增长 17%/14%;2)产品结构方面,2022 年洗涤方式更为先进的滚筒洗衣机销售额占比 30.5%,同比+3.9%;智能型洗碗机销售额占比 42.6%,同比+21.3%,中国市场的洗衣机、洗碗机消费升级趋势明显。

海外发达经济体家电市场成熟,逐年消费较为稳定。

从全球家电行业规模来看,据 Statista,2015-2021 年全球行业规模逐年增长,CAGR 达 4.60%;2022 年受疫情爆发、地缘冲突、经济衰退预期等因素的不利影响,行业规模有所回落,同比下滑 12.01%。

美国、英国、日本等发达经济体的家用电器市场规模成熟,据 Wind、英国统计局和 Statista 数据,美国/英国/日本 2006-2021 年家电销售额 CAGR 分别为-0.85%/4.41%/-3.35%,整体市场较为稳定。

公司具备多维竞争优势,行业龙头地位稳固

泵业务营收规模稳健增长,标准排水泵为核心产品。公司家用电器排水泵包括标准排水渠、冷凝泵和洗涤泵三大类,主要应于洗衣机、洗碗机、干衣机等产品。

1)排水泵:公司以排水泵为主营产品,收入逐年增长,2016-2021 年 CAGR 达 8%,2022 年营收占比 70%。

2)冷凝泵:公司冷凝泵业务呈逐年扩大趋势,2022 年营收规模为 0.81 亿元,2017-2022 年 CAGR 达 7%。

3)洗涤泵:受调价、出货计划调整、国外客户调整订单配比等因素影响,公司洗涤泵业务逐年收缩,2017-2022 年营收 CAGR 为-8%,2022 营收规模为 0.52 亿元。

成本管理能力较为优异。

从直接材料成本来看,公司主要原材料为铝漆包线、铜漆包线、硅钢、塑料等;据公司招股说明书,得益于公司铝代铜的技术优势,公司在直接材料费用方面的成本优势较为明显;2021 年,铝、硅钢、塑料等原材料价格上涨明显,2021 年原材料价格最高点相对于 2020 年低点涨幅分别达 102.11%/116.24%/54.76%,公司直接材料成本上扬;随着原材料价格回落,预计公司盈利能力将得到修复。

公司铝代铜漆包线技术成熟,塑造成本优势。

漆包线是公司最主要的原材料之一,其占公司主要原材料采购额的 25-35%。

漆包线是一种具有绝缘层的导电金属电线,用以绕制线圈,又称为绕组线;铜/铝漆包线绕在线圈骨架上,通电后产生磁场,与转子的永磁体磁场相互作用,推动转子旋转,从而带动叶轮高速旋转,实现排水功能。

目前,公司已实现使用铝漆包线代替铜漆包线,洗涤循环泵等均为铝线泵产品,并取得具有铝漆包线定子绕组的脱水电机、铝漆包线 DD 直驱电机在内的多项专利。

据 Wind 数据,从价格上来看:1)铝价明显低于铜价,2017-2023 年二者差值在 3571.74-7728.44 美元/公吨;2)铝价波动显著弱于铜价,二者总体波动率分别 421.94%/1508.26%,铝价波动仅为铜价的27.98%。

因此,公司的铝漆包线产品开发有效规避了原材料铜价格波动风险,从而在直接材料成本上较竞争对手具有优势。

叶轮启动机构技术加持,打造质量优势。

叶轮是装有动叶的轮盘、轮盘与安装其上的转动叶片的总称,用于把原动机的机械能转化为工作液的静压能与动压能,是排水泵的核心零部件。

公司叶轮启动机构技术的优点在于使用该结构的永磁排水泵可以实现电机近乎零负载启动,有效解决了永磁单相电机启动力矩小这一技术难点。此外,公司设计的风叶耦合结构成本低、使用寿命长、启动噪音变化较小。截至 2014 年,公司获得叶轮启动机构技术相关专利共计 3 项,涉及内转子电动机、永磁同步电机等。

凭借突出的质量优势,公司的技术应用获得了客户的充分认可,据公司招股说明书,公司占三星苏州、韩国工厂所使用的排水泵供货量的 70%以上,并大幅降低电器的返修率。

公司客群资源雄厚,助力长远发展。

家用电器生产商对泵类产品的质量、品牌和生产能力有着高标准的要求;因此家电排水泵、洗涤泵生产企业与下游客户建立稳定合作关系需要相当长的周期,率先进入的企业具备先发优势,且不易被更换。

截至 2021 年,公司的主要客户包括惠而浦、三星、美的、海尔、伊莱克斯、LG、GE、松下、卡迪、ARCELIK、VESTEL 等全球知名家电制造企业。公司已与上述客户形成长期稳定的合作关系,建立了强大的客户优势。

发力谐波减速器,布局机器人蓝海市场

工业机器人市场方兴未艾,国产替代持续推进

工业机器人下游应用广泛,市场蓬勃发展。近年来,工业机器人在汽车、电子、金属制品、塑料及化工产品等行业已经得到了广泛的应用。

在国内密集出台的政策和不断成熟的市场等多重因素驱动下,工业机器人增长迅猛,除了汽车、3C 电子两大需求最为旺盛的行业,化工、石油等应用市场也在逐步打开。

根据 IFR 统计预测,近五年中国工业机器人市场规模保持增长态势,预计 2024 年中国工业机器人市场规模将超过 110 亿美元。

下游需求:工业机器人终端应用主要集中在电子、汽车等行业,长期需求空间广阔。

整体来看:根据 MIR DATABANK 数据,2021Q1,工业机器人在我国电子/汽车/金属制品等行业的应用占比分别为 30%/20%/17%,占据下游需求的半壁江山。

聚焦于电子/汽车等领域:

1)短期看,工业机器人主要受益于两点:①国内疫情管控优化,叠加制造强国战略推进,电子、汽车等高端制造业快速复苏,未来发展空间广阔;②疫情后人力成本上升,汽车、电子等生产企业自动化升级需求的进一步增强。

2)据国家统计局,我国 15-64 岁劳动人口占比逐年走低,长期看,人口老龄化将导致制造业人口红利消失,进一步推高企业人工成本,因而“机器换人”或将成为未来十年我国制造业转型升级的主旋律,利好工业机器人产业发展。

中游制造:国产替代进程加速,核心零部件技术是竞争焦点。

目前我国工业机器人主要市场份额仍被外资企业占据,但国产替代进程逐渐加速。

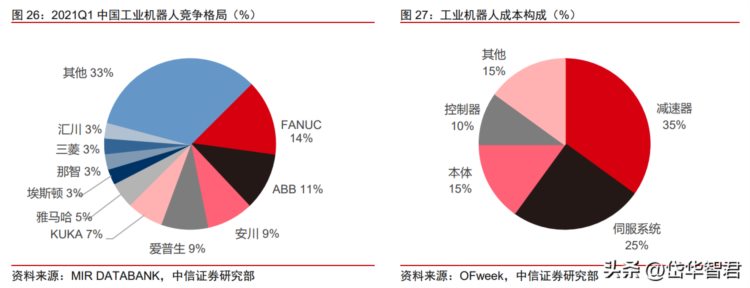

根据 MIR DATABANK 数据,2021Q1,FANUC、Abb、安川、爱普生和 KUKA 等外资企业在我国工业机器人市占率合计超 50%;国产龙头以埃斯顿、汇川技术等为代表,起步时间较早,已具备一定规模和技术实力,合计市占率约 6%。

具体来看,国产替代的竞争焦点在于核心零部件的制造。工业机器人中技术难度最高的三大核心零部件分别是减速器、伺服系统、控制器,三者分别占工业机器人成本构成的 35%、25%、10%。

核心零部件成本大约占到工业机器人整机成本的 70%左右。随着国产品牌不断加大研发投入,其在产品性能、尺寸等指标上正在努力赶超国际先进水平,高精度减速器、高性能伺服电机等核心零部件国产化进程将不断提速。

上游供给:谐波减速器产业规模逐年增长,国产技术逐步突破

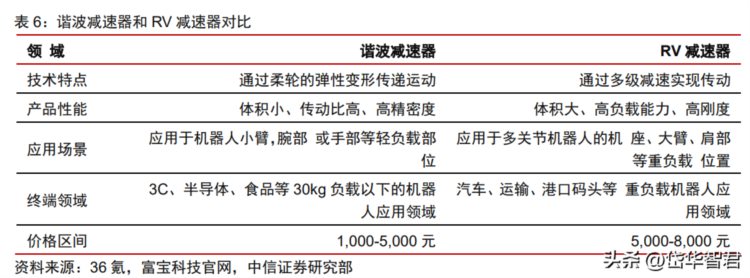

目前应用于机器人领域的减速器主要分谐波减速器、RV 减速器两种。

在关节型机器人中,由于 RV 减速器具有更高的刚度和回转精度,一般被放置在机座、大臂、肩部等重负载的位置,而将谐波减速器放置在小臂、腕部或手部。

据中研谐波减速器官方微信公众号,相对于 RV 减速器,谐波减速器结构更简单,质量和体积更小,单级传动比和精密度更高;同时,在输出力矩相同时,谐波减速器的体积可减少 2/3,重量可减轻 1/2,这使其在机器人小臂、腕部、手部等对轻便、灵活要求较高的部件具有无可替代的优势。

根据前瞻产业研究院统计,2020 年我国谐波减速器与 RV 减速器需求之比约为 51%:49%。

谐波减速器市场逐年增长,国产渗透率逐步提升。

市场规模上,据前瞻产业研究院数据,2021 年我国谐波减速器行业市场规模达到 12.1 亿元,受益于下游工业机器人产业发展,2015-2021 年 CAGR 达 17.36%。竞争格局上,国产市占率呈上

下一篇:本案股东应否承担责任