预见2023:《2023年中国CMP抛光液行业全景图谱》(附发展前景)

——原标题:预见2023:《2023年中国CMP抛光液行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:安集科技(688019)、上海新阳(300236)、鼎龙股份(300054)、万华化学(600309)等

本文核心数据:CMP抛光液行业规模、竞争格局、发展前景预测等

产业概况

1、定义

CMP抛光液,由超细固体粒子研磨剂、氧化剂、表面活性剂、稳定剂等物质组成。CMP抛光液中发挥主要作用的是固体粒子研磨剂和氧化剂,固体粒子研磨剂一般为纳米级,发挥研磨作用,氧化剂发挥腐蚀溶解作用。抛光液浓度、研磨剂种类和大小、酸碱性、流速等对抛光速度和加工质量均有影响,抛光液的技术难点在于需根据不同的材料调整配方组合,以改善抛光速度和效果。

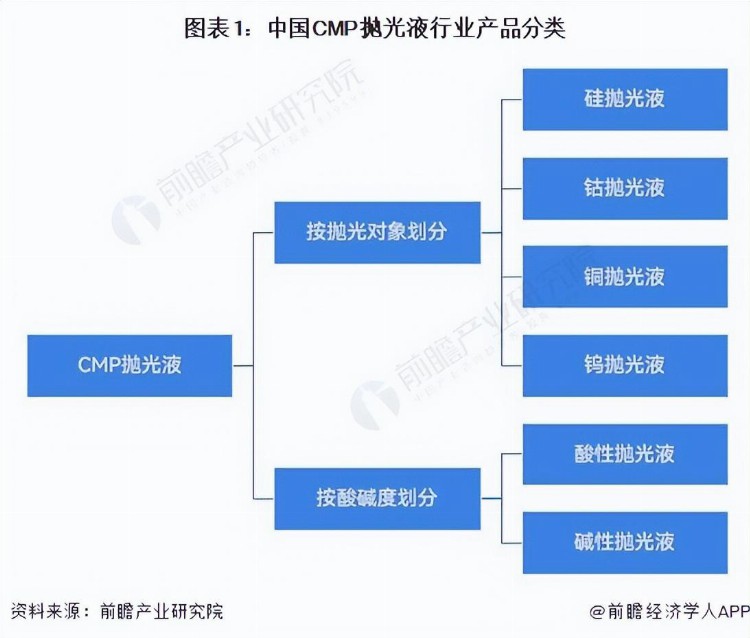

根据抛光对象的不同,抛光液可分为硅抛光液、钴抛光液、硅氧化物抛光液、铜抛光液、钨抛光液等;根据酸碱性不同,抛光液可分为酸性抛光液和碱性抛光液,酸性抛光液常用于抛光金属材料,如铜、钨、钛等;碱性抛光液常用于抛光非金属材料,如硅、硅氧化物等。

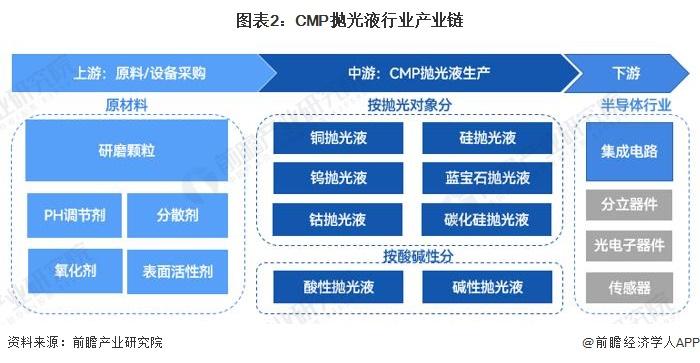

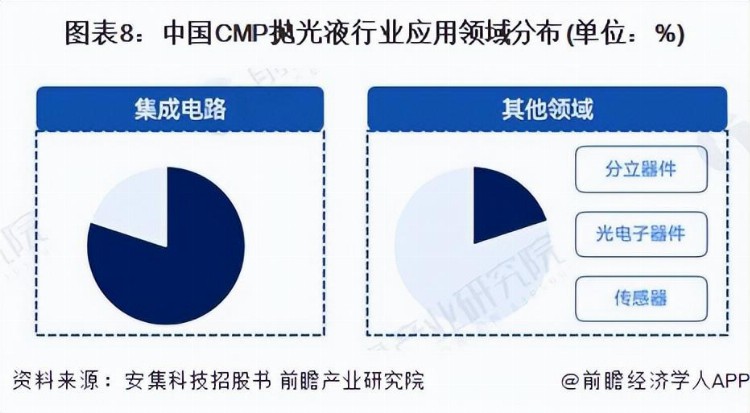

2、产业链剖析:CMP抛光液是半导体的重要材料

CMP抛光液产业链上游主要为研磨颗粒、PH调节剂、分散剂、氧化剂以及表面活性剂等原材料,其中,研磨颗粒是CMP抛光液生产关键原材料;CMP抛光液产业链中游主要为CMP抛光液的生产制备;CMP抛光液产业链下游应用领域为半导体产业,其中集成电路为主要领域,其他领域包括分立器件、光电子器件(LED芯片等)和传感器等。

半导体产业制造流程复杂,特别是集成电路领域对使用的CMP抛光材料要求高,主要原材料研磨剂的制造技术掌握在国际企业手中,如日本富士、美国嘉柏等,中国企业主要从美国、日本、韩国等国家的一些企业进口原材料,全球行业格局呈现寡头垄断态势。以安集科技为例,产品所需主要原材料为硅溶胶和气相二氧化硅等研磨颗粒从日本等国家进口;

中游主要包括Cabot Microelectronics、Versum和日本的Fujimi等国外企业以及安集科技、上海新阳等国内企业;

下游应用领域为半导体产业,其中集成电路为主要领域,其他领域包括分立器件、光电子器件和传感器等。下游企业主要有中芯国际、华虹集团、晶合集成等。

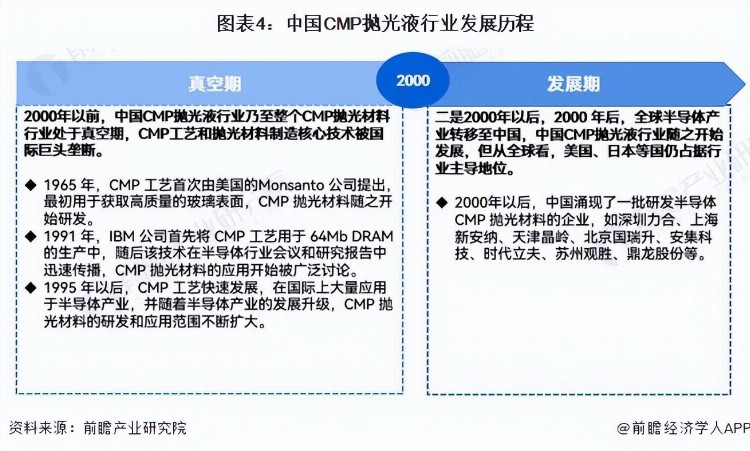

行业发展历程:CMP抛光液国产替代不断发展

中国CMP抛光液发展主要可分为两个发展阶段,一是2000年以前,中国CMP抛光液行业乃至整个CMP抛光材料行业处于真空期,CMP工艺和抛光材料制造核心技术被国际巨头垄断;二是2000年以后,全球半导体产业转移至中国,中国CMP抛光液行业随之开始发展,但从全球看,美国、日本等国仍占据行业主导地位。

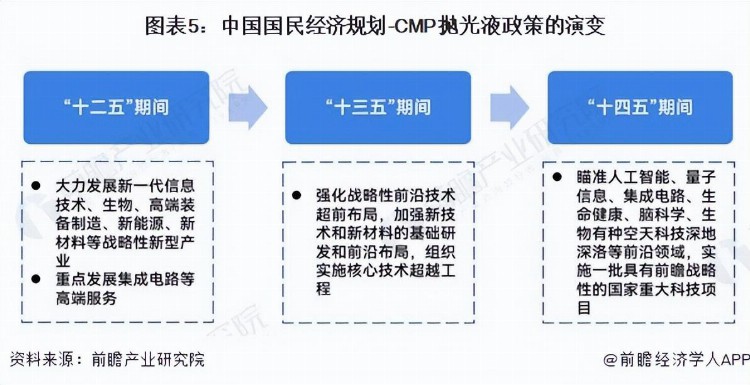

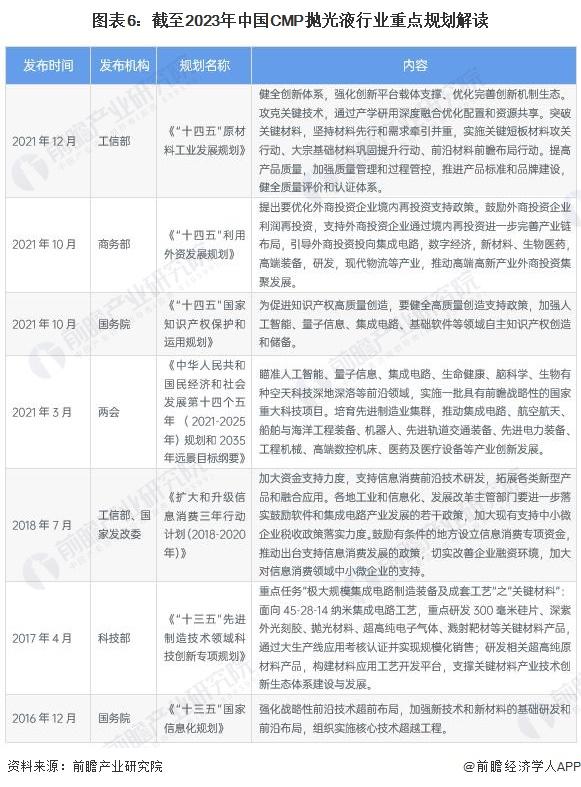

从政策发展来看,CMP抛光液作为半导体的重要材料之一,由于其具有人才要求高、投资风险大、技术积累周期长和规模经济效应强等的特征,决定了CMP抛光液行业的发展壮大不可能一蹴而就,而且发展周期相对一般产业较长,在这一过程中为了保障其良好地发展,针对且有效的扶持政策不可或缺。从“十二五”时期开始,我国的CMP抛光液行业政策发展演变情况如下:

行业政策背景:政策加持,CMP抛光液将实现产业优化升级

国家“十四五”规划中对CMP抛光液行业的具体表述主要集中在推动半导体制造业优化升级和加强原创性引领性科技攻关。在推动制造业优化升级方面,培育先进制造业集群,推动半导体等产业创新发展。在加强原创性引领性科技攻关,国家“十四五”规划中提出要瞄准集成电路等前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目。

上游供给情况:核心原材料以国外垄断为主

CMP抛光液产业链上游主要为原材料,原材料主要包括研磨颗粒、PH调节剂、分散剂、氧化剂以及表面活性剂,其中,研磨颗粒是CMP抛光液生产关键原材料。添加剂的种类根据产品应用也有所不同,在加料、混合和过滤等关键生产流程中,各种组分的比例、顺序、速度和时间等都会影响到最终的产品性能,需要企业不断优化研究来找出最合适的方案,因此产品配方和生产工艺流程是每家企业的核心竞争力。研磨颗粒在过去几年被国外的企业垄断,但随着中国企业技术的发展,部分企业实现了研磨粒子的自主制备,但整体来看供应商数量较少,且由于外国企业垄断,市场集中度较高。

下游发展情况:下游以集成电路领域为主

中国半导体CMP抛光材料的下游应用领域为半导体产业,其中集成电路为主要领域,占半导体产业市场规模的80%以上,其他领域包括分立器件、光电子器件和传感器等。

从集成电路发展现状来看,随着我国集成电路制造技术的提高,我国集成电路的产量也越来越高。国家统计局统计数据显示,2011-2021年,我国集成电路制造行业总产量呈逐年上升趋势。2021年,我国集成电路制造行业产量创下新高,达到3594.30亿块,较2020年增长37.49%;受到全球消费电子市场的“寒冬”的影响,2022年我国集成电路产量3241.90亿块,同比下降9.80%。

根据中国半导体行业协会统计,2010-2021年中国集成电路制造业销售收入逐年增长,2020年中国集成电路制造业销售额达到2560.1亿元,同比增长19.10%;2021年,中国集成电路制造业销售额达到3176.3亿元,同比增长24.07%。

行业发展现状

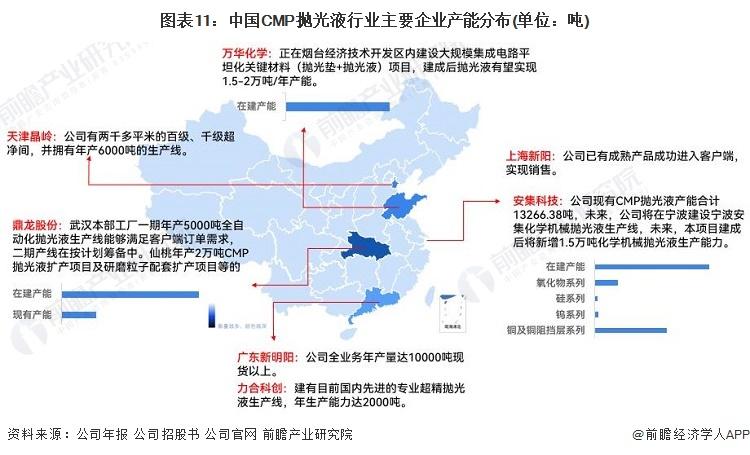

1、供给:各公司加速布局CMP抛光液产能建设

从产能布局上看,当前,安集科技、鼎龙股份、万华化学等企业正在加速布局CMP抛光液产能建设。根据安集科技招股书披露,公司现有CMP抛光液产能合计13266.38吨,未来,公司将在宁波建设宁波安集化学机械抛光液生产线,项目建成后将新增1.5万吨化学机械抛光液生产能力。随着各企业CMP抛光液产能相继布局,我国CMP产能将大量释放。

2、需求:CMP抛光液市场规模进一步提升

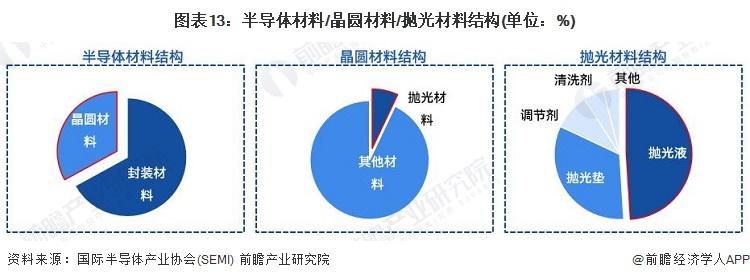

根据SEMI统计数据,2012-2021年期间我国半导体材料市场规模总体呈波动增长态势。2021年我国台湾地区半导体材料市场规模达147.1亿美元,大陆地区半导体材料市场规模达119.3亿美元。SEMI预测,2022年全球半导体材料市场整体规模预计将增长8.6%,达到698亿美元。结合中国半导体材料在全球的规模占比情况,初步估算,2022年,我国半导体材料市场规模在全球占比将超过41%,市场规模或将超过290亿美元。

我国的半导体材料仍然集中在后端封装材料上,前端晶圆制造材料核心优势仍然不足。据SEMI数据,我国半导体材料中,封装材料占比约67%,晶圆制造材料占比约33%。在晶圆制造材料中,CMP抛光材料占比约为7%;在CMP抛光材料中,CMP抛光液占比约为49%。

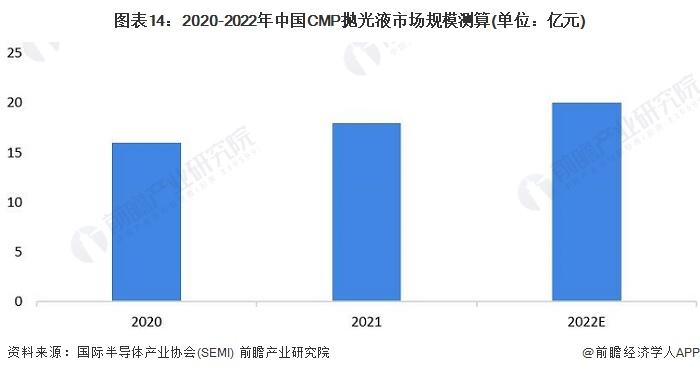

综合来看,在半导体制造过程中,各类细分材料比重相对稳定,若以上述材料结构进行测算,2021年,我国CMP抛光液市场规模约为18亿元,2022年,我国CMP抛光液市场规模约为20亿元。

注:测算逻辑:CMP抛光液市场规模=半导体材料市场规模*晶圆制造材料占比*抛光材料占比*CMP抛光液占比*当期汇率

行业竞争格局:中国CMP抛光液行业市场集中度较高

中国CMP抛光液行业目前主要依赖于国外进口,美国日本等全球CMP抛光液龙头企业均在中国市场有所布局。由于国外龙头企业产品技术先进、产品线也更为成熟,因此处于中国市场的第一梯队。安集科技作为中国CMP抛光液的龙头企业,在中国大陆市场占据了较大的市场份额,同时多样化布局产品线满足了企业的需求,实现了中国CMP抛光液国产替代的发展,因此在中国市场也属于第一梯队。鼎龙股份、上海新阳等上市企业在半导体行业有所布局,但CMP抛光液起步较晚,且在企业中的占比较小,因此被列为第二梯队;上海新安纳、天津晶岭、北京国瑞升等企业为非上市企业,规模较小,因此也被列为第二梯队。

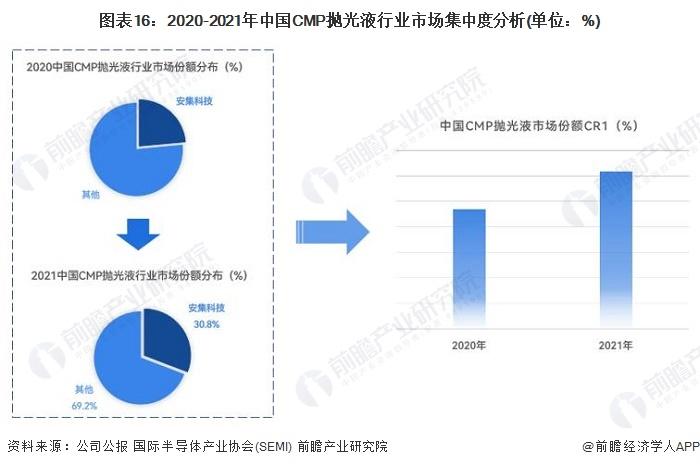

中国CMP抛光液行业企业数量较少,其中主要的龙头企业为安集科技。随着安集科技产品技术的研发与突破,打破了国外CMP抛光液寡头垄断的格局,2021年安集科技在全球的CMP抛光液市场占据了5%左右的市场份额。根据安集科技公报披露的数据,2020年公司CMP抛光液业务在中国大陆实现收入3.35亿元,2021年实现收入5.55亿元。2020-2021年安集科技CMP抛光产品在中国市场分别占据了20.9%和30.8%的市场份额,行业集中度较高。

注:①安集科技在中国CMP抛光液市场的销售额通过安集科技化学机械抛光液的收入*中国大陆市场的销售占比测算得出;②市场份额为安集科技在中国CMP抛光液市场的销售额/中国安集科技在中国CMP抛光液市场规模测算得出。

行业发展前景及趋势预测

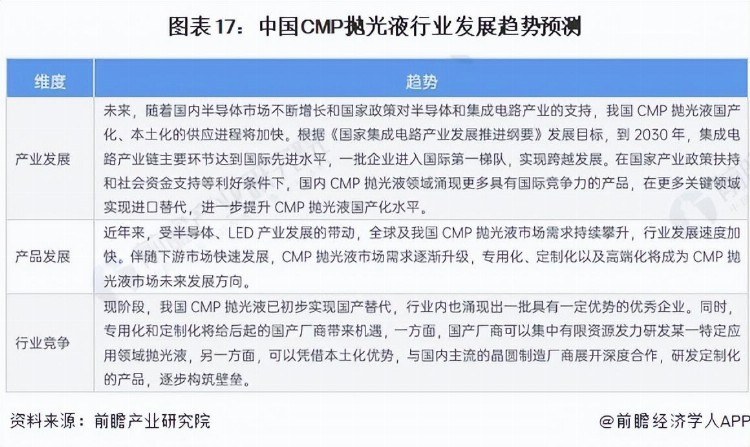

1、发展趋势:CMP抛光液行业将国产化、多元化发展

从行业的产业发展趋势来看,将朝着国产化、本土化方向发展;产品发展将朝着专用化、定制化方向发展;行业竞争将朝着多元化方向发展。

2、发展前景:CMP抛光液行业将保持稳健增长

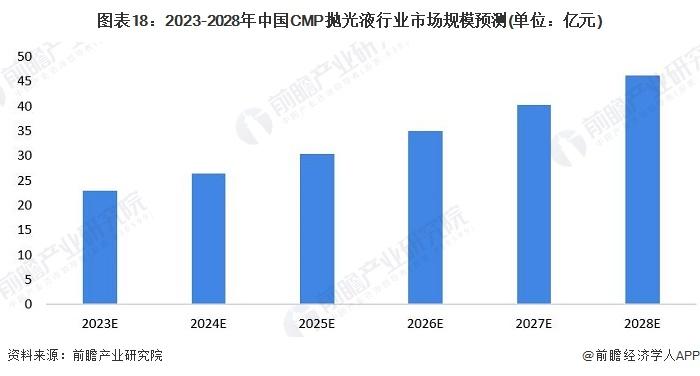

根据TECHCET,2021年全球抛光液市场规模为18.9亿美元,同比增长13%,预计未来五年复合增长率为6%。国内CMP抛光液市场增速有望显著高于全球市场,未来复合增长率达15%,2023年市场规模约达23亿元,2028年约达46亿元。

更多本行业研究分析详见前瞻产业研究院《中国半导体CMP材料(抛光液/垫)行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。