(报告出品方/作者:平安证券,陈骁、陈潇榕、马书蕾)

一、 特气基本介绍:芯片加工之“粮食”,国产替代进行时

1.1 气体产业链:源自空分气,用之各行业

工业气体是现代工业的基础原材料,根据纯度和性能要求不同,大致可分为大宗气体和特种气体两大类。大宗气体包括空 分(氧气、氮气、氩气等)和合成气体(二氧化碳、氨气、甲烷、乙炔等),主要应用于炼钢、石油化工、机械制造等传统 领域,新能源产业高速发展打开了合成气体的新增长空间,其纯度要求一般低于 5N。特种气体可分为标准、高纯和电子特 气,其中电子特气市场规模占比超 60%,主要应用于集成电路、液晶面板、LED、光伏电池领域,纯度要求在 5N 及以上。

工业气体产品种类众多,作用各异,根据应用领域的不同,又可分为医疗、激光、食品和电子气体等,受益于国内半导体、 光伏电池等领域的高速发展,我国电子气体产业呈现较高的成长性。广义的电子气体包含电子大宗气体和电子特种气体, 前者指应用于电子产业的高纯度(≥5N)、高性能的氮气、氧气、氢气等大宗气体,后者指用于芯片制造过程中的氟碳类、 氟氮类、硅烷气、磷烷/砷烷、氢化物、光刻气(稀有气体)等高纯(≥5N)特种气体。

1.2 市场规模:国内市场增幅可观,国产替代空间广阔

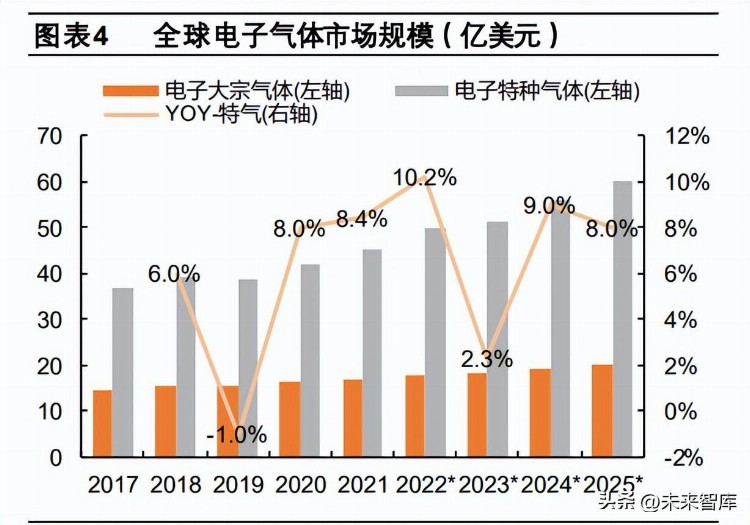

全球稳增长:根据 TECHCET 数据,2021 年全球电子气体市场规模约为 62.5 亿美元,同比增长近 7%,2017-2021 年复 合增速达 4.8%,预计到 2025 年将超 80 亿美元;其中,2021 年全球电子特气市场规模达 45.4 亿美元,yoy+8.4%,2017- 21 年 CAGR 约 5.3%,预计 2022 年市场规模达约 50 亿美元,到2025 年将超 60亿美元,行业整体呈现稳增长态势。 国内高成长:据亿渡数据统计,2021 年中国特种气体市场规模达 342 亿元,yoy+21.3%,其中电子特气市场规模达 216 亿元左右,yoy+24.1%,占全球电子特气市场份额的 70%左右。2016-2021 年,中国电子特气市场规模从 103 亿元增至 216 亿元,CAGR 达 15.96%,2020 年、2021 年同比增速均超 20%,SEMI 预计到 2025 年我国电子特气市场规模将提升 到近 317 亿元,五年 CAGR 约 16.14%,占全球电子特气市场份额仍不低于 70%。未来随着国内下游晶圆厂加速扩产,半 导体材料国产化进程的推进,国内自研自产的特种气体市场空间将被进一步打开。

从各类细分电子特气产品的市场规模来看,目前全球需求占比前三大的仍然是三氟化氮、六氟化钨和六氟丁二烯,根据 Linx Consulting 数据,2021 年全球电子特气市场规模中,三氟化氮达 8.8 亿美元,占比约 20%;六氟化钨达 3.4 亿美元, 占比约 8%;六氟丁二烯达3.1 亿美元,占比约 7%。

1.3 细分类别特气详述:种类多元,市场各异

当前,国内特气市场整体平稳运行,部分电子特气因供需偏紧而高位维稳,根据气体信息数据,瓶装气电子级硅烷、三氟 化氮、四氟化碳、高纯氯气、电子级氯化氢、三氟化硼等厂家供货平稳,需求稳步增加,产品价格多高位维稳;氟化氢、 氯化氢等产品由于终端石化、玻璃、能源等行业需求尚未完全恢复,高位货源区特气价格窄幅下调。

1.3.1 含氟特气:用量规模大,国产化率相对较高

从国内各种电子特气的具体情况来看,含氟特气(特别是三氟化氮、四氟化碳、六氟化钨)具有用量规模大、国产化率相 对较高的特点,主要是由于国内对三氟化氮等含氟特气的需求量大,早期严重依赖进口的局面限制了相关产业的发展,因 此在政策大力支持下,含氟特气成为中船重工 718 所首批研发的特气产品,从而加快实现了技术突破和国产替代。

1.3.1.1 三氟化氮:国产化较成功的特气,中短期供过于求,长期需求增势更为强劲

高纯三氟化氮(NF3)常温下具有化学惰性,高温下则比氧气更活泼、比氟更稳定,具有非常优异的蚀刻速率和选择性(对 氧化硅和硅的选择性),且在被蚀刻物表面不留任何残留物,可作为刻蚀剂用于芯片和液晶显示面板的加工,同时也是非常 良好的清洗剂,可提高清洗速率,主要用于化学气相淀积(CVD)装置的清洗。 三氟化氮作为目前应用规模最大的特气,出于国防产品研发需要,七一八所较早就开始从事其研发工作,属于国产化较为 成功的特气产品,目前已基本实现了在各应用领域的国产替代。 2017-2021 年,全球三氟化氮需求年复合增速约为 10.3%,供应年复合增速为 14.7%,整体供过于求;我国集成电路、显 示面板等下游产业高速发展,国内三氟化氮需求旺盛,2017-2021 年需求复合增长率达 23.60%,国内供应尚无法满足需求; 2022-2023 年随着国内企业中船特气(现有年产能 9250 吨,规划到 2023 年增加 3250 吨/年)、南大光电(现有 3800 吨/年,规划 2023-25 年新增 8200 吨/年)、昊华科技(现有 2000 吨/年,规划新增 3000 吨/年)较大规模三氟化氮项目的集中 投产,叠加海外 SK Materials、晓星、关东电化等企业产能释放,国内外三氟化氮市场短期将呈现供过于求的局面。

未来,随着集成电路制造厂产能逐步扩张,制程技术节点微缩、芯片尺寸缩小、3DNAND 多层技术发展,集成电路对精度 的要求提升,刻蚀、沉积、清洗等次数增加,国内外三氟化氮需求增速有望超过供给增速,预计到 2025 年全球三氟化氮需 求量较 2020 年将扩大超一倍达到 6.37 万吨左右,2022-2025 年需求年复合增速预期达 15%左右,到 2025 年全球三氟化 氮需求量有望超过供给从而形成供需缺口;国内集成电路产业继续保持高发展,同时国产替代进程加速推进,或将为国内 三氟化氮市场需求带来更大的增长空间,假设 2023-2026 国内三氟化氮需求保持 25%左右的年复合增速,结合各企业产能 规划测算,2023-2024 年国内三氟化氮供需缺口有望进一步收窄,到 2025年扭转为供不应求的局面。但考虑到近几年三氟 化氮市场竞争加剧,短期内整体仍将呈现供过于求的局面,因此预期价格或呈波动下降趋势。

1.3.1.2 六氟化钨:国产化率较高,供需结构类似三氟化氮

六氟化钨可通过化学气相淀积法(CVD)形成金属钨,用该法制成的钨具有低电阻率、高抗电迁移性以及填充小通孔时具 优异平整性等优点,通过离子注入或 CVD 法在晶圆加工中形成的硅化钨或钨膜可作为集成电路的配线材料,用作电路互连 线和栅极,还可用于抗 X射线、γ射线的保护罩及高效太阳能吸收器生产中。 六氟化钨供需结构和三氟化氮类似,同时也是中船重工 718 所首批大力研发的特气产品,因此国产化率也较高,基本在各 领域实现了国产替代。从国内市场现状来看,2022 年由于中船特气、昊华科技等公司较大规模产能的释放,国内六氟化钨 呈现供过于求的局面;长期来看,国内集成电路产业正处高成长通道中,单张芯片层数用量增加,叠加下游产能扩张,预 计到 2025 年国内六氟化钨需求量将达 4500 吨,20-25 年复合增速达约 42%,超过供应增速,转为供不应求的局面。

从全球市场来看,根据 TECHCET 数据,2021 年全球六氟化钨需求量约为 5675 吨,供给量约 6497 吨(主要来自 SK Materials1800 吨/年、关东电化 1400 吨/年、厚成化工 720 吨/年等),总体供给仍大于需求;随着集成电路产业发展,3D NAND 层数从 32 层发展至 64、128 层,叠加存储芯片 DRAM、3D NAND 等产能拉升,六氟化钨用量有望大幅增加,预 计到 2025 年需求量将超 8900 吨,较 2020 年增长近 1 倍,20-25 年复合增速达约 14%,或将扭转当前的供需格局。

1.3.1.3 六氟丁二烯:技术壁垒较高,国产化率仍有待提高

六氟丁二烯主要用作 3D NAND 的蚀刻气体,具有高选择性、高蚀刻精度、高蚀刻效率、低环境污染等优点,发展潜力大, 但由于制备过程多且复杂,具有一定技术壁垒,单价较高。预计 2026 年全球 NAND 销量较 2021 年增长 3 倍以上,除产 量增长外,未来随着 3D NAND 的堆叠层数由 128 层向 200 层以上迈进,蚀刻所耗用的气体量将不断增长。 根据产业在线数据显示,2019 年及以前,六氟丁二烯国产化率不足 30%;2020 年起,随着半导体国产化浪潮的推进,大 大催生了含氟特种气体需求,国内厂商加大研发力度,逐渐扩大六氟丁二烯产能布局,六氟丁二烯国产化率有较大幅度的 提升,预估已达到 50%以上。当前,国内主要生产企业有中巨芯、中船特气、和远气体、南大光电等。

1.3.2 硅烷气:电子级产品高进口依存度,国内企业积极规划新建产能

硅烷在半导体工业中主要通过气相淀积法制作二氧化硅薄膜、氮化硅薄膜、多晶硅隔离层、多晶硅欧姆接触层和异质或同 质硅外延生长原料、以及离子注入源和激光介质等,还可用于制作太阳能电池、光导纤维、LED 和 TFT-LCD 的外延片等。 电子级甲硅烷方面,自国内企业“硅烷科技”的相关产品实现量产后,我国硅烷产品逐步摆脱严重依赖进口的局面,同时 改变了硅烷气的供需结构和价格,当前我国国产硅烷气基本能满足太阳能电池、液晶显示面板、LED 领域的质量要求,但 在纯度要求更高(需电子级硅烷气)的大规模集成电路领域仍有较大提升空间。国内电子级甲硅烷主要生产商包括硅烷科 技、中宁硅业(多氟多子公司)、湖州迅鼎等,隆众资讯预计甲硅烷市场在 2023 年达到供需紧平衡,价格或能维持高位。

电子级乙硅烷方面,因其易分解的化学特性,在 PECVD/LPCVD 加工中成膜温度低、速率快、膜质量均匀,应用空间广阔, 由于生产难度较大,技术需外购。国外主要生产企业有液化空气和林德集团,2021 年全球六氯乙硅烷的市场规模约为 150 吨,预计 2025 年将超过 200 吨。目前国内可量产乙硅烷的企业较少,主要在产企业有湖州迅鼎 240吨/年(2019 年投产), 全椒亚格泰一期 10 吨/年已通过环评、另有 10 吨/年拟建项目,中宁硅业(多氟多)远期规划建设 300 吨/年。 电子级二氯二氢硅、三氯氢硅、四氯化硅方面,主要可通过薄膜沉积和蚀刻工艺用于微处理器、逻辑芯片、存储芯片等半导体硅 片外延片的生产加工。其中,2021 年全球二氯二氢硅的市场规模约为 700 吨,预计 2025 年将超过 1200 吨。由于电子级产品生 产难度高,目前国内可量产企业较少,基本依赖进口,三孚股份、和远气体、沁阳国顺、中宁硅业、洛阳中硅、金宏气体等的百 吨级至千吨级项目正在规划建设中,预计 24-25 年相关项目的陆续投产将加快国内电子级硅烷气的国产替代进程。

1.3.3 磷烷和砷烷:海外出口限制,国内企业待放量

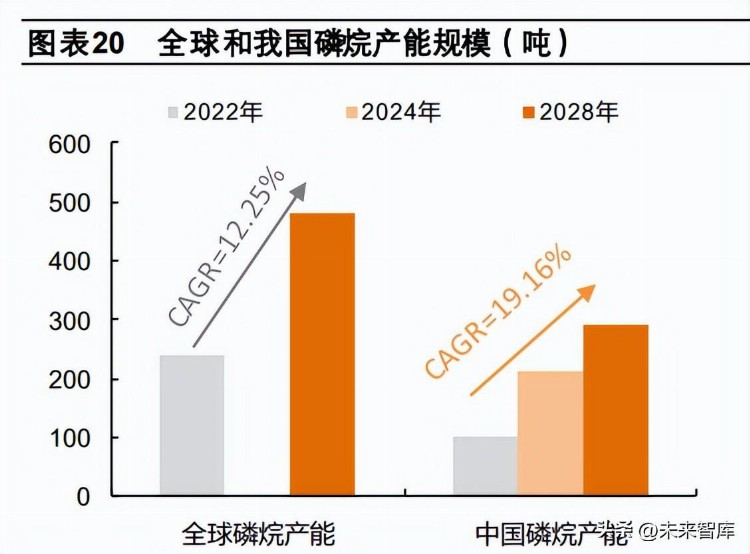

砷烷、磷烷主要用于集成电路制造的掺杂工艺和 LED 的化学气相沉积工艺,是半导体领域加工制造过程中的关键材料之一, 其质量对电子器件良率和性能有直接影响,且国外对该类产品进行严格的出口限制,因此提升国内磷烷和砷烷的自主研发 生产能力具必要性。 根据 QY Research 数据,2022 年全球磷烷、砷烷产能分别约为 240 吨、135 吨,预计到 2028 年将分别达到 480 吨、 290 吨,2022-2028 年复合增长率分别为 12.25%、13.59%,保持稳健增长。国内磷烷和砷烷的产能增速更快。2022 年国 内高纯磷烷产能实现 102 吨,占全球比例为 42.51%;2024 年将达 212 吨,占全球比例为 55.79%;至 2028 年预计将达 到 292 吨,占全球比例上升至 60.83%,2022-2028 年复合增长率达 19.16%,增速高于全球水平。2022 年国内高纯砷烷 产能达约 50 吨,占全球比例为 37.03%;2024 年将达 160 吨,占全球比例为 60.38%;至 2028 年预计将达到 180 吨,占 全球比例再升至 62.07%,2022-2028 年复合增速达 23.80%,亦高于全球水平。

国内市场销售规模也呈快速增长趋势。根据 QY Research 数据,国内磷烷 2021 年市场规模约为 10802 万元,预计到 2028 年将达 33000 万元,全球占比将达到 46.02%;国内砷烷 2021 年市场规模为 8412 万元,预计 2028 年将达到 15880 万元,全球占比将达到38.93%,中国将成为磷烷、砷烷的主要销售地区。 磷烷、砷烷易燃易爆剧毒,国内生产企业较少,目前主要生产企业是南大光电,其子公司全椒南大光电于 2013 年成立, 现已具备 70 吨高纯磷烷、30 吨高纯砷烷产能;2022年募投项目将新增高纯磷烷、高纯砷烷各 70 吨/年产能(含 20吨/年 砷烷技改项目)。此外,华特气体有 10 吨磷烷和 10 吨砷烷年产能,但磷烷为外购其他企业副产磷烷后纯化所得,砷烷为 采购充装性质,其本身并不合成磷烷、砷烷。未来随着南大光电等国内企业新增产能的不断释放,我国磷烷、砷烷国产替 代进程有望再推进。

1.3.4 光刻气:高对外依存度,进口替代空间广阔

稀有气体(氦、氖、氩、氪、氙)除了氩气在空气中的体积含量达约 0.93%,其他 4 种之和在空气中的占比不足 0.003%, 氙和氪被称为“黄金气体”。国内稀有气体市场广阔,但严重依赖进口,据百川统计,2014-2022 年我国稀有气体进口数量 从 2895 吨增至 4073 吨,年均复合增速为 4.36%,除 2022 年外,进口量自 2018年以来整体已呈逐年下行态势,其中占 据绝大部分稀有气体进口量的氦气在 2021 年半导体行业需求高增的情况下,进口量(3682.68 吨)仍同比下降了 0.67%, 侧面反映出国内提氦项目已逐步进入投产期,国产替代进程加快。进口金额方面,2014-2022 年我国稀有气体进口额从 1.65 亿美元增长至 5.42 亿美元,年均复合增速达 16.03%;进口国家方面,主要进口自卡塔尔,占比超80%。

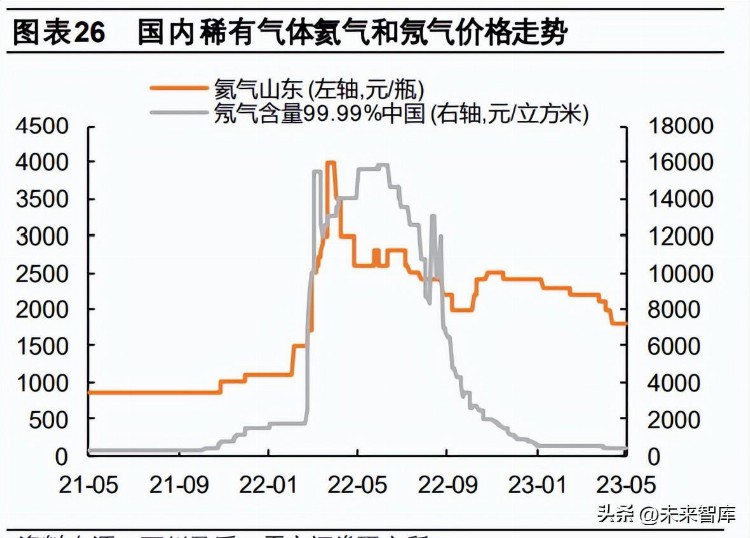

乌克兰占全球氖气产量的 50%-70%,全球氪气和氙气产量的 40%和 30%,2021 年下半年-2022 年上半年俄乌战争导致 Ingas、Cryoin 和 Iceblick 三家稀有气体业务生产地布局在乌克兰的公司被迫停产,全球稀有气体货源紧张,叠加半导体、 光伏等产业需求增加,推动稀有气体价格在此期间高涨;2022 年下半年需求弱势影响下,稀有气体价格已回落至较低的水 平;2023 年 2 月,Ingas 公司负责人称,在乌克兰控制区的备用工厂生产恢复取得新进展。

海外生产稀有气体的企业有林德集团、太阳日酸、韩国 TEMC 和生产地位于乌克兰的 Cryoin、Ingas 和 Iceblick 等公司。 国内为逐步摆脱稀有气体资源匮乏,长期严重依赖进口的局面,企业正加速布局氦/氖/氪/氙等气体的产能规划,目前国内 生产稀有气体的企业主要有凯美特气(现有产能 22.465 万方/年,计划 23Q2 新增 9 万方空分稀有气体产能),华特气体 (新建 135 吨/年稀有气体,建设期 2 年),盈德气体(拟分期建设两套亚太区单体最大的氪氙精制装置)等,宝武清能 (拟规模化布局稀有气体产能,22 年内增长约 46%的氙气产能)。 其中,华特气体的光刻气(稀有气体和氟气等的混合气,Ar/Ne/Xe、Kr/Ne、F2/Kr/Ne、F2/Ar/Ne 等)通过了 ASML 和日 本 GIGAPHOTON 的认证,是国内唯一一家通过两大海外光刻领域龙头企业认证的公司;凯美特气的光刻气产品在 2023 年 2 月也通过了 ASML 子公司 Cymer 的合格供应商认证,踏出了其打入头部光刻企业供应链的关键一步。

1.4 主要作用:贯穿晶圆制造全环节

电子特气作为芯片加工的“血液”,基本贯穿晶圆制造全流程,具体包括生产外延片、清洗、沉积和氧化成膜、光刻、刻蚀、 掺杂(离子注入/扩散)等环节,各环节特气纯度均会对最终出厂晶圆的精度和性能造成影响,因此半导体领域对特气纯度 和精度要求较高(工艺尺寸缩小、堆叠层数增加,部分环节需要多次重复,对特气的需求也就越大);同时电子特气也可作 用于光伏电池和 LCD 液晶面板生产中的刻蚀、扩散环节,作为原料在光伏电池表面生成“减少反射膜”,或作为保护气和 设备清洗气。下文将主要围绕晶圆生产过程,详细介绍电子特气在晶圆加工各环节中的作用原理。

1.4.1 CVD 外延沉积环节(硅烷气为主)

外延沉积位于硅片初生产环节,指在衬底硅片上镀上一层单晶薄膜(外延硅膜、氧化硅膜、氮化硅膜、非晶硅膜)作为缓 冲层阻止有害杂质进入晶圆衬底。常用的方法有化学气相沉积法(CVD)和物理气相沉积法(PVD),化学气相沉积法需 用到大量电子气体,是指气体混合物(也称外延气,组分特气甲硅烷、乙硅烷、氯硅烷、二氯二氢硅、5N以上高纯氯化氢、 锗烷和稀释气氦/氩/氢/氮的混合气)和 MO 源(高纯金属有机化合物)发生化学反应,生成固态膜沉积在硅片表面,含硅 薄膜制备具有生长速率快、结晶质量好等特点。CVD 具体流程通常包括气体传输至沉积区域、膜先驱物的形成、膜先驱物 附着在硅片表面、膜先驱物粘附、膜先驱物扩散、表面反应、副产物从表面移除、副产物从反应腔移除等八个主要步骤。 化学气相沉积膜中所有的物质都源于外部气源,原子或分子会沉积在硅片表面形成薄膜。 注:外延片的作用是在电阻极低的衬底上生长一层高电阻率外延层,器件制作在外延层上,这样高电阻率的外延层保证了 晶体管间有高的击穿电压,而低电阻的衬底又降低了基片的电阻,从而降低了饱和压降,在两者间形成了平衡。

1.4.2 光刻环节(Ar/Kr/Ne/F 混合光刻气)

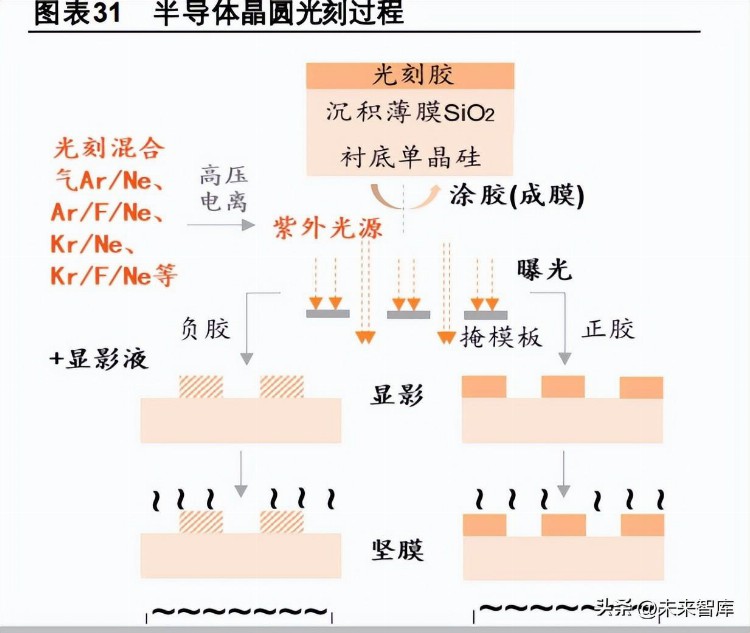

光刻:包括涂敷光刻胶、前烘、曝光、显影、坚膜等工序,即在硅片表面覆盖一层具有高度光敏感性光刻胶,再用光线 (一般是紫外光、深紫外光、极紫外光)透过掩模照射在硅片表面,被光线照射到的光刻胶会发生反应形成交联结构,此 后用特定溶剂洗去被照射(正性光刻,曝光部分的光刻胶易溶于显影液,形成图形与掩模版上相同,小尺寸高端芯片多使 用该方法)/未被照射的光刻胶,进而实现设计好的电路图从掩模板到晶圆表面的转移。 光刻过程中一般用到的电子特气为光刻混合气(Ar/F/Ne 、Kr/Ne 、Ar/Ne 、Kr/F/Ne 混合气等),这种混合气体在高压受 激发后,就会形成等离子体(部分电子被剥夺后的原子及原子团被电离后产生的正负离子组成的电中性离子化气体状物质), 在这个过程中,由于电子跃迁,会产生固定波长的光线,激发出来的紫外光线经过聚合、滤波等过程就会产生光刻机的光 源,再经过复杂的光路对硅晶圆进行光刻。

1.4.3 刻蚀环节(氟基电子特气)

刻蚀是指采用物理或化学方法,从衬底上的晶体薄膜有选择地去除材料,从而使掩膜图形正确复制在硅片薄膜上。常见的 刻蚀方法分为干法化学刻蚀和湿法化学刻蚀,湿法刻蚀是利用液态化学试剂或溶液通过化学反应进行刻蚀;干法化学刻蚀 是利用低压放电使导入气体产生等离子体中的离子或游离基,进而与材料发生化学反应,产生带电离子、分子、电子及化 学活性很强的原子(分子)团,当产生的原子(分子)团扩散到被刻蚀膜层的表面时,会与硅片上的单晶薄膜反应生成具 有挥发性的物质,并被真空设备抽离排出。干法刻蚀的优点是各向异性 (即垂直方向刻蚀速率远大于横向速率)明显、特征 尺寸控制良好、化学品使用和处理费用低、蚀刻速率高、均匀性好、良率高等,常用的干法刻蚀是等离子体刻蚀。 硅片刻蚀气体主要为氟基气体。常见的氟基气体包括 CF4、SF6、C2F6、NF3,以及氯基(Cl2)气体和溴基(Br2、HBr) 气体等。在刻蚀工艺中,O2 和 H2 会被适当地加入,并参与辅助反应,从而达到调节离子浓度,影响刻蚀速率的目的。

1.4.4 掺杂环节(含砷、硼、磷元素的特气)

掺杂是指将需要的杂质掺入特定的衬底基片中,形成 pn 结、电阻、欧姆接触等,从而改变半导体电学性质的过程。掺杂工 艺主要有扩散和离子注入(杂质掺入量可精准控制、重复性好、加工温度低,已成为主流技术),扩散是在 900-1200℃的 高温和不同浓度梯度的 p 型(硼)或 n 型(砷、磷)杂质气氛下,使掺杂源向衬底的确定性区域扩散,III(硼类)、V (砷 类、磷类)族元素占据硅原子位置形成 pn结的过程;离子注入是直接将具有很高能量的杂质离子射入半导体衬底中,注入 能量一般在 1KeV-1MeV,对应的平均离子分布深度在 10nm-10um 间。 p 型半导体是在硅(锗)单晶中掺入少量三价元素硼(或铝、铟、镓等),常用的三价掺杂气体有三溴化硼、三氟化硼、乙硼烷 等;n 型半导体是在硅(锗)单晶中掺入少量五价元素磷 (或砷、锑等),常用的五价掺杂气体有磷烷、三氯氧磷、三氟化磷、 五氟化磷、砷烷、五氟化砷、五氯化锑等。

二、 需求驱动力:半导体和面板周期拐点将至,ChatGPT 开启新增势

从电子特气的应用结构来看,全球电子特气 70%以上应用于集成电路领域,我国电子特气 42%用于集成电路、37%用于显 示面板、13%用于光伏电池,应用结构上的差异一方面是超大规模集成电路对电子特气的质量要求高,而目前国内企业特 气产品在纯度和性能上与海外成熟气体生产商尚有差距;另一方面国内集成电路发展进程较海外相对滞后,半导体材料尚 处于高成长周期中,因此国内仍有较大比例特气产品用于对纯度要求相对低的显示面板和光伏电池领域,未来随着国内企 业电子特气产品在生产技术、纯度、品质等方面的持续突破,其在集成电路领域的应用规模和渗透率有望再提升。

下一篇:5.24日盘前